Избранное трейдера Алексей Моисеев

Владение автомобилем - путь к нищете?!

- 03 декабря 2019, 13:53

- |

На моем канале много мужчин. Почти 90%. А практически все мужчины интересуются автомобилями. Дамы тоже любят красивые машинки. И автомобиль сейчас есть практически в каждой семье.

Равнодушных к автомобильной тематике не много. Некоторые люди даже регулярно обновляют свой автопарк, так сказать, для удовольствия. Кто-то хочет, чтобы было как у всех или немножечко даже получше. Многие относятся к автомобилю как к показателю статуса, а для кого-то машина средство заработка.

Как вы поняли, сегодняшняя тема – это владение автомобилем.

Естественно, поговорим о владении автомобилем с инвестиционной точки зрения.

Я же здесь про инвестиции.

Не переключайтесь, и вы узнаете, что автомобиль делает вас беднее и довольно активно. Узнаете истинную стоимость автомобиля и поймете каким образом автомобиль приближает вас к нищете на пенсии, а может даже и раньше. Покажу цифры и расчеты. Дам советы.

Каждый день вижу на улице множество красивых и дорогих автомобилей. Они притягивают взгляд. Меня эта тематика тоже интересует. Я могу долго говорить об автомобилях. Но сегодня не об этом, а о том, что многие из этих красивых и дорогих машин куплены не просто на последние деньги, а еще и в кредит. И о том, как это влияет на наше финансовое будущее.

( Читать дальше )

- комментировать

- ★22

- Комментарии ( 123 )

ПОЧЕМУ НАШ РЫНОК ПЕРЕОЦЕНЕН, что бы не говорили ваши брокер и банк?

- 29 ноября 2019, 17:03

- |

В этом году открыты миллионы новых брокерских счетов, на наш рынок прибыли фондовые новички, которым банки «посоветовали» в связи с невысокой доходностью по вкладам обратить взор на покупку голубых фишек, особенно расстарались Тинькофф, Сбербанк и ВТБ, и около триллиона рублей так или иначе пришло на долговой и фондовый рынки.

Стандартные аргументы продажников – мол, российский рынок у исторических вершин и все равно недооценен, плюс вы получите огромные дивиденды выше ставки по депозитам, мол, у населения в банках еще много триллионов, которые можно перенаправить на покупку акций, отчего цены продолжат рост, и прочее бла-бла.

Эту же позицию продвигают публикации в СМИ и на форумах, а также поддерживают заявления представителей компаний и высоких должностных лиц. Началось проинвесторское безумие, я бы сказал, из всех утюгов заговорили про инвестирование в акции.

( Читать дальше )

Как я стал совладельцем нескольких магазинов «Пятерочка» и «Перекресток»

- 27 ноября 2019, 14:13

- |

Читатели просили меня написать о том, как я вкладываю в недвижимость. Расскажу про один из инструментов. Скоро будут и другие материалы на эту тему.

Все началось с того, что меня перестала устраивать доходность моих “однушек”. Куча хлопот ради микроскопической ренты в 5%.

Долгое время я облизывался на двухзначные доходности коллег из коммерческой недвижимости. Но не понимал как к ним присоединиться. Любые попытки войти в “высшую лигу” заканчивались провалом.

Сначала меня отпугивали хлопоты. Я сидел на форумах и с интересом читал захватывающие истории рентополучателей, которые пытались скупать квартиры на первых этажах, переводили их в нежилой фонд и сдавали магазинам. Неплохая была “тема”. Правда сегодня она уже не работает. Слишком сложно получить разрешение.

( Читать дальше )

Инвестграм. Немного про EPS и P/E.

- 27 ноября 2019, 13:43

- |

Справедливая стоимость акции зависит от многих факторов, но скорее всего в первую очередь инвесторов интересует прибыль компании, т. к. зачем покупать бизнес, который не приносит прибыль?

Предлагаю рассмотреть два мультипликатора фундаментального анализа, которые распространены в мире, и несколько способов их применения:

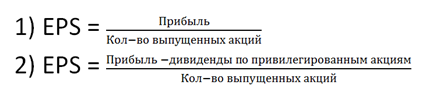

- EPS (Earnings Per Share) – прибыль на акцию.

- P/E (price/Earnings) – отношение цены акции (в нашем случае капитализации) к чистой прибыли.

Давайте начнем c EPS. Он показывает, сколько прибыли принадлежит акционеру после того, как компания уплатит все налоги.

Причем правильнее данный показатель смотреть не по конкретной компании, а в сравнении с конкурентами и в процентном выражении. Давайте по порядку.

Например, компания А заработала 500 млн рублей, а компания Б 100 млн рублей. Эти показатели нам ни о чем не расскажут, пока мы не посчитаем, сколько компания заработала нам как акционеру на одну акцию.

Можно посчитать EPS двумя способами:

( Читать дальше )

Как участвовать в открытой подписке на облигационный выпуск

- 26 ноября 2019, 19:57

- |

Добрый вечер, уважаемые читатели.

На фоне устойчивого тренда на снижение ставок с одной стороны и медленного, но верного роста популярности фондового рынка с другой облигации имеют стабильный и достаточно высокий интерес инвесторов. Привлекает прозрачность в плане дальнейших выплат и сроков, а основные категории спроса сейчас распределились на две группы.

1. Облигации с доходностью 7–10%.

После того, как ОФЗ выпали из данной группы, приходится прикладывать определённые усилия для подбора достойных кандидатов на включение их в портфель с точки зрения доходности и ликвидности. Борьба в этой группе идёт за каждую десятую процента, все перспективные и новые размещения тщательно мониторятся.

2. Высокодоходные облигации (ВДО) со ставкой более 10%.

ВДО — относительно молодой сегмент рынка и во многом неоднозначный, отношение к нему среди инвесторов зачастую полярное и дискуссионное, но нельзя не отметить наличие растущего интереса к данному виду бумаг.

( Читать дальше )

опционы против фьючерса

- 22 ноября 2019, 14:53

- |

Некоторые наши коллеги по торговле утверждают, что торговать направлено опционами не чем не лучше фьючерсов. Давайте посмотрим некоторые возможности опционов.

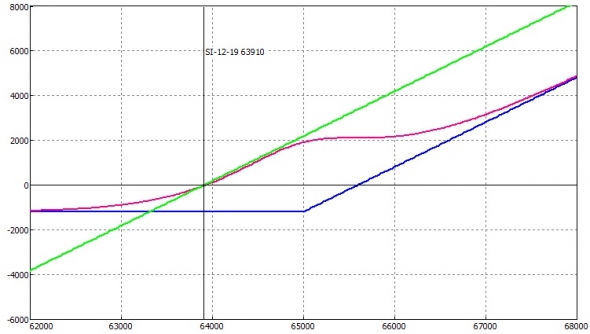

Для начала возьмем простую покупку опциона для направленной торговли и сравним ее с фьючерсом. Позиция №1 выглядит так:

В данном случае мы сравниваем покупку двух фьючерсов с покупкой шести коллов на 65000 страйке (дело было вчера). Цель 64500-65000 на 27/11/19 Коллы исполнением 19/12/19

Риск у нас ограничен суммой(- 1266), но имеем потери от временного распада.

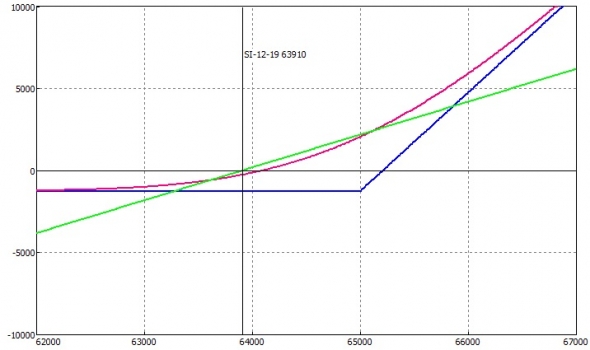

Никакого видимого преимущества опционов перед фьючерсами нет. Но это только для новичка. Тот, кто уже наблюдал распад опциона во времени на своем счету и задумался «как компенсировать тетту?», мог догадаться, что тетту можно компенсировать продажей опционов с более близким сроком исполнения. Вот пример такой позиции: Позиция №2

( Читать дальше )

Почему я ушёл от бектестинга и стал виртуальным трейдером

- 30 октября 2019, 11:07

- |

Почти 7 лет (из 14-ти) не пользуюсь бектестингом. Семь лет назад, я полтора года тестировал системы в бектесте и на реальном рынке одновременно. Результаты оказались неожиданными. Моя система, с бектестовой прибыльностью = 1.2, превратилась в убыточную = 0.85. При этом система продолжала быть прибыльной на бектесте. Я сравнивал результаты бектеста и реальной торговли и отмечал, что я делал неправильно. Делюсь многолетним опытом.

— Если мы заложили комиссии правильно, это только часть издержек. Основная часть убытка спред. Откройте любой инструмент, купите и сразу продайте его по рыночным ценам. Увидите, что позиция оказалась убыточна. А большая доля убытка из-за спреда.

— Если закладывать 2-3 спреда в издержки и результаты будут более реалистичными. Но, всё ещё, могут остаться оптимистичными. Точно об этом знать мы не сможем.

— Важное правило: если есть на графике сделка, то это не значит, что она может быть вашей. Это правило напрочь отбивает точность тестов.

Реальный рынок. У Вас цель войти на пробой в покупку. Кто-то из участников выкинул большой объём на покупку в стакан и перенёс его за 1мс на 10 пт. выше вашего условия на вход. Ваш робот среагировал на этот сигнал и через 600мс. заявка оказалась на рынке. Робот вошёл на 10 пт. (на 6 спредов) хуже, а тестер вошёл по цене условия.

( Читать дальше )

ЛЧИ СМАРТЛАБ 2019. КРОВЬ КИШКИ

- 19 сентября 2019, 19:33

- |

Стартовал ЛЧИ! Появились первые данные в таблице https://investor.moex.com/

Не забудьте в своем личном кабинете на сайте конкурса указать свой логин (а не ник!) на смартлабе!

Тогда вы попадете в табличку Лучший трейдер sMart-lab.ru

В конце конкурса мы наградим троих лучших от смартлаба ценными призами! Ура!

Кроме того, мы объявляем конкурс ежедневных репортажей по ЛЧИ 2019.

Каждый день, лучший вечерний репортаж дня, написанный по итогам происходящего в дневной сессии, будет награжден 1000 рублей!

1000 рублей в день!

22 тыс рублей в месяц!

Мысли про текущее положение дел в алго.

- 16 сентября 2019, 13:04

- |

Что я думаю про текущее положение дел алго в нашей стране. Если обратиться в прошлое, да даже, если глянуть на историю ЛЧИ, можно выделить несколько интересных периодов, которые характеризуют становление отечественных алго в стране. Это:

- Примерно 2008-2010 годы. Когда появилась гора ручных не эффективностей, на чем выросла целая волна всеми известных молодых трейдеров. Потом пришли на их место роботы и их сожрали.

- Это примерно 13-14 годы. Когда выше описанные роботы начали создавать неэффективности и пришли более ушлые и умные и сожрали вышеописанных, еще зацепив свой же закат в период повышенной волы 14-15 годов.

- Текущий период о котором поподробней.

Основные тезисы, которые я хотел бы выделить.

- Гигантская конкуренция. Это основной тезис. Если многие писали в 15 году о сильной конкуренции, то они даже не подозревали, что будет в 18-19 годах

- После второго периода начался период очистки сферы. Ушли те, о которых думали как о гениях. Реальные же гении стали выплывать наружу, спустя 3-4 года

- Период легких денег на малых вложениях фактически закрыт безвозвратно. Вкинуть 3-4 млн в развитие и получить результат фактически уже не реально без подготовленных кадров

- Кадры решают сейчас как никогда. Это факт. Все вышеперечисленное говорит о том, что мы становимся, как на Западе, прийти самому и поднять с нуля — анреал. Времена ушли безвозвратно. Рынок становится достаточно профессионален

- В топку подкидывает сама Биржа своей политикой разворота ориентиров на западных игроков

- Наш алго рынок входит (или уже вошел, судя по тому, как юзаются дырки в регламентах) в стадию драки профессионалов. В обычной экономике, когда рынок поделен и высоко конкурентен, участники рынка садятся за общий стол и договариваются, пилят рынок, сферы, разрабатывают правила. Я не верю в то, что на такое способны участники финансового рынка, поэтому пойдет грызня. Можно бы было легко сесть и поделить стаканы и пережить этот непростой период.

- Я верю в то, что на протяжении года — полтора могут появиться ботаны и еще через 2-3 года задать темп алго рынку на 4-5 лет

- Те, кто не развивался последние годы, к 20-21 году закончат свое существование

У меня все, доклад окончен.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал