Избранное трейдера УЧЕНИК

ИИС. Хеджирование рисков потери бумажной прибыли акций. Первый опыт.

- 29 июня 2016, 01:26

- |

На ИИС отрабатываю накопительную стратегию — раз в месяц покупаю акции на одну и ту же сумму, свободные деньги храню в ОФЗ.

С июня 2014 года 14 месяцев подряд покупал сбербанк. Средняя вышла 74,76р за акцию. Недавно ценник на Сбер подобрался к 140р, что означало почти удвоение вложенных средств. Я задумался — как сохранить бумажную прибыль и остаться владельцем акций?

Рассматривал три варианта:

- Продажа опционов

- Покупка опционов

- Продажа фьючерсов

С первым вариантом распрощался, т.к. не имею опыта продажи волатильности, а рисковать «пенсией» не хочется.

Второй вариант не подходит, т.к. вола и так высокая и покупать её совсем не хочется.

Остановился на третьем варианте. Продал сентябрьские фьючи по 14100 08/06/2016 без стопа. Количество точно соответствует количеству акций. План был такой, если к экспирации фьючерсного контракта акции будут стоить ниже моей средней, то буду экспирировать фьючерсы и выйду из акций. Однако, такой вариант развития событий представляется мне маловероятным, т.к. с фундаментальной точки зрения Сбер привлекателен для инвестиций. По моим расчётам 125-127р. за акцию адекватная цена для данной компании на данный момент времени.

Решил написать этот пост, т.к. сегодня закрыл короткую позицию по фьючам. Первая цель (125-127р) по шорту была достигнута дважды. Первый раз я закрыл шорт по 13000 уже 16/06/2016, т.к. это уровень, круглая цифра, саму акцию резво выкупили ниже 126р. и внутри дня не смогли уйти хоть чуточку ниже 12900 по фьючу. Далее 23/06/2016 снова дали возможность зайти по цене моего первого входа (14100). В этот раз я шортил со стопом. Стоп составлял половину моей зафиксированной прибыли и болтался на уровне 14650. Сегодня утром стоп перешёл в б/у, а точнее в профит 13771. В течении дня обдумал все за и против и решил окончательно закрыться (13228 выходил по рынку), т.к. прибыль по фьючам покрывает снижение цены акций аж до уровня 120р. А на 120р. как раз следующая мощная поддержка.

Теперь план такой: Если пробиваем 126-125 по акции, то снова ищу вход в шорт по фьючам.

П.С.

Я понимаю, что мне повезло и я отлично и вовремя вошёл в продажи фьючей, да еще и два раза :)

Это был мой первый опыт фиксации бумажной прибыли через деривативы.

Сейчас занимаюсь изучением вопроса продажи волатильности, т.к. данная стратегия, в моем представлении, выглядит менее рискованной и способна обеспечивать пусть небольшую, но стабильную прибыль (1-2% в месяц, отличный результат для «пенсионного» счёта), плюс её можно использовать круглый год, не пытаясь поймать «хаи».

Кстати, кто-то пользуется «Единым брокерским счётом» на ИИС? А то гонять деньги с фонды на срочку и обратно не удобно очень...

Всем мир и прибыль! ;) Пишите в комментариях, какие еще есть способы сохранять бумажную прибыль и/или как вы ее сохраняете.

- комментировать

- ★3

- Комментарии ( 31 )

Греки по Блэку

- 22 июня 2016, 19:54

- |

Привет! Отличные новости для тех, кто торгует опционами. Мы добавили информацию о греках. Причем мы рассчитываем их сами, по модели Блэка, используя оптимальный набор параметров. Нам кажется, сам Блэк с удовольствием пользовался бы нашей доской опционов :)

— Интересно, расскажите поподробнее.

Во-первых, мы добавили на опционную доску волатильность и все основные греки. Подразумеваемую волатильность IV мы измеряем в процентах, а отображается она в виде гистограммы:

Мы также считаем дельту — изменение премии опциона относительно изменения цены базового актива, и гамму — скорость изменения премии по мере изменения цены базового актива на один пункт цены.

— Что насчет остальных греков?

Конечно, это еще не все. Мы также добавили тету, или скорос

( Читать дальше )

5 работающих свечных паттернов

- 07 июня 2016, 19:45

- |

Японские свечи – это технический инструмент, которые формирует данные о цене за разные периоды в один бар, правильнее – свечу. Это делает их более наглядными, чем традиционные бары и более информативными чем линейные графики. Японские свечи формируют определенные паттерны, которые могут подсказать дальнейшее движение рынка. Разнообразное же цветовое исполнение свечей добавляет изюминку этому техническому инструменту, который появился в Японии 18 века благодаря торговцем рисом.

Стив Нисон открыл японские свечи Западному миру посредством его популярной книги 1991 года, «Japanese Candlestick Charting Techniques». Теперь трейдеры могут выявить десятки паттернов, у которых кстати достаточно интересные названия, к примеру, завеса из темных облаков, вечерняя звезда или три черные вороны. Кроме того, даже одиночные свечи могут давать сигнал, например – доджи и молот являются составляющей многих торговых стратегий.

( Читать дальше )

В Анталью на машине из Москвы. Турция.

- 24 мая 2016, 22:11

- |

Продолжение, начало здесь http://smart-lab.ru/blog/329688.php

Границу Грузии и Турции переезжали в Ахалцихе, там менее многолюдно, чем в Батуми. В Турции на авто необходима страховка (в Грузии вроде хотят с этого года тоже ввести), «сигорта» по-турецки. Можно сделать грин-кард дома, но это намного дороже, чем оформить сигорту на турецкой границе. После границы идет живописная горная дорога, покрытие много лучше, чем в Грузии.

Автомобильная культура в Турции на высоте, сказывается отсутствие железных дорог. Почти на любой заправке отельчик, мойка кафешка. Народ ездит очень грамотно, расчетливо, дороги хорошего качества. Правда дико дорогой бензин. Ввоз машины для иностранца — три месяца. Для пенсионеров-иностранцев, кто имеет недвижимость в Турции, эти сроки намного больше, можно купить авто без растаможки. Первым местом посещения была Каппадокия. Ехал от границы чрез Карс-Эрзурум-Кайсери в Гореме.

( Читать дальше )

Мысли о трейдинге

- 24 мая 2016, 20:22

- |

1) Трейдинг (спекуляции) — это сложно. Биржевой рынок впитывает в себя лучшие умы планеты. Все хотят качать с него деньги. Поэтому благотворительностью здесь никто не будет заниматься. Это надо понимать каждый день торговли на бирже.

2) Простые (линейные) стратегии не работают. Мне жаль людей, которые верят в анализ японских свечей. Изучайте эконометрику (статистика временных рядов), читайте профессиональную литературу. Самые качественные мысли можно найти в англоязычной литературе.

3) Я использую тиковые сделки и секундные агрегации тиковых сделок для выработки сигналов. Агрегации временных рядов на большем тайм-фрейме не позволяют видеть всей картинки рынка.

4) Общение с людьми из бизнеса очень помогло понять некоторые вещи (я делал серию интервью в рамках своего проекта Биржевые люди). Старайтесь найти настоящих профессионалов. Участвуйте в серьезных конференциях.

( Читать дальше )

Публичный тест стратегии на опционах. Продажа волатильности.

- 20 мая 2016, 22:19

- |

Начал тестировать стратегию и решил поделиться ею с вами т.к. не болею паранойе, что она перестанет работать и тд.

Суть стратегии проста — получение прибыли от распада дальних страйков. Для выравнивания теор. цены покупаю страйки чуть ближе в соотношении 1/2.

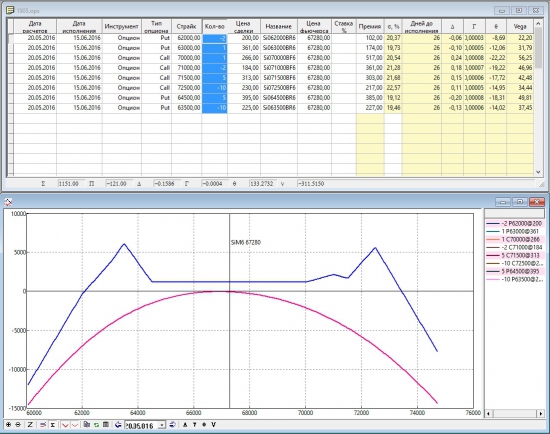

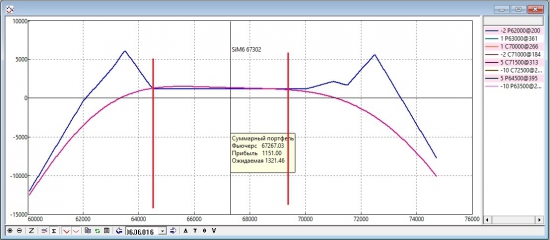

За 2 дня (вчера и сегодня) набрал вот такую позу:

Параметры:

ГО 14000

Цель 1150(8%)

Дней до цели 12-17

Если цена выходит за отмеченный диапазон начинаю от купать соответствующую сторону. При этом прибыль будет уменьшаться, но в минус уйти будет крайне сложно.

Вроде все описал, жду ваших комментариев).

Эксперты определили самый предсказуемый период на форексе.

- 16 мая 2016, 13:35

- |

Концентрация торговли вокруг этого окна связана с активным использованием инвестиционными банками алгоритма средневзвешенной цены по времени (TWAP). Как результат, около 4 вечера формируется импульс, часто сопровождающейся ярко выраженной реверсией (возвратом цен назад). Причем импульс в среднем составляет порядка 10 базисных пунктов валют, а реверсия — 6 базисных пунктов. Это связано с использованием одних и тех поставщиков технологий для алгоритмической торговли, а также особенностями банковской регуляции (около 4 вечера формируется фиксинг валют). То есть, по сути, все банки начали торговать один и тот же алгоритм исполнения ордеров (EMS) при покупке и продаже валюты. Впервые о данном феномене трейдеры Pragma начали говорить еще в прошлом году. Однако за последний год аномалия осталась устойчивой, что подтверждают и последние исследования. Причем импульс цены и ее реверсия в этом 5-минутном окне более сильно заметны в конце месяца и квартала. Эксперты из Record Currency Management Limited дополнили исследование Pragma и определили, в каких валютах, чаще всего, наблюдается этот сезонный внутридневной шип.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал