Избранное трейдера Al9

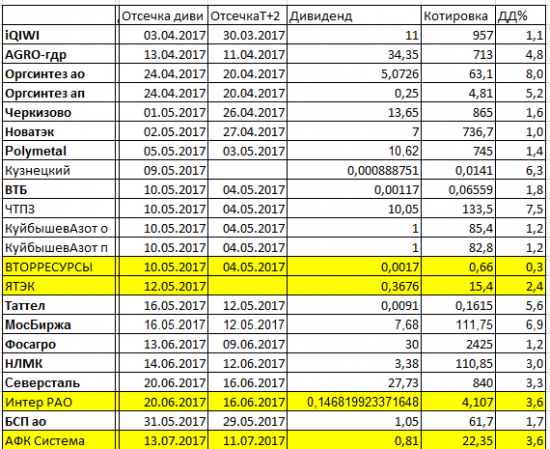

Дивиденды2017.Лейтмотив этого дивидендного сезона

- 09 апреля 2017, 20:03

- |

Желтым выделены дивиденды, обьявленные СД на прошедшей неделе.

Котировки даны на закрытие пятницы. За изменениями ДД в зависимости от ежедневных котировок можно следить на Смартлабе smart-lab.ru/dividends

Основой дивидендного механизма российского фондового рынка является желание мажоритарных акционеров получать дивиденды от подконтрольных эмитентов.

Финансовые ситуации у мажоритарных акционеров эмитентов постоянно меняются и часто складываются таким образом, что выплата дивидендов в подконтрольном эмитенте становится самым разумным и финансово выгодным решением.

Необходимость выплат дивидендов может быть обусловлена различными причинами.

Лейтмотив, так сказать, основной мотив, повторяющийся в дивидендном музыкальном произведении 2017 года, основная дивидендная тема для многих эмитентов, имеющих частную форму владения это выборы 2018 года и опасения мажоритариев о том, что может возникнуть ситуация неопределённости и волатильности в РФ связанной с выборами.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 24 )

Как я писал бота на теннисные ставки

- 05 апреля 2017, 21:38

- |

Хочу поделится некоторой инфой по этой теме. Если у вас был подобный опыт с удовольствием бы прочел!

Тема довольна интересная, тем более что крупнейшие букмекерские конторы предоставляют API для ставок. У меня была пару подходов к этому. Сначала я наверно как и все решил что буду арбитражить на разных площадках ставки, подобные ставки называются «вилки», написал бота и попробовал. Однако Букмекеры подобных деятелей сильно не любят, и довольно легко вычисляют, после пары сделок мне на «Марафоне» порезали лимиты до 20 рублей на ставку.

После мне пришла идея попытаться использовать машинное обучение для направленной стратегии угадывания победителя в матче. Погулил и пришел сюда https://habrahabr.ru/post/306944/. Решил что с приемлемыми трудозатратами сделать это быстро не получится, решил воспользоваться готовым сервисом, который дает прогнозы на предстоящие матчи. Остановился на этом

( Читать дальше )

Что ждет завтра Роснефть или как мы играем середину движения, размах дня и рыночную ось?

- 30 марта 2017, 20:35

- |

Идет движение с 307 вверх, причем уверенно, трендово. Что ждет нас дальше? Посмотрим спекулятивные предпосылки.

1. Правило рыночной оси.

Двухлетний рост в Роснефти с 193 до 425.7 имеет рыночную ось на 309.3 (193+425.7)/2 = 309.3)), примерно в процент шириной, писал об этом не так давно отдельными постами. Неумные люди смеялись в отношении моей рыночной оси, многие путали ось с пивотами и точками опорного объема в волфиксе, однако ось — это совсем другое.

Согласно правилу рыночной оси, в РН от 307-309 можно ждать +8+10% до конца марта (средний месячный размах), т.е. +24+30 рублей с 307 до завтрашнего закрытия, до 337 руб за акцию.

Пока что от 307 за 4 дня выросли без откатов уже +22 рубля почти.

2.Правило середины движения — другое правило из универсального метода торговли.

( Читать дальше )

ХОРОШИЙ, ПЛОХОЙ, ЗЛОЙ...

- 29 марта 2017, 17:12

- |

Приведу простой пример, почему КАПИТАЛ, ЧИСТЫЕ АКТИВЫ и НОМИНАЛ никак не могут быть показательными при оценке стоимости акций.

Решил Собственник создать Компанию которая заняла бы определённую долю рынка — допустим 250 млрд.руб. с рентабельностью продаж 10%.

Он нанимает Менеджера который должен запланировать, закупить основные средства, запустить производство и т.д. и выдаёт ему условия по объему и рентабельности.

3 варианта развития ситуации:

"ХОРОШИЙ" менеджер, рыл носом землю, рассмотрел все варианты, качественно просчитал ТЭП, нашёл максимально эффективное оборудование, новейшие технологии, и попросил Собственника выделить

( Читать дальше )

Лучшая книга об управлении портфелем из всех, какие я только видел.

- 16 марта 2017, 11:51

- |

Свенсен Дэвид Ф., легендарный управляющий эндаументом Йельского университета, на мой взгляд, незаслуженно мало известен в России. Он подробно, местами слишком подробно разбирает, как должен строить свой портфель частный долгосрочный инвестор, как им управлять для того, чтобы получить качественный долгосрочный результат.

В книге рассматривается, из каких компонент может и должен состоять портфель, какие активы стоит туда включать, а какие не стоит, как нужно ребалансировать портфель и почему.

Ясно, что российская действительность отличается от американской и выбор активов у нас несколько иной. Но принципы анализа остаются верными и у нас. Я купил эту книгу много лет назад и с тех пор в продаже её не видел. Возможно, у кого-то есть ссылка на электронную копию. Если так, пожалуйста, выложите такую ссылку в комментарии к моему сообщению.

Секреты стабильно высокой доходности:

www.ozon.ru/context/detail/id/4136008/

Универсальная хронология или простые методы превращения цены во время

- 13 марта 2017, 13:45

- |

Однако, как правило, таких уровней на графике много и понять от какого именно уровня произойдет разворот не всегда возможно.

Мы подойдем к данному вопросу с другой стороны, со стороны времени.

В данной статье будет рассмотрен самый простой метод определения возможных дат разворота рынка.

Суть метода состоит в прямом превращении цену во время. Например, если минимальная(максимальная) цена акции 01.02.17 составляла 56 рублей, то для определения даты разворота мы отсчитывает от дня экстремума (от 01.02.17) 56 торговых и календарных дней. В одну или в обе эти даты на графике акции возможен разворот.

Необходимо отметить ряд важных моментов:

1) Ганн различал три состояния рынка: боковик (консолидация), тренд вверх и тренд вниз. Поэтому после оценки текущего типа рынка у нас всегда два варианта развития событий;

( Читать дальше )

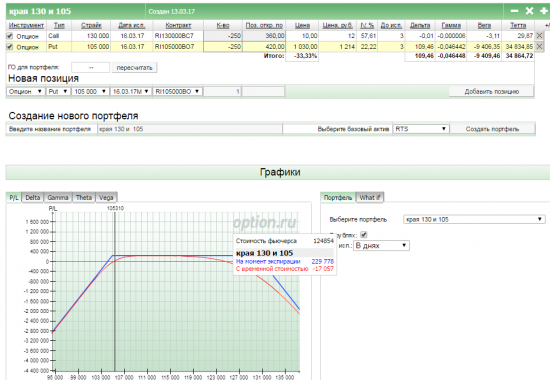

Ходим по КРАЮ-105000 РИ

- 13 марта 2017, 09:17

- |

Конструкция создана при 117000 RI примерно 08-09 февраля. Шапка прибыли создана----все круто ))) Тета капает, до краев капец как далеко — рынок стоит на месте. Потом двигается вниз до 110000 примерно,,,,, потом четверг после 8 марта падает нефть — ГЕП...

Последовательность моих действий:

1)Первая реакция моя всегда — это реакция на дельту (так как рынок может просвистать твой край пока ты думаешь). Короче чего бы ты не думал о рынке в этот момент -ровняй дельту. Она у меня стала +80 примерно

2) Заровнять можно: -роллировать

в этом случае роллировать один край со 105 на 102,5 -потеря прибыли однозначно почти все — НО ТОЖЕ МОЖНО

роллить оба края достаточно поздно- коллы дешевеют быстро — ТОЖЕ ВАРИАНТ

Основная проблема — 3 дня до экспиры и динамика рынка не позволяет оценить глубину падения. Короче ЕСЛИ ПОЛЕТИМ НИЖЕ 102500 ДО ЭКСПИРЫ роллировать замучаешься.

( Читать дальше )

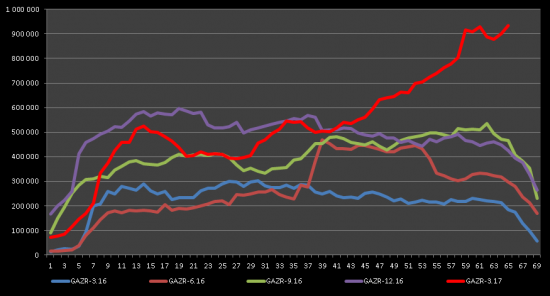

Газпром - бомба на срочном рынке.

- 10 марта 2017, 19:58

- |

Люблю собирать аномалии...

Итак — до квартальной экспирации фьючерсов остаётся 4 дня и все нормальные трейдеры уже полным ходом перекладываются в июньские контракты.

Кроме Газпрома...

Здесь видимо намечается взрыв невъеб… нной силы.

Мало того что объем открытых позиций по Газпрому поставил несколько рекордов: — почти 1 000 000 (миллион!!!) открытых позиций, что вдвое больше чем рекорды прошлого года.

— Вышел по объёму открытых позиций на ВТОРОЕ!!! место после SI, оставив далеко позади и РТС и Сбербанк.

Но и самое главное объем открытых позиций не ПАДАЕТ, как всегда перед экспирацией, а РАСТЁТ и растёт сверх объёмами.

( Читать дальше )

Умеренно рисковый портфель - идеи Питера Линча, дивиденды и недооцененные компании

- 03 марта 2017, 15:47

- |

На этой идее постараюсь сформировать свой портфель. Основные принципы:

— Простая и понятная деятельность компании

— Недооцененность компании или ее монопольное положение

— Выплаты дивидендов или перспективы роста в будущем

— Послекризисная компания в стадии восстановления

— Перспективы расширения компании

Итак, мой конечный портфель, с указанием «основных идей» и доли:

ПРОТЕК — не только производитель, но и дистрибьютор лекарств. Хорошая дивидендная история, перспектива роста. Конкурентов в таком же объеме среди публичных компаний нет.

АЛРОСА — монополист, слегка недооцененная компания. Риски — падение качества корпоративного управления со сменой руководства.

НКНХ ап — префы с высокой дивдоходностью. Риск — недавняя смена руководства. В своем секторе компания «почти» монополист.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал