Избранное трейдера Albanec_20

Россия и смертность в 2020

- 10 февраля 2021, 14:59

- |

rosstat.gov.ru/storage/mediabank/TwbjciZH/edn12-2020.html

Сегодня Медуза опубликовала статью на это тему:

meduza.io/feature/2021/02/10/teper-pochti-ofitsialno-rossiya-na-pervom-meste-po-chislu-zhertv-koronavirusa-na-dushu-naseleniya-eto-rezultat-deystviy-vlastey-letom-2020-goda

Подсчеты, в целом верны, но часть выводов притянута, ввиду оппозиционности издания.

Пару месяцев назад я публиковал пост smart-lab.ru/blog/663877.php, где среди прочего, прогнозировал что к концу года смертность превысит 2 млн. человек или уровень 2010 года. Мой прогноз оказался весьма оптимистичным. Реальная цифра оказалась еще выше. Рост составил 18%г/г и цифра дошла до уровня середины 2000-х годов, когда была максимальная смертность.

Динамика количества смертей по России с 2000 года.

Динамика количества смертей по России в 2020 году, по сравнению со средним за 5 предшествующих лет(2015-2019)

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 56 )

ММК - разбор финансовой отчетности по МСФО за 2020 год

- 08 февраля 2021, 18:25

- |

Первой компанией, отчитавшейся по результатам 2020 года, выступила ММК. Я недавно делал сравнительный разбор производственных результатов, который можете прочитать в статье. Выводом было то, что металлурги вторую половину года завершили на позитивной ноте. В этой статье давайте посмотрим на консолидированные результаты за весь год и решим, стоит ли покупать ММК в свой портфель.

Выручка компании в 2020 году составила $6,4 млрд, сократившись на 15,5%. Если в 4 квартале наблюдался рост цен на стальную продукцию и увеличение объемов продаж, то в целом, в 2020 году ухудшение рыночной конъюнктуры в связи с пандемией имело негативный эффект. Сильный рост цен на металлопродукцию в конце года поддержит результаты и в первом квартале.

Руководству компании удалось сдержать рост себестоимости реализации в отчетном периоде за счет сокращения расходов на закупку сырья. По итогам года она сократилась на 17%. Операционные расходы остались на уровне прошлого года. Это позволило сократить отставание по чистой прибыли. Однако, значительное снижение выручки утянуло чистую прибыль на $0,6 млрд. Дополнительное давление создали курсовые переоценки в $0,1 млрд.

( Читать дальше )

Математическое моделирование рыночной цены: подходы и результаты

- 08 февраля 2021, 15:55

- |

Тезисы про математическое моделирование рыночной цены для трейдинга

Снова и снова наблюдаю, что статьи на отвлеченные темы имеют гораздо бОльшую популярность на сайте, чем статьи собственно на конкретные темы трейдинга. Писать на отвлеченные темы нет ни желания, ни планов. Эту статью я опубликую – я обещал нескольким уважаемым коллегам выложить данные расчетов и исследований, но, скорее всего, имеет смысл на этом остановиться – ответной реакции от читателей я практически не вижу.

Выскажу свое мнение на вопрос: как можно подходить к математическому моделированию поведения цены на бирже и каким образом это может помочь в трейдинге.

Сначала несколько исходных положений, в рамках которых, на мой взгляд, целесообразно смотреть на данный вопрос.

Как я рассматриваю процесс изменения цены. Нет смысла, да и не реально, предсказывать конкретную цену в конкретный момент времени. Но можно и нужно предсказывать интервал цен, в котором рыночная цена будет находиться в конкретный ИНТЕРВАЛ времени в будущем с бОльшей вероятностью. Ключевое слово здесь –

( Читать дальше )

Сбербанк. Обзор финансовых показателей по РСБУ за январь 2021 года

- 05 февраля 2021, 16:14

- |

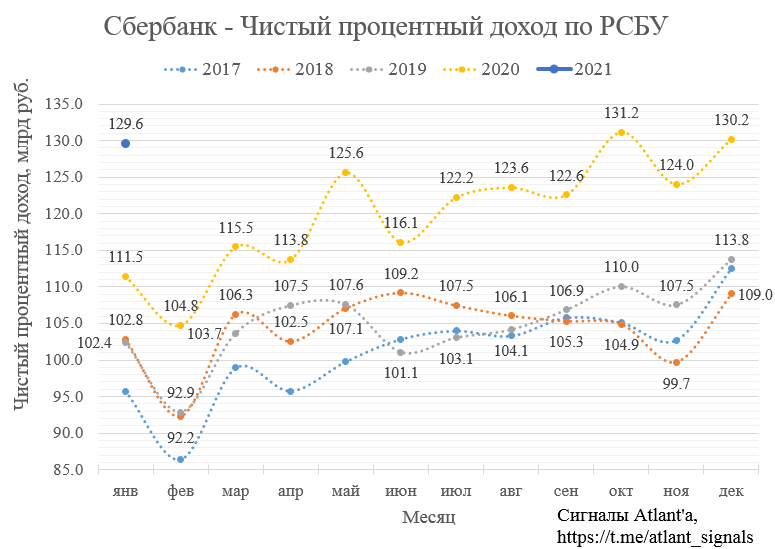

Чистый процентный доход в январе составил 129,6 млрд рублей, что на 16,3% выше, чем в прошлом году, и на 0,5% ниже прошлого месяца. Рост обусловлен высокими темпами кредитования и снижением стоимости клиентских средств как следствие понижения ключевой ставки в 2020 году. Одновременно с этим сохраняется позитивный эффект от снижения ставки взноса в фонд обязательного страхования вкладов во втором квартале прошлого года.

Чистые комиссионные доходы в январе составили 36,9 млрд рублей, что на 1,5% выше, чем годом ранее, и на 33,0% ниже, чем в прошлом месяце. Основным драйвером роста остаются операции с банковскими картами, доход от которых на 18% превысил доходы января прошлого года. Этому способствует рост доли безналичного торгового оборота, который по данным СберИндекс достиг исторического максимума в 55,9% к концу 2020 года. Сдерживающее влияние на динамику чистого комиссионного дохода оказало снижение доходов по кассовым операциям в результате роста проникновения безналичных расчетов, а также календаризация расходов по программам лояльности и смс-информированию.

( Читать дальше )

По итогам года дивидендная доходность Северстали может превысить 14% - Промсвязьбанк

- 05 февраля 2021, 11:39

- |

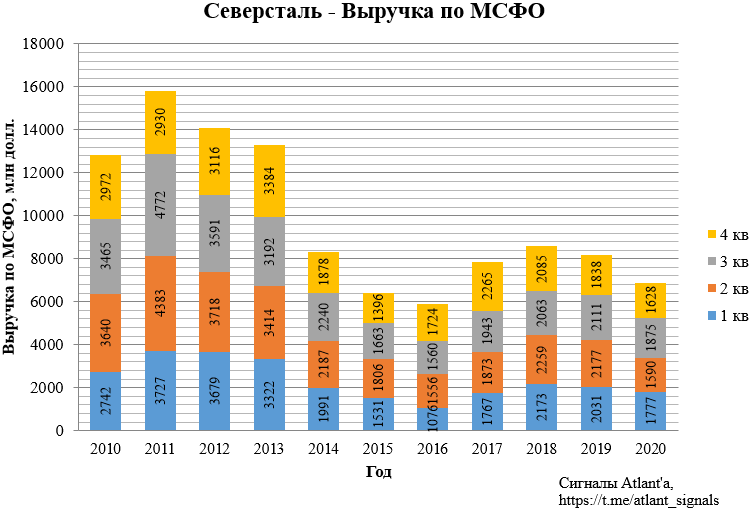

Показатель EBITDA Северстали 4 квартале 2020 года увеличился на 8,2% к предыдущему кварталу, до $710 млн. Выручка компании упала на 7%, до $1,723 млрд. Свободный денежный поток (FCF) Северстали за отчетный период сократился на 44,5%, составив $212 млн ($382 млн кварталом ранее). Коэффициент чистый долг/EBITDA — 0,84х.

Северсталь представила сильные финансовые результаты по итогам 4 квартала 2020г. Несмотря на снижение выручки на 7% кв./кв,. за счет снижение себестоимости, EBITDA Группы выросла, а рентабельность по этому показателю составила 41,2% — что является одним из самых высоких значений в отрасли. Размер рекомендуемых дивидендов по итогам квартала составляет 36,27 рублей на акцию, что при текущих котировках соответствует дивидендной доходности в 2,8%. По итогам года дивдоходность может превысить 14%. Компания прогнозирует восстановление спроса на внутреннем рынке на 3-4% в 2021 году в связи с оживлением строительной деятельности и восстановлением спроса в нефтегазовой отрасли. Поддержку финансовому результату в 1 квартале окажет и сохраняющиеся на высоком уровне мировые цен на сталь. Мы сохраняем позитивный взгляд на акции Северстали, которые имеют потенциал для роста к нашему целевому уровню в 1509 руб./акция.Промсвязьбанк

Северсталь - фаворит в российском стальном секторе - Атон

- 05 февраля 2021, 10:44

- |

Выручка составила $1 723 млн (-7% кв/кв), EBITDA — $710 млн (+8% кв/кв), а рентабельность EBITDA увеличилась до 41.2% с 35.4% в 3К20. Свободный денежный поток упал на 45% кв/кв до $212 млн, в то время как соотношение чистый долг/EBITDA осталось практически неизменным на уровне 0.8x. Северсталь ожидает сильную динамику в 1К21 за счет благоприятной ценовой конъюнктуры, но отмечает неопределенность в отношении устойчивости таких высоких цен на сталь и железную руду. Отдельной новостью — компания объявила свою программу капзатрат на 2021 — инвестиции должны составить $1.35 млрд (почти без изменений г/г), из которых $469 млн будет направлено на проекты развития в дивизионе Российская сталь и $267 млн — в дивизионе Северсталь Ресурс.

EBITDA Северстали оказалась на 2% выше наших оценок и на 4% выше консенсуса. Нас впечатлила необычная для стальной отрасли высокая прибыльность (свыше 40% по рентабельности EBITDA), также мы ожидали, что промежуточные дивиденды будут несколько ниже — 29 руб. на акцию вместо объявленных 36 руб. на акцию. Мы подтверждаем наш рейтинг ВЫШЕ РЫНКА по Северстали — нашему фавориту в российском стальном секторе. Она торгуется с консенсус-мультипликатором EV/EBITDA 2021П 4.8x против 5.7x у НЛМК.Атон

Северсталь. Обзор финансовых показателей за 4-й квартал 2020 года

- 04 февраля 2021, 15:58

- |

Северсталь опубликовала финансовые результаты за 4-й квартал 2020 года. Наблюдается восстановление показателей после трех относительно слабых отчетов.

В обзоре операционных показателей я делал прогноз финансовых результатов компании, в целом получилось достаточно точно.

Выручка составила 1628 млн долларов (мой прогноз был 1689 млн) и снизилась на 13,2% к 3-му кварталу 2020 года и на 11,4% к 4-му кварталу 2019 года. Компания в презентации указывает квартальную выручку в размере 1723 млн, видимо сделали перерасчет предыдущих кварталов, я этого делать не буду, так как нет параметров пересчета.

Операционная прибыль составила 585 млн долларов (мой прогноз был 582 млн) и выросла на 8,7% к 3-му кварталу 2020 года и на 22,6% к 4-му кварталу 2019 года.

( Читать дальше )

ТОП-10 дивидендных идей по текущим ценам

- 04 февраля 2021, 15:19

- |

Один из самых частых вопросов касается текущих идей на рынке. Сразу оговорюсь, что это лишь мое мнение и я сам на данные активы сделал ставку.

1️⃣ Юнипро — одна из самых интересных компаний с точки зрения див. доходности. Наконец-то работы по 3 энергоблоку БГРЭС вышли на финишную прямую, уже все готово к запуску, проводятся финальные испытания. После запуска блока в эксплуатацию размер дивидендов по заверению менеджмента поднимут до 0,317 руб, что дает около 11% ДД к текущим ценам. Также компания получила квоту на модернизацию 2,5ГВт в рамках ДПМ-2 до 2025 года, что позволит окупить вложенные инвестиции.

2️⃣ Энел — активно строит ветропарки, становясь все более зеленой. На период строительства менеджмент планирует платить по 3 млрд. руб в виде дивидендов или 0,085 руб на акцию, что дает к текущим ценам 9,5% годовых. Недавно вышла позитивная новость о том, что задержка ввода в эксплуатацию Азовской ВЭС (план — декабрь 2020 года) не повлечет применения штрафных санкций.

( Читать дальше )

Дивидендная доходность акций ММК в 2021 году может быть на уровне 14% - Sberbank CIB

- 04 февраля 2021, 13:28

- |

Выручка компании по итогам 4К20 выросла на 18% по сравнению с 3К20 до $1,85 млрд, что соответствует нашим оценкам и консенсус-прогнозу. EBITDA в 4К20 составила $474 млн, это на 35% больше, чем кварталом ранее и на 10% выше, чем наш прогноз (рост денежных затрат оказался слабее, чем мы ожидали). Эффект от повышения цен на железную руду и лом был частично нивелирован благодаря тому, что программа оптимизации позволила сэкономить $23 млн, и в итоге денежные затраты на производство слябов составили $285 на тонну, что всего на 8,4% выше, чем в 3К20.

Как мы и предполагали, свободные денежные потоки были слабыми: $125 млн при доходности 1,6%. Это обусловлено сезонным повышением капиталовложений: в 4К20 они выросли на 44% относительно предыдущего квартала, составив $229 млн, а по итогам года — $694 млн, в соответствии с нашими ожиданиями. Свою роль также сыграло увеличение оборотного капитала на $50 млн. Совет директоров ММК рекомендовал выплатить за 4К20 дивиденды в размере 0,945 руб. на акцию, что по текущему курсу USD/RUB предполагает выплату за квартал $139 млн (при доходности 1,8%).

( Читать дальше )

Хотел вывести деньги с брокерского счета — почти все ушло на налог. Что случилось😳?

- 03 февраля 2021, 11:40

- |

Налоги — штука полезная для общества, но коварная для несведущего инвестора.

Случаются такие парадоксальные ситуации. Инвестору вдруг понадобились деньги. Решил их вывести с брокерского счета, благо торгует успешно, есть прибыль. Но ожидая вывести одну сумму, получает намного меньшую. Вплоть до того, что она будет стремиться к нулю. Инвестору кажется, что налог съел всю прибыль. Как же так?

Все дело в расчетах налога при выводе денежных средств с брокерского счета.

Когда вы снимаете деньги со своего брокерского счета, брокер рассчитывает ваш финансовый результат и удерживает налог, который потом перечисляет в бюджет.

Если сумма налога от финансового результата по сравнению с суммой вывода:

- Больше —то удерживается налог только от суммы вывода.

- Меньше — то удерживается налог от финансового результата.

Не понятно? Давайте на примерах.

1️⃣ Допустим, инвестору приспичило вывести 100 000 рублей с брокерского счета. Весь год он успешно торговал. Прибыль по сумме всех операций составила 700 000 рублей. Тогда при выводе средств будет начислен налог (13%) — 91 000 рублей. В итоге инвестору капнет на счет всего 9 000 рублей 😳.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал