Избранное трейдера Yelling Bob

Индексы интеллекта

- 04 января 2021, 15:58

- |

Межпрофессиональная

группы неквалифицированных рабочих всегда находились внизу профессиональной пирамиды. Они были слугами и крепостными, они являлись самыми низкооплачиваемыми работниками, у них меньше всего прав, самый низкий уровень жизни, самая низкая функция контроля в обществе

группы работников физического труда всегда были менее оплачиваемыми, менее привилегированными, менее влиятельными, чем группы работников умственного труда. Этот факт проявляется в общем стремлении масс физического труда к интеллектуальным профессиям, в то время как противоположное направление редко является результатом свободного выбора, а почти всегда определяется неприятной необходимостью.

Эта общая иерархия умственных и физических профессий хорошо выражена в классификации профессора Ф. Тоуссига. Она гласит

: на верху профессиональной пирамиды мы находим группу профессий, включающую высокопоставленных официальных лиц, крупных бизнесменов;

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Из последнего экономиста

- 20 декабря 2020, 14:03

- |

Собственно, то, о чем я всем тут говорил многократно в своих постах — нельзя рассматривать всякие P/E, то есть по сути — метрики возврата на рисковые активы — в отрыве от превалирующего возврата на безрисковые активы, то есть американские казначейские облигации

Потому что рисковые и безрисковые активы — это сообщающиеся сосуды с разным давлением, рано или поздно они должны прийти к балансу (учитывая премию за риск, конечно, которая и создает разницу в давлении в моей аналогии).

Проблема, конечно, в том, что эта премия за риск — вещь субъективная, и разные люди оценивают ее по-разному

Но если гособлигации США имеют Yield-To-Maturity менее 1%, то 5-ти — 4-х процентный «возврат» на американские акции становится очень привлекательным, и может упасть еще ниже (то есть, акции — вырасти)

Месье Шиллер, который нобелевский лауреат по экономике, в ноябре разразился новым индексом, который он назвал CAPE excess yield

То есть, это earnings yield его же индекса CAPE, который по сути — сглаженный на таймфрейме в 10 лет P/E, минус yield гособлигаций.

( Читать дальше )

Размышления о заоблачных ценах на акции

- 12 декабря 2020, 17:21

- |

РОБЕРТ ДЖ. ШИЛЛЕР, ЛОУРЕНС БЛЭК,

ФАРУК ДЖИВРАДЖ

Многие были озадачены тем, что мировые фондовые рынки не рухнули перед лицом пандемии COVID-19 и вызванного ею экономического спада. Но при низких процентных ставках, которые, вероятно, останутся на этом уровне, акции по-прежнему будут выглядеть привлекательно, особенно по сравнению с облигациями.

Было много недоумения по поводу того, что мировые фондовые рынки не рухнули перед лицом пандемии COVID-19, и особенно в Соединенных Штатах, которые недавно установили рекордные максимумы для новых случаев. Но, может быть, это не такая уж загадка. Показатель, который мы называем Excess CAPE Yield (ECY), позволяет лучше понять долгосрочные перспективы мировых фондовых рынков.

образный нарратив выздоровления и нарратив FOMO (страх упустить); оба могут помочь вывести рынки на новые высоты. Существует также нарратив о работе на дому, который принес особую пользу компаниям, связанным с технологиями и коммуникациями.

( Читать дальше )

О коррекции и росте (100% неопределенность)

- 27 ноября 2020, 23:29

- |

А что вообще говорит практика прошлых лет?

Понимаю, в каждый отдельный момент времени ситуация уникальная, но какие-то взаимосвязи всё же есть.

Первое, что бросается в глаза — это зависимость рынка акций от % ставок по трежерис

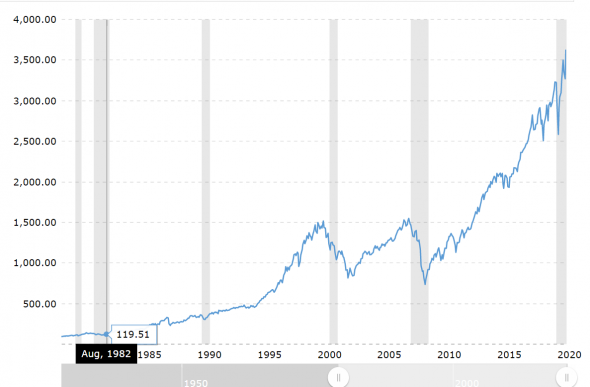

График выше — это абсолютное значение S&P500

График внизу — % ставки по 10-ти летним трежерис

( Читать дальше )

⭐️ Американские эмитенты: P/E>100 – это нормально!

- 11 октября 2020, 20:47

- |

Добрый день, друзья!

Оценивая доходность своей инвестиционной стратегии (https://smart-lab.ru/blog/649918.php), я пришёл к выводу о том, что фактором, ограничивающем её доходность, выступает отказ от покупки акций с высокими мультипликаторами.

В частности, вследствие экстремально высоких значений мультипликаторов я не покупаю акции таких компаний, как NVIDIA (P/E = 101) и Amazon (P/E = 126). В то же время, мне уже надоело наблюдать со стороны за тем как котировки финансово устойчивых компаний растут на 100-200% в год и убеждать себя в том, что они переоценены.

Поэтому я решил пересмотреть свой консервативный подход и сегодня я хотел бы вместе со Смарт-Лабовцами порассуждать о том, следует ли в современном мире считать компанию переоцененной, если значение её мультипликатора P/E > 100.

( Читать дальше )

О математике в трейдинге

- 24 мая 2020, 11:42

- |

Эффективность математики только в поиске закономерности рыночного движения — паттернов которые способны реально материализовать вашу прибыль.

Написана полная ерунда. Позволю себе процитировать фразу, с которой я начинал свой курс «Алгоритмическая торговля. Научный подход» :

Математика в общем случае не даст Вам ответа на вопрос КАК ДЕЛАТЬ? Но она даст Вам ответ на другой важный вопрос ЧТО ДЕЛАТЬ, А ЧТО НЕ ДЕЛАТЬ?

Что из этого следует? А то, что математика не может быть «эффективна» в поиске паттернов, она лишь может точно сказать: найденные Вами паттерны — это реальные закономерности или чушь собачья.

Как правильно заметил мальчик BuyBuy в своём топике: самый простой способ это сделать, это проверить свои паттерны на качественно (!) смоделированом случайном блуждании и если окажется, что и там все лучше самой доходной пассивной стратегии, то значит это чушь собачья.

Как сделать качественное случайное блуждание для последовательности свечей реального актива?

( Читать дальше )

Вы хотите крэшей [S&P]? Их есть у меня!

- 16 марта 2020, 01:57

- |

Продолжение. Предыдущие посты (в которых я оказался прав =):

февраль 2017 — номер раз

январь 2018 — номер два

октябрь 2018 — номер три

июль 2019 — номер четыре

![Вы хотите крэшей [S&P]? Их есть у меня! Вы хотите крэшей [S&P]? Их есть у меня!](/uploads/images/04/59/62/2020/03/16/392f9b.png)

Рынки за последние 2 недели неплохо ушатало. В принципе, мне уже по барабану — все акции из российского портфеля продал еще неделю назад (кроме POLY, PLZL & SNGSP), в прошлый четверг дозакрыл всю америку (оставил в портфеле только золото и трежеря). Итого — считаю, что вышел удачно, просадка от максимума примерно 10-12% и там и там, на России слита прибыль всего за 3 месяца, на штатах побольше, где-то за год. Но если посмотреть, куда улетели индексы за это время — результат хороший, выходил методично и без паники, именно для спасения денег в такие моменты я и занимаюсь полу-активной торговлей, а не тупо держу B&H.

Но на СЛ, смотрю, много вопросов по тому, куда дальше пойдет S&P, поэтому и я решил позаниматься хиромантией и прогнать свой старый одномерный a-la pattern recognition анализ и посмотреть ситуации на истории, напоминающие недавнюю (с 20 февраля 2020-го года) и посмотреть, а что же происходило с рынком после этого.

Использую методологию (и даже код) одного из старых постов, вкратце напомню что там делается: на истории отбираются все участки, максимально похожие на анализируемый, и смотрится, а что же было с рынком после них. Участки отбираются по максимальному сходству (в терминах MSE) профиля ретурнов анализируемого участка и соответствующих участков истории. Для анализа в этот раз использовался индекс полной доходности S&P 500 (yf: ^GSPC) как индекс с максимально длинной историей (с 1951-01-31).

( Читать дальше )

S&P 500 на исторических хаях... ПО ДЕШЕВИЗНЕ

- 10 июля 2019, 02:02

- |

Продолжение. Предыдущие посты (в которых я оказался прав =):

февраль 2017 — номер раз

январь 2018 — номер два

октябрь 2018 — номер три

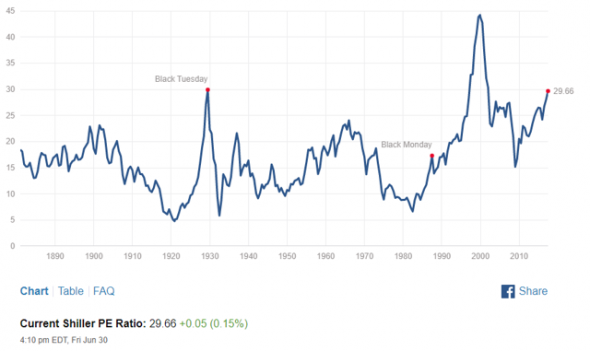

С завидной регулярностью на СЛ появляются посты, хоронящие американский рынок и обещающие ему эпический слив. При этом обоснованием для пугалок часто служит картинка с cyclically adjusted S&P 500 P/E Шиллера:

Никогда не понимал этого идиотизма сравнивать P/E с историческими значениями и делать на этом основании всепропальщеские выводы. В конце концов, обоснованный уровень P/E надо искать не в истории, а сравнивая его с альтернативными классами активов, в которые можно увести деньги из акций, коими обычно выступают американские трежерис. В частности, у трежерис есть yield, и логично сравнивать доходность трежерей с «доходностью» S&P, за коею логично взять E/P — earnings yield, то есть величину, обратную P/E. Почему за «yield» S&P 500 мы берем earnings yield, а например не дивидендную доходность (dividend yield)? Ну потому, что компании выплачивают только часть прибыли в виде дивидендов, остальная же прибыль реинвестируется с хорошей (в среднем) доходностью, равной требуемой доходности на акционерный капитал, и приводит к росту стоимости акций (той самой, которой все так озабочены), поэтому «yield» индекса — это не только деньги, которые вы получаете на руки, но и те, что вкладываются в компанию для ее дальнейшего роста (в отличие от любых облигаций, у которых стоимость номинала расти не может), поэтому именно earnings yield является аналогом «доходности» для equity индексов.

( Читать дальше )

Америка и другие фондовые рынки. Пузырь или не пузырь. Для серьезных и думающих.

- 26 ноября 2018, 12:44

- |

Для затравки сразу вывод

Сейчас не просто дешево — сейчас можно сказать даром.

А теперь по порядку.

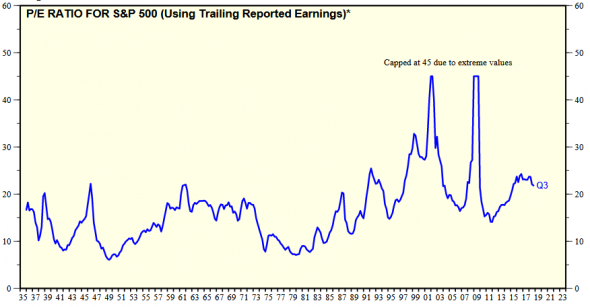

Рассмотрим следующий показатель, которым часто пугают всевозможные алармисты. Соотношение P/E

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал