SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Alexey214

Продажа опционов. Построение арбитражной стратегии.

- 15 июня 2013, 17:56

- |

В моем понимании арбитражная сделка это не безрисковая сделка, а сделка с переоцененным или недооцененным активом с последующим хеджированием и расчетом на то, что дисбаланс в скором времени будет устранен рынком.

В данном случае я буду рассматривать продажу месячных опционов Put и Call на фьючерс на индекс РТС, с хеджированием по рыночной дельте портфеля фьючерсом на индекс РТС.

Данные «под рукой» у меня с 20110531 по 20130329, т.е. почти 2 года.

Для расчетов я взял 100 контрактов Put. (Примечание: если взять, например, 2 Put и хеджировать по дельте, то результат будет хуже в разы, надеюсь, все понимают почему).

Часовые данные, взятые из архива биржи РТС. Расчеты по теоретическим ценам.

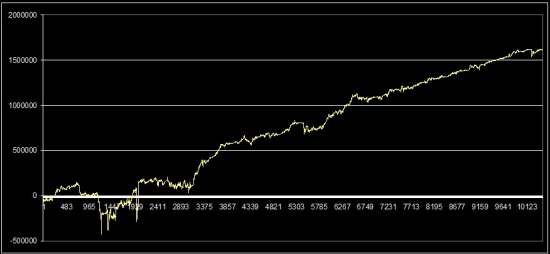

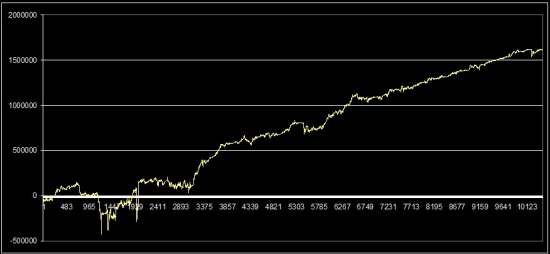

Для начала пример продажи опциона Put на центральном страйке. С предположением, что опционы всегда переоценены, а значит можно заработать на их продаже.

В целом, стратегия «продажа опциона на центральном страйке», приносит доход. Однако в период роста волы, да и просто высокой волатильности, могут быть значительные просадки.

( Читать дальше )

В данном случае я буду рассматривать продажу месячных опционов Put и Call на фьючерс на индекс РТС, с хеджированием по рыночной дельте портфеля фьючерсом на индекс РТС.

Данные «под рукой» у меня с 20110531 по 20130329, т.е. почти 2 года.

Для расчетов я взял 100 контрактов Put. (Примечание: если взять, например, 2 Put и хеджировать по дельте, то результат будет хуже в разы, надеюсь, все понимают почему).

Часовые данные, взятые из архива биржи РТС. Расчеты по теоретическим ценам.

Для начала пример продажи опциона Put на центральном страйке. С предположением, что опционы всегда переоценены, а значит можно заработать на их продаже.

В целом, стратегия «продажа опциона на центральном страйке», приносит доход. Однако в период роста волы, да и просто высокой волатильности, могут быть значительные просадки.

( Читать дальше )

- комментировать

- ★67

- Комментарии ( 91 )

Spydell на злобу дня: ОИ в RIM3 - СТАВКА НА 1.5 МЛРД ДОЛЛАРОВ. Из серии рыночных аномалий

- 05 июня 2013, 18:06

- |

Жаль, что автор не присутствует на смартлабе, но считаю, что то что он пишет еще не было озвучено здесь сегодня.

Источник — http://spydell.livejournal.com/499085.html

Весьма необычное событие произошло в последние 4 дня. Открытый интерес по фьючерсу на индекс РТС вырос на 550 тыс контрактовс утра 31 мая 2013.

Самое значительное увеличение ОИ за всю историю торгов в столь короткий промежуток времени не считая экспирационного периода.

В деньгах это около 45 млрд рублей или почти 60% всего рынка на 31 мая. Средняя цена набранной позиции с учетом последних дней около 131.5-132 тыс. Позицию набирали на минимальных рыночных уровнях с февраля 2009 по относительным коэффициентам рынка. Это происходит за 8 полных торговых дней до экспирации. Судя по всему без соответствующего перекрытия по стокам и опционам, т.к. сопоставимых объемом не было ни во время, ни до этого безрассудного действия.

Стоимость одной фигуры для такой позиции составляет более 350 млн рублей, т.е. на текущих уровнях нереализованная прибыль примерно

( Читать дальше )

Источник — http://spydell.livejournal.com/499085.html

Весьма необычное событие произошло в последние 4 дня. Открытый интерес по фьючерсу на индекс РТС вырос на 550 тыс контрактовс утра 31 мая 2013.

Самое значительное увеличение ОИ за всю историю торгов в столь короткий промежуток времени не считая экспирационного периода.

В деньгах это около 45 млрд рублей или почти 60% всего рынка на 31 мая. Средняя цена набранной позиции с учетом последних дней около 131.5-132 тыс. Позицию набирали на минимальных рыночных уровнях с февраля 2009 по относительным коэффициентам рынка. Это происходит за 8 полных торговых дней до экспирации. Судя по всему без соответствующего перекрытия по стокам и опционам, т.к. сопоставимых объемом не было ни во время, ни до этого безрассудного действия.

Стоимость одной фигуры для такой позиции составляет более 350 млн рублей, т.е. на текущих уровнях нереализованная прибыль примерно

( Читать дальше )

Ценная подборка №46. Исследование эффекта диверсификации. Простейшая, чудотворная, торговая система.

- 22 мая 2013, 10:57

- |

Создавая ту или иную систему мы стремимся максимально выровнять итоговую эквити (в линеечку) и при этом не поддаться соблазну переоптимизации. Цель достойная и реальная, но при условии что система не будет разрабатываться и оптимизироваться только под один актив. Разработка системы под один актив уже является мощнейшей переоптимизацией. Помимо внутренних параметров самой системы, которые, как правило подбирают (оптимизируют) добиваясь идеальной эквити, мощнейшим переоптимизационным параметром так же является выбор одного инструмента из многих. Инструмента, который показывает на этой системе лучшие результаты. Не удивительно, что после запуска системы она со временем работает хуже и хуже или вообще перестает работать и уводит счет в глуокую просадку.

Проведем эксперемент целью, которого является поиск оптимального решения при котором будет найден способ создания системы максимально не оптимизированной, стабильной и с большими степенями свободы.

Возьмем за основу простейшую систему торгующую только в лонг. Покупка совершается при пробитии 2-х периодной линии сопротивления - BuyAtStop(Bar+1, @HighestSeries(#High,2), ' '), а продажа осуществляется при пробитии вниз 2-х периодной линии поддержки — SellAtStop(Bar+1, @LowestSeries(#Low,2), lastposition, ' '). Для избавления от шумовых движений при нисходящем тренде введем еще один фильтр на покупку условием которого является нахождение закрытия максимума бара выше 8-ми периодной скользящей средней строящейся по закрытию баров - if SMA(bar, #close, 8) < priceclose(bar) then… На открытии не покупаем и не продаем. Таймфрейм — часовики.

( Читать дальше )

Проведем эксперемент целью, которого является поиск оптимального решения при котором будет найден способ создания системы максимально не оптимизированной, стабильной и с большими степенями свободы.

Возьмем за основу простейшую систему торгующую только в лонг. Покупка совершается при пробитии 2-х периодной линии сопротивления - BuyAtStop(Bar+1, @HighestSeries(#High,2), ' '), а продажа осуществляется при пробитии вниз 2-х периодной линии поддержки — SellAtStop(Bar+1, @LowestSeries(#Low,2), lastposition, ' '). Для избавления от шумовых движений при нисходящем тренде введем еще один фильтр на покупку условием которого является нахождение закрытия максимума бара выше 8-ми периодной скользящей средней строящейся по закрытию баров - if SMA(bar, #close, 8) < priceclose(bar) then… На открытии не покупаем и не продаем. Таймфрейм — часовики.

( Читать дальше )

БКС выиграл суд у клиента

- 23 апреля 2013, 14:05

- |

Судебное разбирательство БКС со своим клиентом наглядно продемонстрировало актуальность проблемы торговли на фондовом рынке в периоды локальных технических сбоев. Суд может доказать, что при некорректной работе торговых систем заявки на совершение сделок исходили именно от клиента, но ситуации, когда в течение целой сессии идет торговля на основании некорректных расчетов, пока на рынке неизбежны.

Брокерская компания БКС выиграла суд по взысканию долга с клиента, образовавшегося из-за активных торговых операций по счету в период сбоя в торговой системе. Арбитражный суд Красноярского края вынес решение по этому делу 8 апреля.

12 мая 2009 года, говорится в решении суда, БКС по поручению своего клиента — компании «Сиблессервис» заключил несколько крупных сделок на срочном рынке FORTS. В результате если на начало торгового дня на счете «Сиблессервиса» размер обеспечения составлял около 42 тыс. руб., а средств было 219 руб., то к концу дня сумма убыточных сделок составила 646,8 тыс. руб. Все эти сделки БКС закрыл за собственный счет, в соответствии с регламентом, и затем потребовал от клиента возмещения.

( Читать дальше )

Брокерская компания БКС выиграла суд по взысканию долга с клиента, образовавшегося из-за активных торговых операций по счету в период сбоя в торговой системе. Арбитражный суд Красноярского края вынес решение по этому делу 8 апреля.

12 мая 2009 года, говорится в решении суда, БКС по поручению своего клиента — компании «Сиблессервис» заключил несколько крупных сделок на срочном рынке FORTS. В результате если на начало торгового дня на счете «Сиблессервиса» размер обеспечения составлял около 42 тыс. руб., а средств было 219 руб., то к концу дня сумма убыточных сделок составила 646,8 тыс. руб. Все эти сделки БКС закрыл за собственный счет, в соответствии с регламентом, и затем потребовал от клиента возмещения.

( Читать дальше )

Tradematic - НЕ опасный зверь)

- 20 февраля 2013, 13:20

- |

После переписки с разработчиком программы, выяснилось, что с программой всё ок.

Я взял свой пример — индекс Украинской биржи и выслал разработчику. Там оперативно проверили и обнаружили такой косяк. Данные в моем примере идут от новых записей к старым — это американский стандарт, а данные в ММВБ представлены в обратном порядке. В итоге система тестировала МТС с будущего в прошлого — оттого и такой отчет вышел непонятный. Нарушилась сама логика тестирования. Я предложил разработчику проверять в обязательном порядке файлы данных на предмет совместимости с программой. Если формат не подходит — сообщить пользователю и не принимать файл.

Разработчик сообщил, что это будет вскоре добавлено и за обнаружение этого очень важного ньюанса предложил мне бесплатнуо программу на 3 месяца ) — О как! это уже показатель зрелости ))). Хакеров что взламывают сайты компаний как правило нанимают на работу, так и тут на фоне эмоциональной дискусии пришли к констркутиву.

( Читать дальше )

Я взял свой пример — индекс Украинской биржи и выслал разработчику. Там оперативно проверили и обнаружили такой косяк. Данные в моем примере идут от новых записей к старым — это американский стандарт, а данные в ММВБ представлены в обратном порядке. В итоге система тестировала МТС с будущего в прошлого — оттого и такой отчет вышел непонятный. Нарушилась сама логика тестирования. Я предложил разработчику проверять в обязательном порядке файлы данных на предмет совместимости с программой. Если формат не подходит — сообщить пользователю и не принимать файл.

Разработчик сообщил, что это будет вскоре добавлено и за обнаружение этого очень важного ньюанса предложил мне бесплатнуо программу на 3 месяца ) — О как! это уже показатель зрелости ))). Хакеров что взламывают сайты компаний как правило нанимают на работу, так и тут на фоне эмоциональной дискусии пришли к констркутиву.

( Читать дальше )

Hedge Fund Wizards: Larry Benedict

- 08 февраля 2013, 13:44

- |

Ларри Бенедикт:

20 прибыльных лет подряд.

С момента основания фонда 2004, ср. годовой доход 11,5%.

Годовая волатильность всего 5,8%.

Максимальная просадка менее 5%. Шарп = 1,5.

Быстро режет убытки. Самый убыточный месяц за 13 лет = -3,5%.

Ларри скорее не трейдер — ларри риск-менеджер.

Основной рынок — фьючерсы S&P500, торгует фьючерс против других ликвидных фьючерсов (валютных, нефти, трежерис и тп).

Шорт био: Попал на пол CBOT, потом ему помог родственник попасть клерком на CBOE.

Забавно: чел ему объяснил в 1 день работы — «не волнуйся, если тебя уволят. Тебя будут увольнять каждый день, ты просто приходи на следующий день на работу». И его действительно уволили несколько раз) Правда, когда он утром приходил на работу, никто об этом не вспоминал)))

( Читать дальше )

20 прибыльных лет подряд.

С момента основания фонда 2004, ср. годовой доход 11,5%.

Годовая волатильность всего 5,8%.

Максимальная просадка менее 5%. Шарп = 1,5.

Быстро режет убытки. Самый убыточный месяц за 13 лет = -3,5%.

Ларри скорее не трейдер — ларри риск-менеджер.

Основной рынок — фьючерсы S&P500, торгует фьючерс против других ликвидных фьючерсов (валютных, нефти, трежерис и тп).

Шорт био: Попал на пол CBOT, потом ему помог родственник попасть клерком на CBOE.

Забавно: чел ему объяснил в 1 день работы — «не волнуйся, если тебя уволят. Тебя будут увольнять каждый день, ты просто приходи на следующий день на работу». И его действительно уволили несколько раз) Правда, когда он утром приходил на работу, никто об этом не вспоминал)))

( Читать дальше )

О трендследящих системах в психологическом плане.

- 04 февраля 2013, 07:52

- |

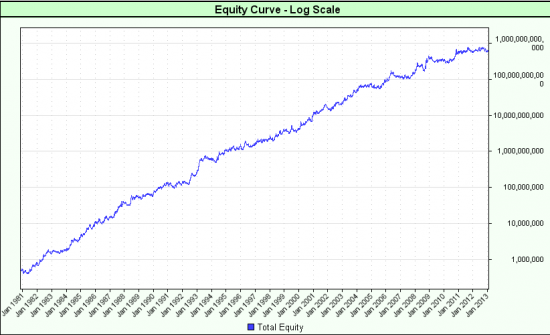

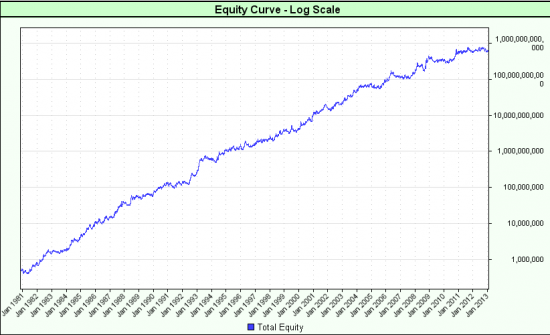

Что такое трендследящие системы, диверсифицированные на портфеле фьючерсов и длительностью средней сделки 20 и более дней? Что они представляют собой в психологическом плане.? Да, на первый взгляд это очень привлекательный метод торговли, особенно если посмотреть тесты на исторических данных за очень большой промежуток времени. Это почти всегда будет ровная восходящая кривая и на глаз кажется граалем. Взгляните на рисунок, чем не грааль?

Самое интересное, что это не какая-нибудь суперсистема, изобретение какого-то гения системного трейдинга, а всего лишь, простые каналы Дончиана с фильтром MACD. Да и играть такую систему означает уделять внимание этому делу всего лишь 10-15 минут в сутки — просмотреть графики и передвинуть ордера, если это необходимо. В общем, работы даже меньше чем у долгосрочного инвестора — не надо анализировать фундаментальные данные, изучать бухгалтерские отчеты компаний, включать паранормальные способности в виде интуиции чтобы определить направление движения цены и т.д.и т.п.

( Читать дальше )

Самое интересное, что это не какая-нибудь суперсистема, изобретение какого-то гения системного трейдинга, а всего лишь, простые каналы Дончиана с фильтром MACD. Да и играть такую систему означает уделять внимание этому делу всего лишь 10-15 минут в сутки — просмотреть графики и передвинуть ордера, если это необходимо. В общем, работы даже меньше чем у долгосрочного инвестора — не надо анализировать фундаментальные данные, изучать бухгалтерские отчеты компаний, включать паранормальные способности в виде интуиции чтобы определить направление движения цены и т.д.и т.п.

( Читать дальше )

Философия трейдинга by Karaya1... Часть 2.... Про "ШОРТЫ"... ИНФА ПОЛЕЗНАЯ.

- 24 октября 2012, 16:42

- |

Очередная моя ИМХА…

Речь пойдет о Трейдинге...

О ИНТРАДЕЙ ТРЕЙДИНГЕ И НИ О ЧЕМ ДРУГОМ… о интрадей трейдинге в частности на фьюче РТС онли… тут не будет ответов на вопросы: «как входить?» и «где выходить?»… но зато можно подсмотреть, что реально помогло мне многое понять и, возможно, сэкономить свое время на пути к своим собственным профитам…

Будет много банальной банальщины, но, может, немного под другим соусом...

Как я уже тут формулировал — http://smart-lab.ru/blog/82906.php некоторые свои личные догмы… торговать лучше без мнения по рынку, уметь ждать, входить только с короткими стопами… найти и победить свои слабости… и главное — ИСПОЛЬЗОВАТЬ СВОИ СИЛЬНЫЕ СТОРОНЫ!!!

моя сильная сторона это сделки от шорта… у меня их больше, потому, что я вижу больше возможностей для входа в шорт, они у меня результативнее, профитнее и главное спокойнее… потому, что я торгую понятные мне модели… а вот с лонгами не все так шикарно… это одна из моих слабых сторон… я давно пытался понять почему я не вижу точки для входа в лонг так же часто как в шорт… подумал… сформулировал… выводы ниже…

( Читать дальше )

Речь пойдет о Трейдинге...

О ИНТРАДЕЙ ТРЕЙДИНГЕ И НИ О ЧЕМ ДРУГОМ… о интрадей трейдинге в частности на фьюче РТС онли… тут не будет ответов на вопросы: «как входить?» и «где выходить?»… но зато можно подсмотреть, что реально помогло мне многое понять и, возможно, сэкономить свое время на пути к своим собственным профитам…

Будет много банальной банальщины, но, может, немного под другим соусом...

Как я уже тут формулировал — http://smart-lab.ru/blog/82906.php некоторые свои личные догмы… торговать лучше без мнения по рынку, уметь ждать, входить только с короткими стопами… найти и победить свои слабости… и главное — ИСПОЛЬЗОВАТЬ СВОИ СИЛЬНЫЕ СТОРОНЫ!!!

моя сильная сторона это сделки от шорта… у меня их больше, потому, что я вижу больше возможностей для входа в шорт, они у меня результативнее, профитнее и главное спокойнее… потому, что я торгую понятные мне модели… а вот с лонгами не все так шикарно… это одна из моих слабых сторон… я давно пытался понять почему я не вижу точки для входа в лонг так же часто как в шорт… подумал… сформулировал… выводы ниже…

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал