Избранное трейдера Алексей 888

О текущем моменте

- 30 августа 2015, 15:50

- |

За последние два месяца произошло огромное количество событий: началось все в июне с падения китайского рынка, потом, в июле первая фаза падения нефтяных котировок, затем, уже в августе – продолжение, что потянуло уже собой целую цепочку событий – падение на развивающихся рынках, девальвацию их валют, особенно китайского юаня и, наконец, contagion достигла развитых рынков. Американский рынок до того стоявший в низковолатильном коридоре около 2100 пунктов резко пошел вниз.

Все эти события как эхом отдаются в 1997 год, когда, казалось бы, ничего не значащая девальвация тайского бата, повлекла собою цепочку девальваций валют – первая из которых – малазийский ринггит и привела в итоге к азиатскому кризису, еще одному витку падения нефтяных цен и в течение года к дефолту России, после чего перекинулась на американский рынок, где произошел дефолт крупнейшего хедж-фонда – LTCM. А ФРС к тому моменту как раз начала повышать процентные ставки, после чего сработал пут Гринспена, что развернуло кардинально ситуацию. И тут раздались голоса, что мы переходим в начало глобального кризиса. Будем повторять и на этот раз события второй половины 1990-х?

( Читать дальше )

- комментировать

- ★22

- Комментарии ( 23 )

Волатильность как актив-1

- 24 июля 2015, 09:28

- |

Объем торговли волатильностью как активом растет уже более 15 лет. Основные принципы и понятия этого процесса изложены в блоге QUANTITATIVE RESEARCH AND TRADING .

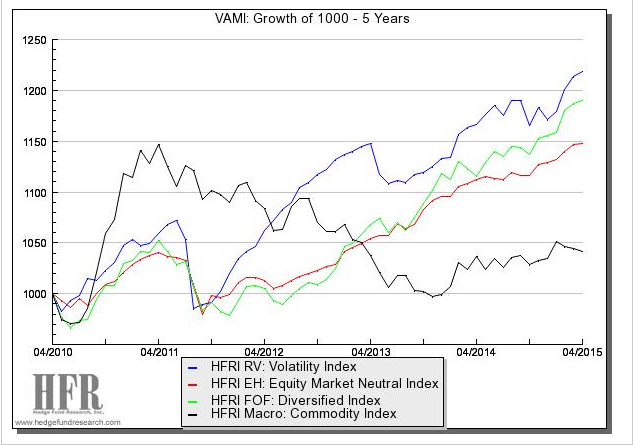

В последние годы стратегии торговли волатильностью показывают производительность значительно большую, чем глобальные индексы и дивесифицированные фонды фондов ( см. график в заглавии).

Основные понятия

Волатильность ненаблюдаема

Волатильность это особый дериватив, справедливая цена которого никогда не будет известна, даже после значимого события она, по сути, ненаблюдаема. Вы можете установить, что волатильность актива на протяжении некоторого исторического периода, например, равна стандартному среднеквадратичному отклонению приращений цены. Но это только оценка, одна из множества подходов, которые имеют свои недостатки. Сейчас мы знаем, что волатильность может измерена с почти произвольной точностью с использованием оценки интегральной волатильности ( по существу, метрики, основанной на высокочастотных данных), но это не изменяет тот факт, что наше знание о волатильности всегда неопределенно, в отличие от цены, например.

( Читать дальше )

Быть правым и зарабатывать на бирже – это разные вещи.

- 15 июля 2015, 06:55

- |

Имея удовольствие наблюдать и общаться с клиентами двух брокерских компаний в течение двух лет, могу утверждать, что поведение людей, желающих «играть и выигрывать на бирже », типично и хорошо прогнозируемо, в отличие от торгуемых ими акций.

Ожидаемая доходность от спекуляций на старте обычно бывает «не менее 1000% годовых». После нескольких совершенных сделок она снижается до «хотя бы 100% годовых». Спустя некоторое время, она падает до «хотя бы вернуть начальный капитал», после чего спекулянт на неопределенное время, до достижения плановой доходности 0% годовых, становится инвестором.

В методах принятия торговых решений также прослеживается определенная эволюция.

( Читать дальше )

Выбивают по стопам?Необходимо супер соотношение профит/лосс?Прогнозируешь движения?Пару слов на данную тему!

- 29 мая 2015, 12:16

- |

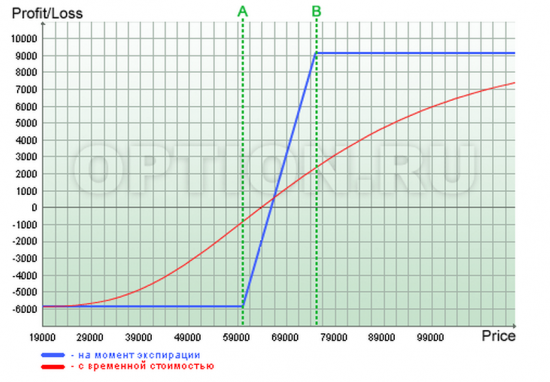

Работаешь на FORTS, гоняешь Ри и Si, и есть ожидания от движений БА(фьючерса)?

Угадываешь направление рынка, но выбивают по стопам? Как можно улучшить свою работу и исключить высокую маржинальность?

Все просто, или очень просто!

Купи бычий или медвежий колл/пут спрэд!

Допустим, по ситуации на Ри, лежим на 100 или чуть ниже, и есть ожидание по тех.анализу, или по убеждению и прочее, что фьючерс возобновит рост и к 15 июня БА(фьючерс) будет выше 106,5-107 000, если рост состоится, то цель первая 105-107,5, вторая 110-112.

Важно, время исполнения прогнозируемого сценария!!!

Что можем сделать?

Первое, купить фьючерс, поставить стоп 200-500-1000 пунктов и ожидать свершения события.

Второе, выбать соотношение лосс/профит на доске опционов, минимум 1/4 или более, и купить бычий колл спрэд.

( Читать дальше )

Модель скрытых состояний Маркова. Часть 1

- 12 мая 2015, 14:35

- |

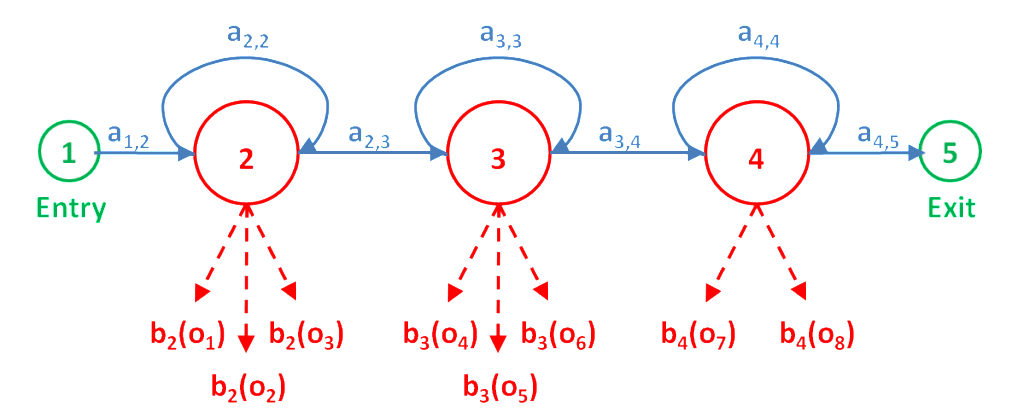

В данном цикле статей начинаем рассматривать модель Маркова, которая находит применение в задачах классификации состояния рынка и используется во многих биржевых роботах. Статьи основаны на постах, опубликованных в блоге Gekko Quant. Также будет рассмотрены практические алгоритмы на финансовых рынках. Код в цикле приведен на языке R. Вначале будет много теории, ее надо хотя бы попробовать понять, затем разберем практические примеры.

Рабочая среда распознавания основных паттернов.

Рассмотрим набор признаков O, полученный из набора данных d и класс w, обозначающий наиболее подходящий класс для O:

( Читать дальше )

Технический анализ построение MACD в excel.

- 25 марта 2015, 09:55

- |

Графический смысл гистограммы MACD заключается в подтверждении продолжения тенденции (направления к развитию) движения цены. Грубо говоря, акции продолжают дешеветь или дорожать. Направление движения цены определяется как разница между двумя соседними столбиками.

Для построения гистограммы MACD мы используем excel.

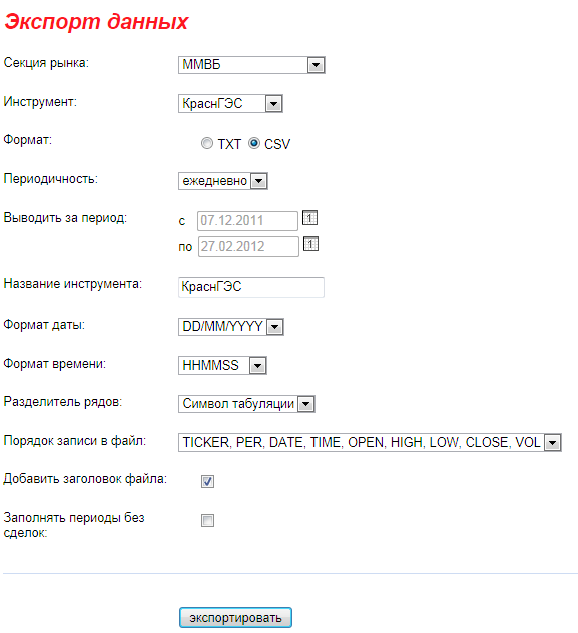

1) Сначала нам потребуются исторические данные для анализа. В предыдущей статье я приводил пример, где такие данные можно раздобыть. Последуем этому примеру и перейдем на брокерскую страничку экспорта данных:

Выставив требования к формату скачиваемых данных получаем файл с данными формата csv, который понимает excel.

Также исторические данные по интересующему нас инструменту можно скачать на сайте брокера ЗАО «ФИНАМ по этой ссылке.

( Читать дальше )

Раздача грааля!!! Порция мотивации и видео торгов по стратегии +12К$

- 20 марта 2015, 12:37

- |

Но сначала видео с коммментами (чтобы было все видно, смотреть только в HD) :

Теперь о стратегии… Стратегия та же что и всегда — анализ межрыночных связей и инструментов которыми хэджат риски крупные хэджфонды. В часности анализ инструментов волатильности индекса S&P500 т.к. они являются основным инструментом хэджа в больших портфелях. Торговля в 90% случаев только интрадей. (в видео был овернайт на 1 день в связи с выходом FOMC и ожиданиями более сильного движения чем было в реальности).

Основной подход заключается в том, чтобы правильно определять глобальную тенденцию в конкретных инструментах, по которой трейдит большой капитал. В эту же сторону обычно трейдят среднесрочники и инвесторы. Делается это исключительно с помощью анализа потока ордеров (НИ КАКИХ MarketDelta, ATAS`ов, футпринтов, Volfix`ов, объемов и прочих агрегаторов данных!!! Это один из важнейших моментов из-за которых начинающие и трейдеры любители никак не могут получить системных стабильных результатов. У более опытных трейдеров часто уже просто «глаз набит» и они в агрегированных данных все ровно на том или ином уровне (вплоть до безсознательного на подсознательном) анализируют потиковый поток. Профики вообще знают все рынки и могут по чистому чарту сказать где, в какой последовательности и как прошли принты в ленте, в противном случае если человек одним из этих двух моментов не владеет, как 90% наших СНГшных гур, то им еще далеко до профиков и многому надо учится… но не будем о печальном)… Так вот, у этих самых инвесторов и среднесрочников есть некоторые недостатки. Все они либо заложники очень большого капитала, который очень инертен и не может быть влит или вынят из рынка за короткий промежуток времени или это еще малоквалифицированные трейдеры/инвесторы/управляющие, которые плохо владеют предметом и чьи знания часто сформированы всякими форумами, блогами, сообществами, книжками и т.д. Т.к. в интернете 99% инфы в трейдерских тусовках это откровенный шлак или развод на деньги от таких же трейдеров недоучек, то и профессиональными участниками рынка такие горе-инвесторы никак быть не могут.… о чем это я ...

( Читать дальше )

Семь заблуждений нашего мозга

- 09 марта 2015, 21:45

- |

Будьте готовы к неожиданностям. Некоторые из заблуждений действительно удивительны. Нет, они не опасны для жизни, но если мы научимся их контролировать, то сможем принимать более рациональные и разумные решения. К сожалению, большинство из них происходит подсознательно, поэтому потребуется время и усилия, чтобы избавиться от них.

1. Мы окружаем себя информацией, которая соответствует нашим взглядам

Мы склонны любить тех, кто думает как мы. При этом мы подсознательно игнорируем то, что угрожает нашей точке зрения, опираясь на информацию, которая подтверждает наш образ мышления.

Это называется «предвзятость подтверждения». Если вы когда-нибудь слышали об иллюзии частоты, то это очень похоже. Когда вы покупаете новый автомобиль, вы внезапно начинаете замечать ту же самую модель повсюду или беременная женщина начинает встречать других беременных женщин.

( Читать дальше )

Кто то искал Грааль? (Грааль найден)

- 09 марта 2015, 09:29

- |

Занимаясь с трейдерами и инвесторами, я пришел к выводу, что наиболее существенных результатов в повышении эффективности торговли, любой трейдер может добиться, если будет работать над собой. Действительно, понимание самого себя и того, как вы подходите к рынкам, может дать вам такое преимущество, которого не имеют другие участники рынка. В качестве одной из составных частей моего обучения, я предлагаю длинный список вопросов, чтобы каждый трейдер мог сам себя оценить. Я считаю эти 10 вопросов, которые я даю трейдерам, являются основой этого процесса самооценки так сказать, минимальной отправной точкой для такого типа работы над собой. В данной статье, мы с вами также начнем этот процесс начнем с двух вопросов. Я советую потратить, по крайней мере, час на каждый вопрос, а еще лучше день. Эти вопросы предназначены, чтобы заставить вас действительно покопаться в себе достаточно глубоко и дать ответ, исходя из своих основных убеждений относительно рынков. |

( Читать дальше )

Станция для поиска паттернов теперь полностью бесплатна

- 08 марта 2015, 08:08

- |

Открываю станцию для майнинга паттернов, Stock Pattern Viewer, в полностью бесплатный доступ.

Теперь, майнеры Свечи + Объёмы и Время входа в позицию(TDW) доступны бесплатно!

Уважаемые ДАМЫ. Не ищите прибыльные паттерны, пусть они сами Вас найдут!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал