Избранное трейдера Андрей Южный

InteractiveBrokers отменяет плату за неактивность

- 10 июля 2021, 16:59

- |

| Отмена ежемесячной платы за неактивность |

| Уважаемый клиент! Хотя многие наши клиенты ведут активную торговлю или обеспечивают достаточный остаток на счете, мы решили отменить ежемесячную плату за неактивность, чтобы устранить любые минусы сохранения счета в IBKR. |

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 31 )

Ниже номинала: аутсайдеры I полугодия 2021 года и причины падения их облигаций

- 07 июля 2021, 06:02

- |

Бывает так, что облигации падают в цене и торгуются ниже номинала. Почему так происходит и стоит ли избавляться от таких бумаг, рассмотрим на реальных примерах, которые можно было наблюдать в I полугодии 2021 г.

Когда выпуск облигаций торгуется ниже номинала, это значит, что по нему инвесторы хотят получить более высокую доходность, чем дает купон. Например, двухлетняя облигация торгуется с купоном 10%. Если купить ее по цене 98% от номинала, то можно дополнительно получить 2% за два года, а это значит, что годовая доходность составит уже 11%. Когда инвесторы готовы покупать облигацию под 11%, но не готовы под 10%, ее цена падает.

Участники торгов могут требовать по облигации более высокую доходность по следующим причинам:

1. Выросли процентные ставки на рынке.

( Читать дальше )

Разбор банковского сектора. Что выбрать?

- 06 июля 2021, 09:08

- |

Для меня, вопрос выбора даже не стоит. Свое предпочтение я пока отдаю Сбербанку, продолжая удерживать его префы. А вот тем инвесторам, у которых по каким-то причинам нет в наличие банковского сектора в портфеле, данная статья будет полезна. Проанализируем крупнейших представителей отрасли и решим, чьи акции в портфеле могут принести лучшую доходность. Начнем с динамика финансовых показателей, тезисно.

Выручка за последние 3 года:

Тинькофф банк +74%

Банк ВТБ +22%

Банк Санкт-Петербург +22%

Московский кредитный банк +23%

Сбербанк +18%

Прибыль за последние 3 года:

Тинькофф банк +63%

Банк ВТБ -59% 🔻

Банк Санкт-Петербург +20%

Московский кредитный банк +10%

Сбербанк -9%🔻

Тут нужно отметить, что 2020 год потребовал от банков выделить средства на формирование резервов под кредитные убытки. Это немного искажает доходность, но мы же сравниваем внутри сектора, поэтому данные референтны.

Далее сделаем сводную таблицу банковского сектора РФ. По мультипликаторам явно перегретым выглядит Тинькофф Банк. P/E в 24,8 и P/B в 9,3 говорят о перекупленности акций. Даже несмотря на рост последних месяцев, БСП еще сохраняет потенциал роста. По див. доходности лидером становится Сбербанк со средней за последние 3 года доходностью в 7,1% по обычке. БСП отстает в 1%. Сбербанк взял топ-1 и по прибыли за первый квартал. А вот с рентабельностью все хорошо у Тинькофф.

( Читать дальше )

каждый пятый молодой россиянин имеет просроченные долги

- 25 июня 2021, 23:11

- |

Приходили смотреть разные граждане в течении всей недели и все ипотечники и у всех нет денег на залог даже 30тр ))

И тут попадаются новости

1 — Доля молодежи в общей сумме просроченных долгов россиян, переданных коллекторам, подскочила за год 2 раза до 20% по итогам первого квартала 2021. Это заемщики от 18 до 25 лет. Свыше 6 миллиона россиян имеют просроченные долги, или каждый пятый. Во время пандемии количество россиян в кредитной кабале стало расти в 2 раза быстрее.При обслуживании одного кредита просрочка возникает в 10% случаях, двух кредитов – уже 15%, трех кредитов – почти 30%, четырех – более 50%

www.vesti.ru/finance/article/2579593

2- В мае банки выдали физлицам 145 тысяч займов на покупку недвижимости на общую сумму 435 млрд рублей. За пять месяцев с начала года количество кредитов подскочило на 44%, а их объем на 25%.Почти половина всех кредитов выдается людям, которым не по карману даже пятая часть стоимости квартиры. Доля займов с первоначальным взносом ниже 20% практически удвоилась — 45% на конец первого квартала против 24% год назад.

( Читать дальше )

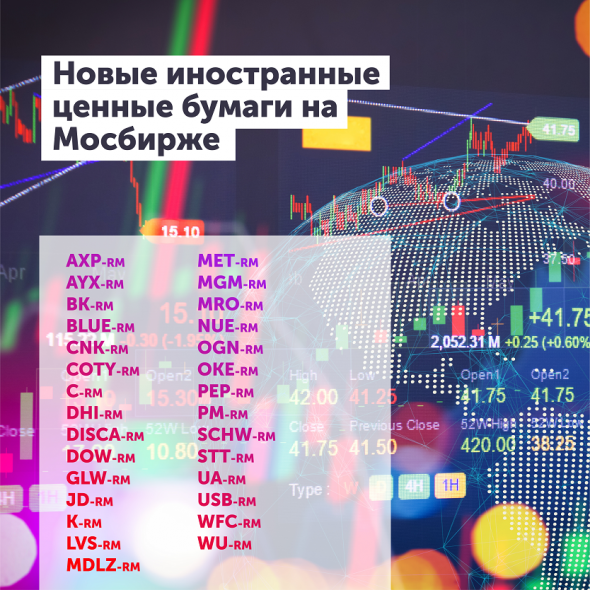

+29 новых иностранных акций на Мосбирже!

- 25 июня 2021, 14:11

- |

Привет, смартлабовцы!

С 1 июля планируем добавить еще 29 новых иностранных бумаг: The Bank of New York Mellon Corporation, Wells Fargo & Company, Organon & Co и другие. Всего их число достигнет 173, и мы продолжим расширять список.

Напоминаем, что все сделки с зарубежными акциями проходят в рублях в рамках надежной инфраструктуры Мосбиржи. Дивиденды выплачиваются в валюте номинала – для американских бумаг это $.

И не забывайте оформлять форму W-8 для снижения налогов с дивидендов по американским акциям.

Лайкните новость и напишите в комментарии, кого еще добавить!

поголовье платежеспособных ипотечников рядеет с каждым днем

- 23 июня 2021, 09:34

- |

iz.ru/1182186/2021-06-22/chislo-kvartir-s-obremeneniem-v-prodazhe-vyroslo-na-20

«Увеличение доли квартир с обременениями на рынке обусловлено, прежде всего, продолжающимся снижением уровня доходов населения, — отмечает Литинецкая. — В течение прошедшего года немало заемщиков потеряли работу или стали получать значительно меньше, в связи с чем выплата ипотечного кредита стала неподъемной для семейного бюджета».

По итогам прошлого года, согласно Росстату, россияне обеднели на 3%, а в первом квартале реальные располагаемые доходы просели на 3,6% в годовом выражении, опустившись на «дно» за 10 лет.

Ипотечный бум привел к тому, что за кредитами активно пошли те, кому не по карману даже низкий первоначальный взнос. Не менее 7% займов выдается людям, которые для оплаты этого взноса берут отдельный кредит, подсчитали аналитики АКРА.С учетом ажиотажного спроса на ипотечные займы в прошлом году, доля объектов с ограничением, выставляемых на продажу, продолжит расти.

( Читать дальше )

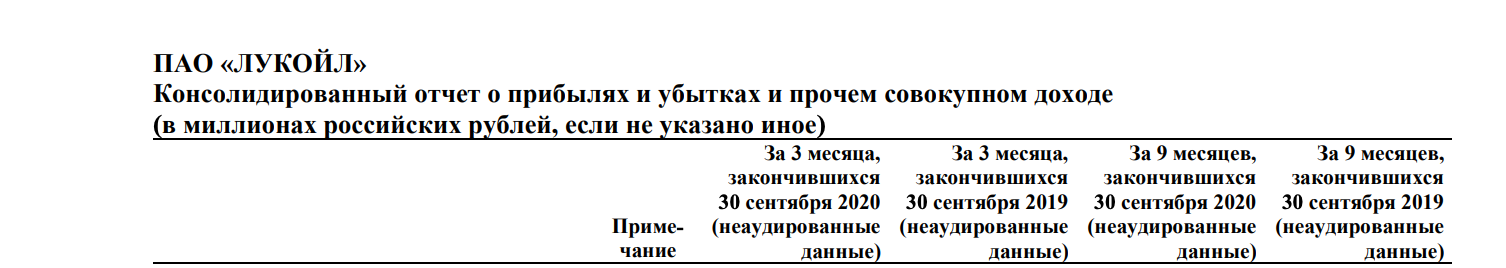

Гайд для инвестора: как читать финансовую отчетность?

- 12 июня 2021, 12:47

- |

Умение правильно читать финансовую отчетность компаний — очень полезный навык для инвестора.

В этой статье разберем ключевые моменты, ошибки и нюансы при чтении бухгалтерских и финансовых отчетов компаний.

Какие бывают финансовые отчеты?Финансовые отчеты можно классифицировать по:

- Периоду: квартальный, годовой

- Типу: бухгалтеский (РСБУ, GAAP), финансовый (МСФО, IFRS)

- Достоверности: аудированный, неаудированный

Квартальные и годовые отчеты финансовые отчеты

Здесь название говорит само за себя. Квартальный финансовые отчет содержит промежуточные данные, например только за 2 квартал текущего года, а годовой — данные за весь год.

В квартальных отчетах также часто присутствуют данные за весь период с начала года. Например, в отчете за 3 квартал, будут данные за 9 месяцев с начала года:

из квартального отчета компании Лукойл

из квартального отчета компании Лукойл( Читать дальше )

Российский Фондовый Рынок - нечего купить.

- 09 июня 2021, 12:33

- |

Есть немного лишних денег.

Вклад в ВТБ и дивы пришли.

И ещё летом придут.

Хочу купить.

А нет ничего хорошего.

Либо дорого, либо финансовые показатели плохие.

Что, в общем-то почти одно и то-же.

Раньше хоть МРСКашки недооцененные были, а теперь и их нет.

Всё дорогое.

Чо купить?

UPD

По результатам сегодняшнего обсуждения я взял РосАгро.

Уже почти по тыще.

Далее планирую взять Х5, но немного погодя.

Всё остальное, что я хвалил в каментах, буду только отслеживать, ибо денег на всё не хватит.

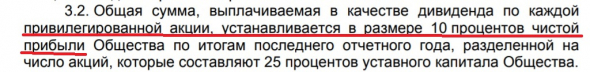

Сургутнефтегаз - прогноз дивидендов на префы за 2021 год

- 04 июня 2021, 17:13

- |

Сургутнефтегаз — прогноз дивидендов на префы за 2021 год

Немногим более чем через месяц будет отсечка по дивидендам за 2020 год, их размер известен — 6,72, дает чистую доходность ( за вычетом НДФЛ ) к текущей цене — 12,46%.

Попробуем разобраться чего ждать от компании по итогам 2021 года.

Нормальные дивиденды платят только на префы, поэтому в этой статье будем обсуждать только их.

Компания платит на привилегированные акции 10% от чистой прибыли (ЧП) по РСБУ

По факту префов выпущено не 25% от уставного капитала, а 17,74%, а это 71% от общей возможной величины префов ( (17,74/25)*100), поэтому их владельцы получают не 10% ЧП, а 7,1%, т. к акций меньше ( для наших расчетов будем считать что префов 7702 млн. штук)

Попробуем рассчитать возможную ЧП по РСБУ по итогам 2021 года.

Для простоты необходимо будет принять несколько допущений, первое — погрешность в итоговой ЧП на 10 млрд, будем считать незначительной, т. к. это дает разницу в итоговых дивидендах на 1 преф в сумме 10 копеек, поэтому исключим из рассмотрения такие статьи как доходы от участия в других организациях, корректировки в налоге на прибыль.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал