Избранное трейдера Антон Новиков

Предсказания по российский акциям на 2024 год - GIF

- 29 декабря 2023, 11:16

- |

В наши липкие ручки попала очередная стратегия на следующий год, на сей раз от Global Invest Fund (Сергей Попов/Malishok, Назар Щетинин, Иван Крейнин)

👉3 акцента в инвестициях: дивы выше ожиданий, высокие темпы роста, корп.действия.

👉В базовом сценарии цена на нефть $75-$85.

👉Ждем роста цен на золото от $2 200 до $2 300.

👉Сталь в Китае упала до $536/т — на уровне себестоимости большинства, в ЕС = $660, в РФ = $631 (в ноябре)

👉Ждем умеренного снижения цен, столько стали на внутреннем рынке не нужно.

👉Китай проблемы в недвижке, экспорт стали из Китая растет

👉в 2023 импорт РФ снизится с $380 млрд до $367 млрд, а экспорт вырастет с $429 до $441 млрд (взят у ЦБ)

👉Есть риски в компаниях с высокой долговой нагрузкой: Сегежа, М.Видео, Русал, Газпром, Аэрофлот и др.

👉Вероятность, что мы увидим доллар ниже 80₽ крайне мала

👉Будет переход от кредитного импульса к бюджетному

👉Минфин прогнозирует дефицит бюджета 1,6 трлн руб в 2024 ($=90р; Urals = $71,3)

_

По акциям нефтегаза:

( Читать дальше )

- комментировать

- ★28

- Комментарии ( 10 )

Займер – крупный финтех с ROE 60%

- 27 декабря 2023, 14:57

- |

Сектор МФО практически не представлен на фондовом рынке. Тем не менее отрасль активно развивается и в ней можно поискать интересных представителей, которые могут в будущем порадовать нас своим листингом. В руки мне попал финансовый отчет по МСФО лидера индустрии – финтех-компании Займер, который мы сегодня и разберем.

Итак, по итогам 9 месяцев 2023 года объем выдач займов компанией увеличился на 1,5% до 39,3 млрд рублей. Недавно Займер отметил свое 10-летие, а количество клиентов, зарегистрированных в его базе, превысило 17 млн человек. В 2023 году компания сфокусировалась на выдаче займов повторным клиентам, у которых низкий уровень просроченной задолженности, составляющий всего 8%.

Кредитный портфель превысил 33 млрд рублей, а средний срок займа составляет 28 дней, что говорит о высокой оборачиваемости портфеля. Благодаря улучшению качества выдач компания смогла уменьшить отчисления в резервы на 63,4% до 2,6 млрд рублей. В итоге чистая прибыль выросла на 33,5% до 5,2 млрд рублей.

( Читать дальше )

Варианты парковки:

- 26 декабря 2023, 09:55

- |

Ожидаемая дивидендная доходность российских компаний на 2024 год.

Довольно много вариантов для парковки капиталов.

Прогноз индекса МосБиржи от брокеров на 2024 г. и на 2023 г.

- 25 декабря 2023, 14:18

- |

Гуру рынка показал свой портфель и дал прогноз по акциям на 2024 год

- 25 декабря 2023, 14:08

- |

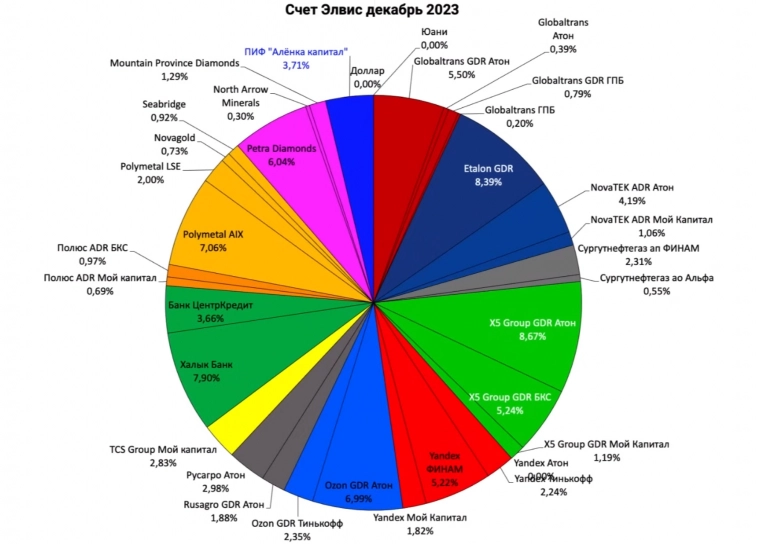

В этом видео Элвис показал свой портфель и подробно рассказал про все свои инвестиционные идеи.

Основной сценарий: дефицит бюджета, высокие ставки, спад в сырье.

Практически полностью ушел с биржевого рынка

Небольшая поза в Сургуте-п

Компании с долгом крайне опасны

Неверно участвовать в высокой дивидендной доходности (?)

Новатэк на Мосбирже категорически не рекомендуем покупать (только на внебирже). На внебирже было 500 руб, сейчас уже 900.

Сургут-преф. 2,5 трлн в баксах и 3 трлн в рублях. Ближайший дивиденд 10-11 руб, следующий 9-10 руб. Единственная бумага, которую держит на Мосбирже. Жутко недооцененная компания с точки зрения ФА. Летом доходило до ⅓ в портфеле, сейчас мало осталось.

Сейчас основная позиция в X5. Купил 0,1% компании. Станет российской в 2024-м. В 26-27г будет 7 трлн выручки и 350 млрд ебитды.

Цель по EV = 1,4 трлн, потенциал до 5000 руб за бумагу (+150%). Интересно для тех кто покупал в евроклире по 850 руб, X5 если редомицилируется, то как в ВК навеса не будет, наоборот бумаги должны подрасти, т.к. будут ждать дивиденды.

( Читать дальше )

Технический анализ 25.12.2023. Закономерность, которая работает из года в год

- 25 декабря 2023, 11:31

- |

Хочу отметить, что неделю назад мы писали: “на следующей неделе с высокой вероятностью будет рост рынка” и это сработало. За неделю индекс вырос на 2%.

Индекс IMOEX делает коррекцию вверх после снижения на 10%.

По классике, если считать, что тренд устойчиво развернулся вниз, сейчас лучшая точка для того, чтобы продать активы перед следующей волной снижения. Но я в этом не уверен. На графике изображены 2 сценария (красный и зеленый), который я считаю более менее равновероятными, несмотря на технический факт разворота тренда вниз.

( Читать дальше )

Рецензия на книгу Ф. Фишера "Обыкновенные акции и необыкновенные доходы"

- 25 декабря 2023, 00:50

- |

➡️ О книге Ф. Фишера «Обыкновенные акции — необыкновенные доходы»

Филипп Фишер — американский инвестор, который занимался инвестированием на протяжении 74 лет. У. Баффет называл Ф. Фишера одним из своих учителей наряду с Б. Грэмом (У. Баффет определил свой подход, как на 85% — Б. Грэм, и на 15% — Ф. Фишер).

Делюсь теми мыслями о фондовом рынке, которые были мне наиболее интересны:

1️⃣ Ф. Фишер разработал метод слухов и15 принципов отбора компаний в портфель. Метод «слухов» заключается в том, что когда вы уже изучили компанию, опросите максимальное кол-во людей, знающих о положении дел в ней с разных сторон (топ-менеджеры, сотрудники, конкуренты, поставщики, партнеры и т.д.). Вы получите исчерпывающую информацию о компании, которая дополнит фундаментальный анализ.

2️⃣ Из 15 принципов мне больше всего импонирует пятый — про высокую норму прибыли.

Лучше инвестировать в те компании, которые имеют более высокую норму прибыли в своем секторе (норма прибыли = Net Margin = прибыль / выручка). Ф. Фишер отмечает, что для инвесторов «важна не норма прибыли в прошлом, а то, какой она будет в будущем».

( Читать дальше )

Почему те, кто вышел на пассивный доход, превышающий расходы, продолжают работать?

- 24 декабря 2023, 11:52

- |

Пообщался с некоторыми людьми кто уже достиг пассивного дохода, превышающий расходы и поинтересовался почему они продолжают работать.

Для большинства это их бизнес за счет которого они и достигли всего. Бизнес как их детище/хобби и они будут им заниматься при любых доходах.

Часть стали заниматься любимым делом так как появилось свободное время, а потом начали монетизировать его. То есть как бы тоже самое)

Потом еще мысль что ты развивался и рос вместе с капиталом, двигался все время вперед, это стало твоей сутью поэтому ту просто не можешь остановиться. Движение-жизнь)

Еще в приватной беседе несколько семейных человек сказали мысль, что когда они достигли пассивного дохода и решили просто заниматься чем хотят, допустим лежать на диване смотреть сериалы, играть в танчики, то дома это делать просто невозможно. Жены начинают делать мозги. То есть если ты пахал без выходных, принес в конце месяца денежку в тумбочку то ты молодец. Но если ты весь месяц ковырялся в носу, но в конце месяца все равно положил денежку в тумбочку то ты не то что больший молодец- ты раздолбай.Тебя будут все время дома напрягать сделай это, сделай то. Один рассказчик плюнул на все и пошел обратно на работу, второй поступил более изощренно: снял себе однушку и ездит туда «на работу». И все довольны)

( Читать дальше )

Рассуждения на тему книги Энни Дьюк «Принцип ставок»

- 23 декабря 2023, 15:52

- |

Я долго пыталась понять, чем именно мне понравилась эта книга. Безусловно, она очень созвучна тому, о чем я частно думаю и говорю сама. Все мы люди, и те, кто транслирует схожие с нашими убеждения, всегда кажутся нам милее и приятнее.

Но книга и правда хорошая. И могла бы пригодиться в том числе и инвесторам. Она не о рынке в прямом смысле слова. Эта книга о принятие решений в условиях неопределенности.

Игроки в покер, как никто другой, понимают цену вероятности. Ведь они расплачиваются за нее реальными деньгами.

Неопределенность – не то, что нравится большинству людей. Нам очень тяжело осознавать, что многие вещи от нас не зависят.

Человеку свойственно всегда и всему искать объяснение. Мысль о том, что некоторые вещи просто происходят, никак не успокаивает и не придает уверенности. Совершив ошибку, мы бросаемся анализировать прошлое, пытаясь найти ту исходную точку, где мы что-то сделали не так.

Не думая о том, что у каждого действия есть миллион вариантов последствий, как негативных, так и позитивных. Дело только в вероятности их наступления.

( Читать дальше )

Дивиденды Северстали будут выше, чем у Сбера?! Почему?

- 22 декабря 2023, 00:33

- |

🔥 Обзор Северстали. Пора делиться прибылью (часть 2)

Если вы не читали первую часть обзора, она вот тут: t.me/Vlad_pro_dengi/650, настоятельно рекомендую идти по порядку и сначала прочесть ее — в ней я рассказываю, где используется сталь, кто в мире ее больше всего производит, сколько она стоит (и стоила в последние 5 лет), и может ли Северсталь увеличить производство.

Эта часть обзора — про финансовые показатели, дивиденды и справедливую оценку компании.

➡️ Финансовые показатели

Выручка, в млрд руб.

2017 – 457,5

2018 – 537,1

2019 – 527,8

2020 – 494,8

2021 – 855,6

2022 (6 месяцев) – 376,9 (мой прогноз по 2022 году = 672,8)

2023 (6 месяцев) – 339,4 (мой прогноз по 2023 году = 623,9)

2024 (прогноз при цене на горячекатаную сталь в 1 070 $) — 716

Географическая структура выручки на 2021 год выглядела вот так:

• Россия – 55%

• Европа – 31%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал