Избранное трейдера Игорь

Закрытие ИИСов у разных брокеров. Практический опыт.

- 10 июля 2020, 08:24

- |

Закрытие должно происходить на 3 год существования ИИСа с момента открытия счета. Иначе налоговая потребует вернуть налоговые вычеты.

В идеале открывать ИИС под 5 вычетов по схеме.

2016 год январь — открытие ИИСа

2016 год декабрь — пополнение — 1 вычет можно делать 12 января 2017 года.

2017 декабрь — пополнение — 2 вычет 12 января 2018 года.

2018 декабрь — пополнение — 3 вычет.

2019 декабрь — пополнение — 4 вычет.

2020 январь — пополнение — закрытие ИИСа — 5 вычет 12 января 2021 года.

Деньги морозятся не более 3 лет.

Закрывать нужно с переводом бумаг на обычный брокерский счет. Иначе брокер будет неделями закрывать вам ИИС.

Проверенно на опыте многих инвесторов. Ибо

1. Миллионы рублей на счете можно крутить, получая на них прибыль, кормя инвестора сказками.

2. Деньги на бр счете ни как не застрахованы, каждый день вы рискуете лишиться всей суммы.

По Открытию отзыв читал, они умудрились вообще месяц закрывать, постоянно кормя инвестора сказками.

( Читать дальше )

- комментировать

- ★43

- Комментарии ( 54 )

Зарплата от 200 тыс. руб? Легко!

- 29 июня 2020, 01:42

- |

Везет тому, кто сам себя везет (М. Веллер. «Приключения майора Звягина»)

Тут в последние дни оживились баталии «про зарплаты 200+ тысяч» и можно ли таких достичь без связей и взяток. Смотрю — в топе совершенно ужасный всепропальщецкий и неправильный пост. Поэтому вставлю свои 5 копеек по теме, со своей колокольни.

Executive summary:

Добиться зп 200+ тыр можно без всяких денег, связей и вот этого всего, рецепты банальны и всем известны:

— перестать обвинять в своих бедах плохие или неправильные среду/судьбу/родителей/Путина. Чтобы найти главную проблему своей жизни — достаточно подойти к зеркалу

— «занимайся тем, что тебе интересно» — отличный совет для того, чтобы быть нищебродом © Goldman Sachs Elevator

— правильный совет: «жить по тренду» — смотреть, в какие области перетекает баблишко, и думать, как туда попасть, и прикладывать усилия, чтобы туда попасть

— в любом возрасте: «учиться, учиться и учиться» © Виленин (на самом деле, Виленин такого не говорил, но это все равно отличный совет)

( Читать дальше )

Как определить справедливую стоимость акций с помощью Dividend Discount Model

- 25 июня 2020, 19:06

- |

На примере Coca-Cola показываю, как работает один из простых методов фундаментального анализа. Суть подхода, его возможности и ограничения, а также подробный алгоритм использования — обо всем этом я рассказал в статье.

Дисклеймер: материал опубликован в ознакомительных целях и не является руководством к действию. Любые операции на финансовых рынках несут угрозу вашему кошельку. Никто, включая автора статьи, достоверно не знает, куда пойдут акции. Всегда учитывайте этот факт при принятии инвестиционных решений.

Оглавление

Шаг №1. Учим матчасть

Шаг №2. Разбираемся в сути Discount Dividend Model (DDM)

Шаг №3. Определяем текущие дивиденды Coca-Cola и вычисляем темп роста

Шаг №4. Прогнозируем темп роста и будущие дивиденды

Шаг №5. Определяем ставку дисконтирования

Шаг №6. Строим двухэтапную модель дисконтирования дивидендов

Шаг №7. Проводим анализ чувствительности

Шаг №8. Делаем выводы

Постскриптум

( Читать дальше )

Количественная теория денег и уравнение обмена

- 25 июня 2020, 17:06

- |

Первое, что может ввести в заблуждение студента-экономиста при его попытках понять теорию денег, — это уравнение обмена. Это уравнение основывается на механистическом понимании количественной теории денег. Оно должно показать связь между предложением денег и ценами на товары. Это одна из фундаментальных ошибок современной экономики

Количественная теория денег сама по себе была важной вехой в развитии экономической теории. Ее корни уходят к итальянцу Бернардо Даванзати и поляку Копернику. Более известной версией количественной теории являются классические разработки Дэвида Юма и Дэвида Рикардо. Эти теоретики пытались объяснить связь между ценами и количеством денег на основе законов спроса и предложения. Их главный вывод — и центральная истина, установленная количественной теорией, — заключался в том, что увеличение количества денег обязательно ведет к росту цен. Следствием этого вывода является то, что увеличением количества денег нельзя ничего добиться; любое количество является достаточным для выполнения социальной функции денег.

( Читать дальше )

Интервью Олега Клоченка. Почему для инвестора вредно много думать. Текстовая расшифровка

- 23 июня 2020, 21:34

- |

Текстовая расшифровка интервью Олега Клоченка Тимофею Мартынову. Записьбыла сделана 13.06.2020 на конференции Derex.

Тимофей Мартынов: Олег, расскажи нам, как ты пережил события марта-апреля этого года. Как ты встречал это падение, был ли ты в акциях, был ли ты в кэше, докупал ли ты?

Олег Клоченок: Я думал, что буду целиком в акциях, но когда все упало, я начал искать кэш. Примерно 3% от портфеля, может быть, 2,5% нашел и докупил почти сразу же. Я думал, что будем падать чуть-чуть глубже, хотя бы ниже 2000 дойдем. Покупал я выше, но как-то очень удачно. Сейчас смотрю на свой учетчик, я прямо-таки купил на дне падений. Может быть, я купил бы и раньше, но долго искал наличность.

Тимофей: 2000 — ты имеешь ввиду индекс Мосбиржи?

( Читать дальше )

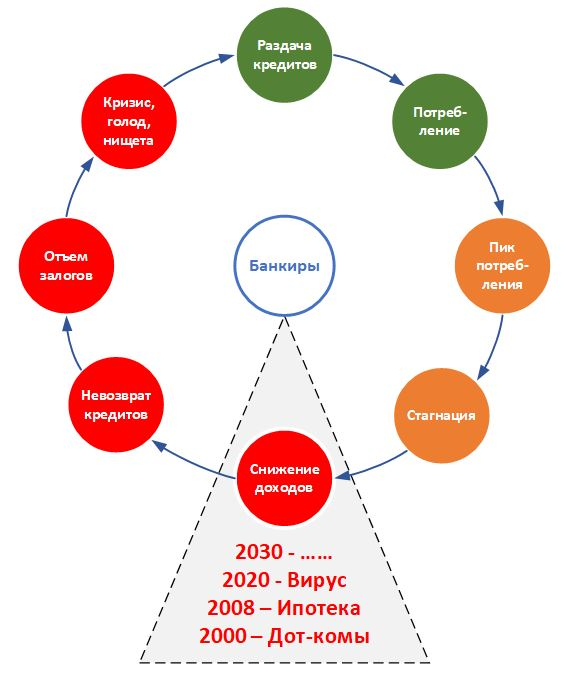

Экономический цикл.

- 22 июня 2020, 16:28

- |

В центре системы — ростовщики — элита правящего класса капиталистической страны, паразитирующая на деньгах. Для того, чтобы обнищавшие люди не убивали ростовщиков, они организуют «внешние» причины, инициирующие падение доходов. В 2020-м году раздули коронавирус через продажную ВОЗ. В 2008-м году выхлопали барыг с ипотечными деривативами. В 2000-м году раздели толпу на истерии дот-комов.

Этапы экономического цикла отражаются на графике S&P500 следующим образом:

( Читать дальше )

Вебинар о фин. отчетности

- 21 июня 2020, 18:47

- |

Всем, привет!

Первый вебинар прошел)

Сразу хотел бы сказать сорри за паузу в начале видео. Начинайте смотреть с 3.20 минуты.

На вебинаре постарался рассказать про фин.отчетность, ее формы и их взаимосвязь. Не уложился в 45 минут, но буду стараться это делать в последующем.

Спасибо всем присутствующим!)

Конструктивная обратная связь приветствуется

( Читать дальше )

Правильно ли называть 90-е в России периодом первоначального накопления капитала? В гораздо большей степени это был период уничтожения капитала.

- 18 июня 2020, 08:45

- |

Принципы Чарли Мангера

- 13 июня 2020, 12:38

- |

Чарли Мангер показал себя как один из лучших инвесторов в мире, и стоит прислушаться к нему, чтобы понять, как вообще следует жить (а не просто “как инвестировать”).

В 2007 году Чарли читал речь в Юридической Школе USC, и начал её следующими словами: “Понятно, что многие из вас удивлены: почему же спикер настолько стар. Ну, это потому, что он ещё не помер”. Спустя 12 лет он, кстати, ещё жив, а в том выступлении он рассказал много полезного насчёт того, как следует относиться к жизни.

Какие же принципы у Чарли Мангера?

1. Основная идея такова: Чтобы получить то, что вам хочется, придётся это заслужить. Доверие, успех и восхищение приходят к тем, кто их достоин. Мне бы хотелось называть это одним из принципов либертарианской этики, но это, к сожалению, не так, там про другое. Будем считать, что это нео-либертарианство.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал