SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера siva

Количественный эффект QEIII

- 14 марта 2013, 14:17

- |

Не смотря на застой в экономике и медленный рост доходов, напечатанные деньги ФРС в рамках программы QE так или иначе и дальше продолжают попадать на фондовый рынок. Активы, которые скупает ФРС, являются частично рисковыми, и когда происходит выкуп MBS у инвесторов, ФРС частично берёт на себя риски. Это позволяет инвесторам дальше вступать в порочный круг “моральных рисков”, скупая другие рисковые активы – акции.

Есть возможность количественно оценить риски, которые ФРС принимает на себя для возможности последующего инвестирования инвесторами в рынок акций. Ориентировочно, текущая программа QE ФРС по выкупу на сумму $85 млрд. трижерис и MBS даёт приблизительно $22.3 млрд. денежного потока в рынок капитала – или около $1.0 млрд. в день.

Текущая волатильность MBS и трижерис составляет 3.3%. Таким образом каждые $85 млрд. QE выкупа изымает из портфелей инвесторов $2.84 млрд.(85*0.033) долларов волатильности. Волатильность СиП составляет 12.7%. Учитывая эти данные, то можно подсчитать, что при соблюдении риск менеджмента $22.3 млрд. будет равняться $2.84 млрд. (волатильности)/ 12.7% (волатильность СиП). Проще говоря, то рынок акций в 4и раза изменчив, чем активы, которые выкупает ФРС, что позволяет на каждые $4 доллара от программы QE инвестировать $1 доллар в рынок акций. Поскольку ФРС начала программу LSAP ещё в 2009 году, то в рынок попало приблизительно $645 млрд., что составляет 10.3% роста СиП и 4.5% от рыночной капитализации.

( Читать дальше )

Есть возможность количественно оценить риски, которые ФРС принимает на себя для возможности последующего инвестирования инвесторами в рынок акций. Ориентировочно, текущая программа QE ФРС по выкупу на сумму $85 млрд. трижерис и MBS даёт приблизительно $22.3 млрд. денежного потока в рынок капитала – или около $1.0 млрд. в день.

Текущая волатильность MBS и трижерис составляет 3.3%. Таким образом каждые $85 млрд. QE выкупа изымает из портфелей инвесторов $2.84 млрд.(85*0.033) долларов волатильности. Волатильность СиП составляет 12.7%. Учитывая эти данные, то можно подсчитать, что при соблюдении риск менеджмента $22.3 млрд. будет равняться $2.84 млрд. (волатильности)/ 12.7% (волатильность СиП). Проще говоря, то рынок акций в 4и раза изменчив, чем активы, которые выкупает ФРС, что позволяет на каждые $4 доллара от программы QE инвестировать $1 доллар в рынок акций. Поскольку ФРС начала программу LSAP ещё в 2009 году, то в рынок попало приблизительно $645 млрд., что составляет 10.3% роста СиП и 4.5% от рыночной капитализации.

( Читать дальше )

- комментировать

- ★14

- Комментарии ( 79 )

Источник информации и исторических данных

- 13 марта 2013, 14:26

- |

http://www.quandl.com/ — море исторических данных, по самым разным рынкам, включая товарные, в корректной форме, с указанием источников исходной информации. Кроме того, там же много экономических индикаторов.

А также исторические котировки различных бондов, CDS, свопов, различных индексов — многое из этого вообще нигде, кроме профессиональных терминалов, в такой удобной форме, уже готовой для использования нельзя найти.

Графики тоже есть.

Всё можно скачивать для использования в своих исследованиях.

Пока бесплатно.

Ничего более удобного для использования и полного в плане корректности — не встречал (ну кроме блумберг или рейтерс терминалов, конечно, но соотношение цена/качество тут явно не в их пользу:)

А также исторические котировки различных бондов, CDS, свопов, различных индексов — многое из этого вообще нигде, кроме профессиональных терминалов, в такой удобной форме, уже готовой для использования нельзя найти.

Графики тоже есть.

Всё можно скачивать для использования в своих исследованиях.

Пока бесплатно.

Ничего более удобного для использования и полного в плане корректности — не встречал (ну кроме блумберг или рейтерс терминалов, конечно, но соотношение цена/качество тут явно не в их пользу:)

CBONDS REVIEW март 2013: РЕПОртажная хроника (интервью)

- 13 марта 2013, 12:17

- |

review.cbonds.info/

В последний день зимы прошло очередное заседание Российского совета РЕПО, традиционно организуемое Национальной

фондовой ассоциацией. На повестке дня стояло несколько вопросов — самые интересные из них касались запуска проекта

РЕПО с корзиной ценных бумаг и возможного снижения дисконта по акциям на рынке РЕПО.

Начнем с первого вопроса. Я думаю, ни для кого не секрет, что до 60% активов сейчас фактически «обездвижено» на счетах ЦБ. Более того, при текущей ситуации на денежном рынке в 2013 году можно прогнозировать увеличение этой доли с 60% до 75–80%, что достаточно критично для облигационного рынка. Последние несколько лет на рынке ликвидности в РФ преобладает Центральный банк России, который сменил роль «статиста» на роль «игрока» (причем сейчас достаточно активного). Проблемы с ликвидностью заставляют регулятора делать активные шаги в этом направлении, и в 2013 году российский рынок получает две совершенно новые услуги — РЕПО с Центральным контрагентом (ЦК) (старт предоставления услуги с февраля) и РЕПО с замещением (РЕПО с корзиной ценных бумаг).

( Читать дальше )

Индексируемый депозит своими руками

- 11 марта 2013, 10:43

- |

О том, как сделать структурный продукт своими руками (из методичек ММВБ).

Не секрет, что сейчас многие УК и банки предлагают структурники.

Но дьявол кроется в деталях:

Предположим мы располагаем суммой 500 тыс. руб. Разместив эту сумму на депозите под 12% годовых мы будем получать доход в размере 5000 руб. ежемесячно. Что дает нам 15 тыс. руб в квартал.

( Читать дальше )

Не секрет, что сейчас многие УК и банки предлагают структурники.

Но дьявол кроется в деталях:

- Вы никогда не узнаете комиссии, которые зашиты в структурный продукт.

- Некоторые «таланты» зашивают в структурники двухзначные комиссии.

- Не узнаете какого junk'а УК купит для «защищенной части» продукта.

- Деревья не растут до небес, а большая часть структурных продуктов продается на неограниченный рост или падение. Покупка структурного продукта с коротким сроком от квартала до полугода больше выгодна для УК, чем для инвестора. Маловероятно, что продукт принесет большую доходность, чем депозиты.

Предположим мы располагаем суммой 500 тыс. руб. Разместив эту сумму на депозите под 12% годовых мы будем получать доход в размере 5000 руб. ежемесячно. Что дает нам 15 тыс. руб в квартал.

( Читать дальше )

С# + MultiCharts + S# обучение стартует

- 11 марта 2013, 10:22

- |

Решил кардинально изменить программу. Суть нового подхода состоит в том, что с первого дня обучения мы пишем под MultiCharts стратегии, а в качестве ДЗ идет видеоматериал по базису С# который я собираюсь записать заранее.

В чем плюсы:

1) Изучить MultiCharts на нужных примерах очень легко, для этого не нужна вся теория по C#

2) Если вам все таки нужна более глубокая теория, у вас она будет, в формате видео справочника.

Такая модель предполагает то, что через неделю обучения слушатель уже будет тестировать свои системы. Также такая модель предполагает то что у слушателя будут постоянные ошибки которые необходимо будет править на лету, все это решается банальным фидбеком через skype. Запутались? Написали мне, через часик другой получили ответ на свой вопрос в виде конструкции кода, запомнили и применили.

Добавляем третий плюс:

3) Фидбек через скайп (4 недели входят в стоимость)

( Читать дальше )

В чем плюсы:

1) Изучить MultiCharts на нужных примерах очень легко, для этого не нужна вся теория по C#

2) Если вам все таки нужна более глубокая теория, у вас она будет, в формате видео справочника.

Такая модель предполагает то, что через неделю обучения слушатель уже будет тестировать свои системы. Также такая модель предполагает то что у слушателя будут постоянные ошибки которые необходимо будет править на лету, все это решается банальным фидбеком через skype. Запутались? Написали мне, через часик другой получили ответ на свой вопрос в виде конструкции кода, запомнили и применили.

Добавляем третий плюс:

3) Фидбек через скайп (4 недели входят в стоимость)

( Читать дальше )

Лукойл. Отчётность за 2012 год

- 08 марта 2013, 23:52

- |

Вчера отчитался Лукойл. Анализу отчётности за 2012 Лукойла и сравнению его с другими НК я и хочу посвятить этот пост. На закрытие пятницы Лукойл стоил на ММВБ 1 709 632 140 000 рублей или $ 55 762 814 834. Последний раз о Лукойле писал в декабре 2011 года: http://s30529539310.whotrades.com/blog/43115317138 и http://s30529539310.whotrades.com/blog/43808561868 Держу бумагу в портфеле, поэтому анализ будет более глубокий, чем по другим НК. В декабре 2011 году Лукойл стоил $47 676 972 057сейчас $ 55 762 814 834 это доходность на инвестиции 16,95% плюс дивиденды за 2011 год, которые были получены акционерами в 2012 году за 2011 отчётный год в размере $2 077 923 261 это ещё +4,35% итого 21% за 14 мес. Не плохо, если сравнить с ММВБ, да и доходность банк депозита превосходит, почти, что в два раза! Мои оппоненты посрамлены))

( Читать дальше )

( Читать дальше )

Видео вебинара - интервью с Арсеном Яковлевым об алготорговле, автоматизации и многом другом

- 07 марта 2013, 11:42

- |

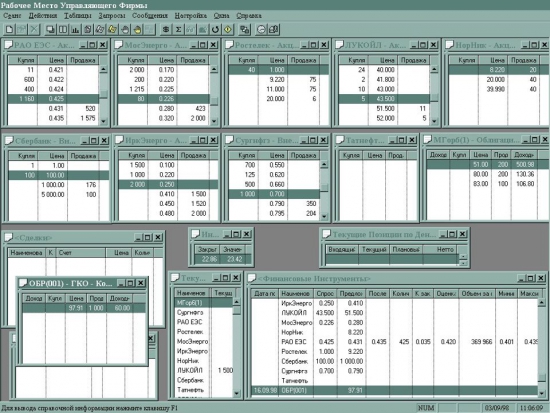

Вчера состоялся вебинар, который организовали я и Игорь Чечет на котором Арсен Яковлев рассказывал об алготорговле, о принципах тестирования, оптимизации торговых систем, о проверке их робастности и еще о полной автоматизации торговли...

Кроме того, Арсен показал как организовано его рабочее место, как он использует IPad для контроля за торговлей в моменты нахождения вне офиса, ответил более чем на 50 вопросов участников.

На вебинаре присутствовало около 100 участников, и еще довольно большое количество не попали в комнату из-за ограничений на количество присутствующих.

В общем, кому любопытно — смотрите видео

Кто хочет получать анонсы о предстоящих вебинарах и видео прошедших — подписывайтесь...

Кроме того, Арсен показал как организовано его рабочее место, как он использует IPad для контроля за торговлей в моменты нахождения вне офиса, ответил более чем на 50 вопросов участников.

На вебинаре присутствовало около 100 участников, и еще довольно большое количество не попали в комнату из-за ограничений на количество присутствующих.

В общем, кому любопытно — смотрите видео

Кто хочет получать анонсы о предстоящих вебинарах и видео прошедших — подписывайтесь...

Сделай робота САМ 4

- 06 марта 2013, 12:38

- |

Собрал еще один алгоритм, в программе TSLab по просьбе одного из участников Смарт-Лаба, цель была в следующем: обьяснить роботу, чтобы на дневном таймфрейме создать фильтр и применить его на меньшем таймфрейме в частности часового графика.

Новый видеоурок будет или по запросу участников, если же не поступит предложений, то сделаю очередную импровизацию.

Новый видеоурок будет или по запросу участников, если же не поступит предложений, то сделаю очередную импровизацию.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал