SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Arhimed

Экономия ваших денег №1 - ин. языки.

- 24 июня 2013, 16:32

- |

Блягодаря тому, что пост прошел модерацию, начну публикации, как и обежал.

Есть в России, и этому надо гордиться :), один дяденька. Полиглотом зовется. Дмитрий Петров. Вышел в свет, в народ, в массы не так давно. Открыл школу свою.

Работал насколько я понял у Президента синхронным переводником.

Владеет примерно 40ка языками.

Так вот, на телеканале Культура периодически проводит базовые занятия по разным языкам. 1 день — 40 минут. Выходит 16 уроков по 40 минут. Примерно 2 недели, если 1 урок в день.

Берут людей абсолютно разных, с разным уровнем владения языка.

Лично я хотел англ и прошел его. В разы повысил планку владения англ.

Короче рекомендую просмотреть уроки его. А не бежать и платить деньги в неизвестно какую школу.

Если после его базового курса вам нужно будет больше, у него в Москве можно пройти проф курс, но уже за деньги. Зато гарантия будет и вы будите спокойны, что идете не к шарлатану.

( Читать дальше )

Есть в России, и этому надо гордиться :), один дяденька. Полиглотом зовется. Дмитрий Петров. Вышел в свет, в народ, в массы не так давно. Открыл школу свою.

Работал насколько я понял у Президента синхронным переводником.

Владеет примерно 40ка языками.

Так вот, на телеканале Культура периодически проводит базовые занятия по разным языкам. 1 день — 40 минут. Выходит 16 уроков по 40 минут. Примерно 2 недели, если 1 урок в день.

Берут людей абсолютно разных, с разным уровнем владения языка.

Лично я хотел англ и прошел его. В разы повысил планку владения англ.

Короче рекомендую просмотреть уроки его. А не бежать и платить деньги в неизвестно какую школу.

Если после его базового курса вам нужно будет больше, у него в Москве можно пройти проф курс, но уже за деньги. Зато гарантия будет и вы будите спокойны, что идете не к шарлатану.

( Читать дальше )

- комментировать

- ★39

- Комментарии ( 42 )

Прайс Экшн

- 21 июня 2013, 18:15

- |

Пару лет назад, увидев словосочетании Прайс Экшн (Price Action) на специализированном форуме, туда набегали как опытные, так и начинающие трейдеры и ветка пестрила различными комментариями.

Price Action – это отнюдь не новый метод, как на первый взгляд может показаться из названия, или же из объяснений Ланса Беггса и Нила Фуллера. Суть метода Price Action состоит в прогнозировании движения валютных пар, с помощью так называемого «чистого» графика, то есть, не прибегая к компьютерному анализу (осцилляторы, индикаторы).

Но при знакомстве с методом Price Action, ты невольно чувствуешь, что где-то это уже видел и применял. Ах, ну да!- восклицаешь ты сам себе. Это же свечной анализ! Вы удивлены? Я совсем нет. Все объясняется довольно просто: Ник Фуллер взяв свечной анализ (например, из книги Стива Нисона) и просто конкретизировал его. Затем на его базе создал торговую систему.

Что означает «конкретизировал»? Как мы знаем из свечного анализа: при появлении падающей звезды, упирающейся в уровень сопротивления – необходимо продавать. Нил Фуллер конкретизирует, где именно нужно входить в сделку, а где выходить, от какого уровня предпочтительней торговать и какую падающую звезду правильнее выбрать. Иными словами – Price Action это свечной анализ без «воды»: здесь определенная точка входа, выхода, безубытка и т.д. Проще говоря, Price Action является усовершенствованной версией свечного анализа.

( Читать дальше )

Price Action – это отнюдь не новый метод, как на первый взгляд может показаться из названия, или же из объяснений Ланса Беггса и Нила Фуллера. Суть метода Price Action состоит в прогнозировании движения валютных пар, с помощью так называемого «чистого» графика, то есть, не прибегая к компьютерному анализу (осцилляторы, индикаторы).

Но при знакомстве с методом Price Action, ты невольно чувствуешь, что где-то это уже видел и применял. Ах, ну да!- восклицаешь ты сам себе. Это же свечной анализ! Вы удивлены? Я совсем нет. Все объясняется довольно просто: Ник Фуллер взяв свечной анализ (например, из книги Стива Нисона) и просто конкретизировал его. Затем на его базе создал торговую систему.

Что означает «конкретизировал»? Как мы знаем из свечного анализа: при появлении падающей звезды, упирающейся в уровень сопротивления – необходимо продавать. Нил Фуллер конкретизирует, где именно нужно входить в сделку, а где выходить, от какого уровня предпочтительней торговать и какую падающую звезду правильнее выбрать. Иными словами – Price Action это свечной анализ без «воды»: здесь определенная точка входа, выхода, безубытка и т.д. Проще говоря, Price Action является усовершенствованной версией свечного анализа.

( Читать дальше )

Книжный вечер

- 12 июня 2013, 21:56

- |

Если вы думаете, что вы сам по себе умный и все знаете — вы ошибаетесь. Любой профессионал своего дела много-много читает.

В этом посте мы обсуждаем интересные книги, которые вы недавно прочли. Советуйте, рекомендуйте, делитесь впечатлениями или спрашивайте что-нибудь про книги, которые собираетесь прочесть.

В этом посте мы обсуждаем интересные книги, которые вы недавно прочли. Советуйте, рекомендуйте, делитесь впечатлениями или спрашивайте что-нибудь про книги, которые собираетесь прочесть.

Вопрос по опционам

- 10 июня 2013, 15:04

- |

Присматриваюсь к продаже июльского пут - RTS-9.13M150713PA 120000 Вопрос: сколько должно быть на счету денег на примере одного опциона и в каком виде я получу доход если фьючерс не опустится ниже 120 000? Прошу отвечать только по делу. Спасибо.

Кто рулит: Smart Money или Kukl... и как с ними бороться

- 07 апреля 2013, 15:26

- |

Новомодное ныне слово «Кукл» почти полностью заменило маркетмейкера или «умные деньги». Кто они такие, по-простому в двух словах и как вместе с ними «накосить деньжат»???

Маркетмейкер (ММ) — тот кто «делает» рынок, следит за его ликвидностью и т.д...

Smart Money — люди или организации (операторы), которые двигают рынок для своих фундаментальных долгосрочных целей.

Кукл — крупный игрок, краткосрочно манипулирующий рынком с целью «развести» толпу и отобрать её деньги.

В принципе, ММ и Кукл они обозначают одно и тоже — мегакрупного игрока обладающего более полной информацией о рынке (инсайдом) и большими деньгами. Именно поэтому он входит в рынок и выходит раньше всех, да к тому же своими деньгами способен двигать рынок куда ему надо.

( Читать дальше )

Маркетмейкер (ММ) — тот кто «делает» рынок, следит за его ликвидностью и т.д...

Smart Money — люди или организации (операторы), которые двигают рынок для своих фундаментальных долгосрочных целей.

Кукл — крупный игрок, краткосрочно манипулирующий рынком с целью «развести» толпу и отобрать её деньги.

В принципе, ММ и Кукл они обозначают одно и тоже — мегакрупного игрока обладающего более полной информацией о рынке (инсайдом) и большими деньгами. Именно поэтому он входит в рынок и выходит раньше всех, да к тому же своими деньгами способен двигать рынок куда ему надо.

( Читать дальше )

Кирилл Ильинский - Ну очень интересно, а самое главное полезно.

- 26 декабря 2012, 18:13

- |

Стаж человека внушает доверия. :)

Кирилл Ильинский, основатель и Chief Investment Officer управляющей компании Fusion Asset Management (London). Стратегии компании основаны на использовании серьезных исследований финансового рынка, и для этого господин Ильинский собрал команду экспертов в области управления рисками и систематической торговли активами (systematic trading). К.Ильинский начал свою банковскую карьеру в 2000 году в американском Chase Manhattan (позже JP Morgan Chase), и проработал в этом банке четыре года, вплоть до создания Fusion Asset Management. К.Ильинский начал работать в Chase в должности заместителя начальника аналитического управления экзотических продуктов для рынков Европы и Азии. Затем он перешел в market-making отдел деривативов на индексы акций европейских компаний, где руководил дельта-хеджированием и количественными стратегиями proprietary trading. В течение этого времени К.Ильинский придумал модель «Credit Risk Reversal» для хеджирования кредитных опционов и деривативов на акции. В 2003 он был одним из основателей JP Morgan Debt-Equity Relative Value Group. Господин Ильинский имеет степень кандидата наук по математической физике (1994). После защиты диссертации с 1994 по 2000 гг. работал исследователем на физическом факультете Бирмингемского университета (Великобритания). Во время своей академической работы, К.Ильинский опубликовал более 40 научных статей, которые, в основном, затрагивали проблемы применения методов теоретической физики в моделировании процессов на финансовом рынке. В частности, К.Ильинский разработал подход к неравновесному ценообразованию на финансовые активы на основе теории калибровочной инвариантности, и опубликовал в издательстве Wiley & Sons книгу (2001).

( Читать дальше )

Кирилл Ильинский, основатель и Chief Investment Officer управляющей компании Fusion Asset Management (London). Стратегии компании основаны на использовании серьезных исследований финансового рынка, и для этого господин Ильинский собрал команду экспертов в области управления рисками и систематической торговли активами (systematic trading). К.Ильинский начал свою банковскую карьеру в 2000 году в американском Chase Manhattan (позже JP Morgan Chase), и проработал в этом банке четыре года, вплоть до создания Fusion Asset Management. К.Ильинский начал работать в Chase в должности заместителя начальника аналитического управления экзотических продуктов для рынков Европы и Азии. Затем он перешел в market-making отдел деривативов на индексы акций европейских компаний, где руководил дельта-хеджированием и количественными стратегиями proprietary trading. В течение этого времени К.Ильинский придумал модель «Credit Risk Reversal» для хеджирования кредитных опционов и деривативов на акции. В 2003 он был одним из основателей JP Morgan Debt-Equity Relative Value Group. Господин Ильинский имеет степень кандидата наук по математической физике (1994). После защиты диссертации с 1994 по 2000 гг. работал исследователем на физическом факультете Бирмингемского университета (Великобритания). Во время своей академической работы, К.Ильинский опубликовал более 40 научных статей, которые, в основном, затрагивали проблемы применения методов теоретической физики в моделировании процессов на финансовом рынке. В частности, К.Ильинский разработал подход к неравновесному ценообразованию на финансовые активы на основе теории калибровочной инвариантности, и опубликовал в издательстве Wiley & Sons книгу (2001).

( Читать дальше )

Риски при торговле опционами. Часть 2,5

- 06 февраля 2012, 18:00

- |

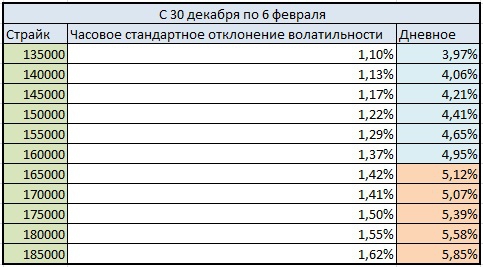

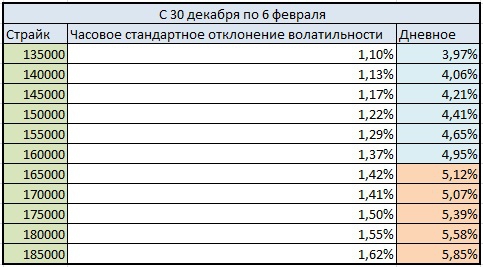

В этой маленькой записке я хочу привести пример как важен вегалимит при построении опционных позиций.

Для этого проведем небольшое аналитическое исследование:

Я беру данные по биржевой улыбке по часам, далее смотрю стандартное изменение доходносей. А-ля dIv/Iv0 по часовым данным по каждому из страйков.

Вот что примечательно. На растущем тренде мы наблюдали большую подвижность в правом краю кривой, нежели в левой путовой части.

Итак, строя позиции, вероятно стоит оценивать максимальное вега-влияние на позу исходя из следующих результатов:

поправка, скрин переделывать влом, не 30 декабря, а 30 ноября, серия — март.

Для этого проведем небольшое аналитическое исследование:

Я беру данные по биржевой улыбке по часам, далее смотрю стандартное изменение доходносей. А-ля dIv/Iv0 по часовым данным по каждому из страйков.

Вот что примечательно. На растущем тренде мы наблюдали большую подвижность в правом краю кривой, нежели в левой путовой части.

Итак, строя позиции, вероятно стоит оценивать максимальное вега-влияние на позу исходя из следующих результатов:

поправка, скрин переделывать влом, не 30 декабря, а 30 ноября, серия — март.

С чего начинать торговать опционами?

- 02 февраля 2012, 15:43

- |

Меня часто спрашивают с чего начать какие книжки почитать итд тп, но на самом деле секрет торговли опционами очень прост, все завязано на систему лимитов риска которую Вы применяете.

Почему для того, чтобы разориться трейдеру на ММВБ нужен по крайней мере месяц. а трейдеру на ФОРТС достаточно 3х клирингов? Все дело не в том. чо у них проблемы с прогнозами, все дело ИСКЛЮЧИТЕЛЬНО в размере позиции.

Достаточно просто выработать критерий по торговле фьючерсом или акциями. С опционами все сложнее. Для начала предлагаю ознакомиться с моей системой лимитов, которую я применяю довольно давно.

Она хорошо подходит для высокоспекулятивных счетов и сумм менее 5млн руб. то есть большинству аудитории торговцев.

Во второй части данного топика отвечу на вопросы если они возникнут и более конкретно приведу примеры позиций который вписываются в лимиты, а так же обсудим перелимит и выходы из ситуации.

Почему для того, чтобы разориться трейдеру на ММВБ нужен по крайней мере месяц. а трейдеру на ФОРТС достаточно 3х клирингов? Все дело не в том. чо у них проблемы с прогнозами, все дело ИСКЛЮЧИТЕЛЬНО в размере позиции.

Достаточно просто выработать критерий по торговле фьючерсом или акциями. С опционами все сложнее. Для начала предлагаю ознакомиться с моей системой лимитов, которую я применяю довольно давно.

Она хорошо подходит для высокоспекулятивных счетов и сумм менее 5млн руб. то есть большинству аудитории торговцев.

Во второй части данного топика отвечу на вопросы если они возникнут и более конкретно приведу примеры позиций который вписываются в лимиты, а так же обсудим перелимит и выходы из ситуации.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал