Избранное трейдера Профессор

Магия субботнего утра

- 15 мая 2018, 07:42

- |

У меня нет возможности испытывать магию утра каждый день. Мой обыденный распорядок — 6.30 подъем, зарядка, 7.00 завтрак и в 8.00 я уже в офисе… В этом нет магии, это абсолютно рефлекторные действия по Павлову. Но это не значит, что то о чем говорит Тимофей туфта, Нет.

Мой Отец всегда говорил мне: «утро вечера мудренее...» Если кому интересны психофизические и биохимические аспекты этого явления, то это к Черниговской, благо ее лекций в ютюбе полно.

Не нужно глубоко копаться и уж тем более трясти прах Гегеля… все просто.

Я вот каждую субботу в 5 утра еду встречать рассвет в лес, на лесную опушку с соснами и елями, с небольшим полем и рассветом за ним, где птицы и легкий шум ветра и тишина… огонь костра и чашечка кофе… Это то, что заряжает меня жизнью, дает возможность не забыть, что я живой, я часть большой природы и мира, не того искусственного «с коммунальным раем без забот и хлопот», а настоящего, где можно дотронуться рукой...

У каждого должно быть свое место силы...

- комментировать

- ★2

- Комментарии ( 32 )

Мой лонг Brm8 VS шорта Романа Андреева.

- 14 мая 2018, 13:44

- |

Главная его беда в том, что он не учитывает в нефти фундаментал и сантимент.

И опять же, в нефти его постоянно запиливает по жесткому.

А вот моя история успешного лонга.

370 пунктов взято!

Что могу сказать по итогу?

Не буду строить из себя гуру-трейдера. Все мы люди.))

Часто выпрыгивал из лонга и снова перезаходил. Где-то перезаходы подпортили общую стату, потому что входил выше цены, по которой сбросил. Особенно тяжело было усидеть 2-3 мая, когда цена скользила вниз. Хотя по сделкам и не скажешь)

Много сомнений было 04.05. Это уже видно по сделкам.

Не хило я так труханул на сливе от «инсайда» CNN.) Но понял, что такие «инсайды» для того и вбрасываются в инфо-пространство, чтобы сбросить лишний груз.

Львиную долю профита дало, конечно же, решение по Ирану. Самый напряженный момент.

Как новичок в трейдинге сделал следующие выводы:

1.Тяжело поверить себе:

2.Нужно смотреть на график-он твой друг.)

( Читать дальше )

немного инвест идей

- 14 мая 2018, 12:50

- |

1. Мосбиржа.

Рано или поздно мосбиржа начнёт торговать битком или фьючами на него. А объёмы торговли криптой в мире растут, и уже не маленькие, комиссии до сих пор огромные на битки везде. Если мосбиржа не обосрётся с битком то прибыль должна сильно вырасти. Ну или можно просто слухи такие поднять и хайп, некоторые компании сильно выросли когда заявили что будут заниматься криптой.

( Читать дальше )

Газпром: Хорошие времена впереди

- 14 мая 2018, 11:08

- |

Большинство инвесторов недолюбливают Газпром в течение многих лет, если не десятилетий, из-за большого количества недостатков, свойственных его инвестиционному профилю, один из которых связан с его дивидендной политикой. Компания пока виртуозно избегает выплат 50% от чистой прибыли по МСФО, но мы считаем, что это не может продолжаться бесконечно. У Газпрома есть все возможности сократить свои гигантские капвложения с 2020, запустив большую часть своих капиталоемких проектов в 2019 году. Снижение капзатрат в 2020 и рост OCF будут способствовать увеличению FCF и превратят Газпром в привлекательный источник денежных средств для правительства. Мы повышаем нашу целевую цену до $6.4 с $5.5, сохраняя рекомендацию ПОКУПАТЬ, после повышения макроэкономических прогнозов (Brent $63/барр. в 2018П, $65/барр. в долгосрочной перспективе) и обновляем нашу модель с учетом недавно опубликованных финансовых результатов за 2017 и новых прогнозных ожиданий менеджмента.

( Читать дальше )

Коротко по рынку. Пора слазить с забора :)

- 14 мая 2018, 11:01

- |

Всех приветствую. Последние несколько сессий после праздников я не торгую. Мой взгляд на наш рынок пока медвежий, при этом шортить из-за событий вокруг Ирана было нельзя, так что я просто отдыхал. Российские индексы пока достигли вторых зон по своим уровням. Примерно с этих уровней начну смотреть на вероятный разворот нашего рынка на возобновление снижения.

Пока основная мысль, — это вероятное снижение нефти после того как начнётся разряжаться ситуация в связи с ядерной программой Ирана. ИМХО пока в моменте шансов на разрядку больше чем на разрастание конфликта именно в военную плоскость.

Так же из-за текущей ситуации может начаться разлад в соглашении расширенного ОПЕК о сокращении добычи.

Так что в основном буду смотреть на разворот нефти и по его факту с текущих начну пытаться шортить наш рынок. Возможно больше буду торговать саму нефть.

По фону — Я всё ещё верю в вероятность высокого отскока у американцев вплоть до 2800 и чуть выше по сипи и всё ещё не верю в их закрепление над историческими максимумами. Многие сейчас ждут что америка может порасти ещё квартал возможно до осени, ИМХО их снижение на февральские минимумы должно возобновиться пораньше.

По евродоллару начался отскок, который обсуждали в прошлом взгляде на рынок. Пока на текущий момент есть вероятность отскока вплоть до уровней 1,21-1,22 но среднесрочная цель пока лежит скорее в районе 1,17 по прежнему. Хотя вероятность снижения была уже почти выбрана безоткатным падающим трендом в течении пары недель.

Общий вывод: Пока начинаю снова смотреть на шорты нашего рынка. Главная идея — пока попытаться поймать разворот на нефти с целями в район 73.

( Читать дальше )

О том, как я покупал ETF на Московской бирже

- 14 мая 2018, 10:22

- |

Добрый день!

Сегодня не совсем обычные изменения в портфеле. Ранее я закрывал часть позиций, и где-то на 20% от капитала оказался в деньгах. И так как сумма оказалась не такая маленькая, я решил что сейчас наконец хороший момент, чтобы

1. Диверсифицировать свой портфель по разным рынкам

2. Попробовать купить ETF на Московской бирже.

Собственно этот я и сделал, купил в равных долях сразу 3 ETF фонда

— FXCN (индекс на акции Китая - http://fs.moex.com/files/6782)

— iFXIT (индекс на акции технологических компаний США - http://fs.moex.com/files/6780)

— RUSB (еврооблигации Российских компаний, $ - http://fs.moex.com/f/9544/iti-funds-etfrus-rusb.PDF)

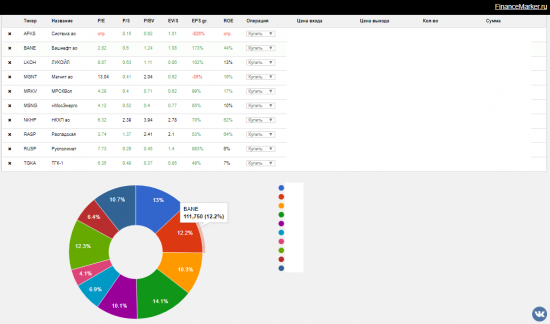

+ к этому мой портфель акций выглядит следующим образом (полный доступ по PRO статусу на financemarker.ru):

Теперь пару слов о том, как я выбирал ETF для покупки.

( Читать дальше )

Как стать богатым в этом году за 7 месяцев. Несколько важных пунктов $.

- 14 мая 2018, 09:50

- |

Когда вы хотите заработать крупную сумму на свои инвестиции в короткий срок, то выбор должен падать не на те инструменты, которые, по вашему мнению, недооценены, а на те, которые лучше всего двигаются. В свое время, ряд бумаг третьего эшелона называли пустышками, они таковыми и являлись. Но на сколько выросли пустышки – GTL с минимума вырос в 9300%. Инвестиции в 50 тысяч (минимальный счет) принесли 4,65 миллионов рублей. При этом Газпром, который пустышкой не являлся и имел газопроводы, не рос совсем +0,5 -0,5. Биткоин, который называли воздухом, вырос за 1 год с 1000 до 19500 долларов США. В определенный период двигаются акции, в другой период валюта, в третий криптовалюты, каждый имеет свой этап развития, свой цикл роста. Ваша задача – в нужное время находится на волне, а не наблюдать с берега как серфят и наслаждаются жизнью другие.

Инвестиции в криптовалюты у многих вызывает страх, из-за того, что никогда не пробовали это направление. Большинство связывает крипту с программистами-майнерами, которые «что-то там майнят». На деле это такой же инструмент как и все другие, такой же стакан покупок как и в акциях, а саму сделку со всеми переводами денег можно провести не выходя из дома за 15-20 минут. При этом даже не нужно открывать биткоин кошельки. Все гораздо проще. Давайте посмотрим результаты таких инвестиций в 2017 году на примере 10 криптовалют из наивысшего рейтинга.

( Читать дальше )

из обвинительного дела по Бердяушу

- 14 мая 2018, 07:47

- |

Тема — Артемку Чайку обидели, наказывают виновных.

Бросилась в глаза фраза:

«Общались обвиняемые при помощи мессенджеров Viber и WhatsApp, что следствие сочло «использованием мер конспирации, в том числе путем использования средств шифрования переговоров посредством сети интернет.»

Хахах))) а использование телеги скоро будет приравниваться к чему?)))

Нефть по $80 за баррель не будет помехой мировой экономике.

- 14 мая 2018, 06:53

- |

Индекс широкого рынка S&P 500 прибавил 0,17% закрывшись на отметке 2727,72 пунктов, промышленный индекс Dow Jones вырос на 0,37% превысив 100-дневную скользящую среднюю, высокотехнологичный NASDAQ завершил торги с нулевым изменением, в то время как Apple приблизился к рыночной капитализации в $ 1 трлн. Доходность 10-летних казначейских облигаций не изменилась оставшись на 2,97%.

Сезон отчетов заокеанских компаний выходит на финишную прямую, по итогам которого большинство корпораций показали рост прибыли, а выходившая статистика по инфляции вселяет игрокам надежду, что ФРС будет не столь агрессивно как ожидалось повышать процентную ставку. Сейчас ставка находится на уровне 1,5-1,75% и до тех пор пока она не достигнет как минимум 3% отметки давление на рынки со стороны денежно кредитной политики будет не столь незначительным.

( Читать дальше )

Глава JP MORGAN лукавит?

- 13 мая 2018, 23:46

- |

Г-н Даймон на этой неделе призвал всех готовиться к тому, что доходность по 10-летним гособлигациям США может достичь (http://www.vestifinance.ru/articles/101224) отметки в 4%. К сожалению, не могу пока поверить ему на слово.

Что мы видим последние 1.5 года? В основном растет доходность только по коротким трежерис. После того как г-н Трамп выиграл выборы, доходность по 2-х летним гособлигациям вымахала с 0.85% до нынешних 2.53% (выкладывал в телеграме https://t.me/MarketDumki/359). По 10-летним трежерис рост доходности оказался гораздо скромнее. Именно поэтому кривая доходности становится всё площе (https://t.me/MarketDumki/308)

А самая любопытная динамика у 30-летних гособлигаций США. По ним доходность вообще не растет последние 1.5 года!!! (см. график ниже) Хотелось бы узнать у главы JP Morgan г-на Даймона — Почему тогда никто не продает 30-летки, если есть серьезные риски разгона инфляции в США? А он сам шортит 30-летки или просто языком чешет? Конечно, просто так такие люди не болтают. Скорее всего он преследует какие-то свои неведомые нам интересы...

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал