Избранное трейдера Профессор

3 + 1 = Иран

- 08 мая 2018, 18:15

- |

В предыдущем топике: Рисковые инвестиции (Катар, Украина, Ю. Корея) рассматривал экономики стран попавших под «пресс» внешних обстоятельств игроков сильных мира сего. К этой компании может, а может и нет (моё мнение что США не выйдут из сделки по Ирану) добавится Иран:

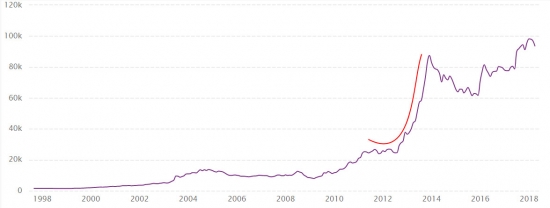

Рассмотрю ситуацию если всё таки США выйдет из сделки. На графике индекса Tehran Stock Exchange: TEDPIX :

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 7 )

Магия утра - ответ Тимофею

- 08 мая 2018, 14:35

- |

Продолжаю рассеивать ментальные установки, впитываемые Тимофеем, как губкой, и выдаваемые им за незабываемую потрясающую усыпляющую магию. Конец цитаты.

Сначала про книгу, а потом про Тимофея.

Книга «Магия утра» это очередной шедевр (в кавычках) мировой мотивационной литературы. Классический набор штаммов в стиле «хотите быть счастливым — будьте им!» и «хотите улучшить жизнь — улучшите ее!».

Краткая идея книги: вставайте каждый день рано утром, сразу занимайтесь самосовершенствованием (медитируйте и думайте позитивно) — и будем вам счастье.

Удивительно, но чтобы прийти к такой простой мысли так «вы сами ответственнены за свою жизнь», автору пришлось пережить ДТП. Он получил множественные переломы и уже вырисовывал свою жизнь в инвалидной каляске, но все-таки сумел, как Мюнхгаузен, взять себя за волосы и вытащить в жизнь. Естественно, исключительно при помощи утренних самоулучшительных ритуалов. После чего даже смог добиться величайшего достижения: пробежать марафон.

Алексей Маресьев просто рыдает на этом месте. А Стивен Хокинг заходится в нервной трячучке.

( Читать дальше )

Час "ИКС" для НЕФТИ

- 08 мая 2018, 14:15

- |

Сегодня в 21.00 по мск решится судьба нефтяных котировок. Г-н Трамп в это время объявит о своем решении по иранской ядерной программе. Как ни странно это звучит, но среднесрочно это решение вряд ли изменит судьбу нефтяных цен. Европейцы явно против нефтяного эмбарго, поэтому самых жестких санкций Иран скорее всего избежит. А раз так, то нефтяные фьючерсы лишатся самой главной своей поддержки. Ведь именно на опасениях о потенциальном эмбарго, цены на нефть и росли.

А все остальные факторы сейчас играют против нефтяных котировок — это и сильный доллар (ранее писал в телеге https://t.me/MarketDumki/340), и стагнирующие цены на медь (https://t.me/MarketDumki/335), как опережающий индикатор замедления мировой экономики и, конечно же, рекордный уровень нефтедобычи в США. Также сейчас сделаны рекордные ставки на дальнейший рост нефтяных цен, образовался некий консенсус-трейд на рынке (подробнее чем это заканчивается https://t.me/MarketDumki/323).

При текущих ценах на нефть, потенциал дальнейшего роста гораздо меньше, чем потенциал снижения.

книга Магия утра - 5 из 5

- 08 мая 2018, 13:11

- |

Причем ложиться рано не помогает. Вчера к 22:30 я уже спал, вроде должен был выспаться и что? Все равно я высушенный овощ.

Ну че? Книга говорит: просыпайтесь рано утром и зарядитесь по полной за 1 час, который вы раньше сладенько спали. Будете делать так, станете гораздо успешнее и энергичнее и лучше. Ну вот я решил попробовать. Я давно мечтал начать вставать рано, а тут такой повод, и книга сама по себе орет: «начните прямо сейчас». Вот я и решил поставить эксперимент над собой.

Почему книга понравилась? Да, она начинается как типичная приторная американская книжка про успех, когда о автора вдруг внезапно доперло, что надо начать вставать утром, и вся жизнь мгновенно снимет перед тобой штанишки и повернется задом… Обычно такие книжки бодро читаются вначале, а потом затухают к концу.

Но здесь я наоборот расчитался, и со временем читать стало еще интереснее. Я люблю, когда книга написана так, что она вызывает у меня бурный внутренний диалог. Я нашел многие вещи, которые я уже практикую, и даже пару новых идей нашел. И поскольку я считаю, что вещи в книге действительно написаны правильные, системные, которые действительно могут улучшить нашу с вами жизнь, то к концу книги однозначно решил поставить оценку 5.

Что я сделал, прочитав книжку?

1. Чего я еще могу хотеть? Составил список еще раз и нашел новые ответы.

2. Поставил задачу сформулировать свои аффирмации. Хотя некоторые уже есть.

3. Создать себе доску визуализации в офисе.

4. Ну и конечно начал пробовать просыпаться рано утром.

Протоколы трейдерских мудрецов. Фрагмент «О средневековье в трейдинге»

- 08 мая 2018, 12:32

- |

В трейдинге существуют параллельные миры, и огромная часть торгующих организмов, аналитиков и обучателей, образно выражаясь, находится в средневековье.

Поэтому, как сказал бы наш рыжий «классик-наногений»: «они не вписываются в современный рынок».

Как бы при наличии скоростных и мощных автомобилей и сверхзвуковых самолетов (доступ, правда, к ним сейчас затруднен, т.к. очень мало толковых генконструкторов и пилотов, а «содють» в них только допущенных), основная масса камрадов бесконечно обсуждает: куда запрягать лошадь, как смазывать телегу, где взять сена для лошади, прогнозируют, когда Лондон будет завален навозом и т.п.

Разбирающийся только в устройстве телеги и лошадиных проблемах никогда не поймет устройство и принцип работы автомобиля или самолета.

Другие знания, другие законы, другие системы координат.

( Читать дальше )

Кругляк на экспорт. Правда и мифы

- 08 мая 2018, 11:46

- |

Есть распространённое мнение, что Россия продаёт за границу сырьё: необработанную древесину, кругляк, а потом из-за рубежа закупает готовые продукты, сделанные из этого материала. Давайте в этом вопросе разберёмся подробнее.

( Читать дальше )

О доверии к финансовым институтам

- 08 мая 2018, 11:26

- |

Вообще открытых брокерских счетов у нас несколько сотен тысяч, но активных (хотя бы с одной сделкой в месяц) гораздо меньше — тысяч сто. А населения-то целых 145 миллионов! Поэтому брокерам было проще привлечь и обокрасть новых клиентов, чем вылечить старых. За последние 5 “стабильных” путинских лет продавцы финансовых услуг научились худо-бедно продавать своё говно и, уж конечно, они хрен ложили на финансовую грамотность потребителя. Принёс денег — и ладно. Когда стукнет маржин-колл — может быть, позвоним. Хотя нет, порежем да и всё — невелика потеря.

Главная проблема после разочарования населения в паевых фондах и банковских вкладах — потеря доверия к финансовым институтам. Его нет, да и взяться неоткуда. Я в том году попросил жену (очень далёкую от финансов) открыть ИИС, дабы получить налоговый вычет. Сказал чётко: открой в Сбере брокерский счёт, купим тебе облигаций. Так её какой-то проходимец с зелёным галстуком умудрился обмануть — вернулась с договором о доверительном управлении портфелем облигаций от “Сбербанк Управление Активами”. Что это за хрень, спрашивается? Это что, нормальное отношение к клиенту? Ну, кстати, денег я им всё равно выслал на пробу, хотя условия там не очень. С другой стороны, сам бы я накупил говна типа БИНа и Открытия и ещё неизвестно, чем бы оно закончилось — не эксперт я в облигациях, а они за 2017 дали порядка 10 годовых (после вычета комиссии).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал