Избранное трейдера Профессор

Рубль опять стал сильно зависим от нефти и бюджетное правило не помогает

- 22 марта 2018, 20:09

- |

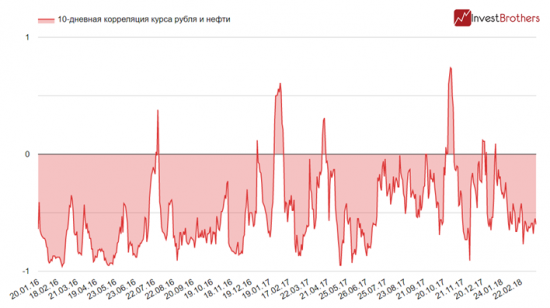

Несмотря на новое бюджетное правило, в последнее время российский рубль все больше зависит от динамики нефтяных цен.

К сегодняшнему дню зависимость российской валюты к нефтяным ценам вошла в средний диапазон последних двух с половиной лет. 10-ти дневная корреляция между курсом рубля к доллару и нефтью достигла -0,6 и находится у этого уровня достаточно продолжительное время.

Если в начале 2018 г. корреляция находилась в районе от -0,3 до 0,12, что говорило практически об отсутствии какой-либо зависимости друг от друга, то сегодня она достаточно явная. Причем корреляция даже немного выше, чем в среднем с 2016 г., примерно на -0,1.

В последних обзорах Банка России регулятор отмечал, что рубль стал более независимым к изменению нефтяных цен и теперь больше уязвим к оттокам капитала. Однако за минувший месяц корреляция явно усилилась.

Резюме

Скорее всего, при принятии решения о вложении средств в российские активы иностранные спекулянты в первую очередь смотрят на нефтяные котировки, поэтому даже при новом бюджетном правиле корреляция между двумя активами может остаться достаточно на высоком уровне.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 9 )

Банк Санкт-Петербург отчет 2017. Что я вижу?

- 22 марта 2018, 20:00

- |

В чем проблема у БСПБ?

Да, прибыль выросла и P/E стал =4. Дешево. Но банк почему-то никогда не платил норм. дивидендов. Видимо усиливал капитальную позицию, апофеозом чего стала допэмиссия в мае 2017 года. Таким образом банк пополнил нормативы капитала до комфортных уровней.

К качеству прибыли БСПБ тоже есть вопросы:

- кредитный портфель почти не вырос

- чистый процентный доход упал -1,6 млрд (у Сбера и ВТБ вырос)

- комисс доход вырос +0,5 млрд

- прибыль выросла за счет спекуляций (+2 млрд) и снижения резервирования (+1,3 млрд)

( Читать дальше )

А вот и падаем о чем писал 14-го числа. Началось?

- 22 марта 2018, 19:31

- |

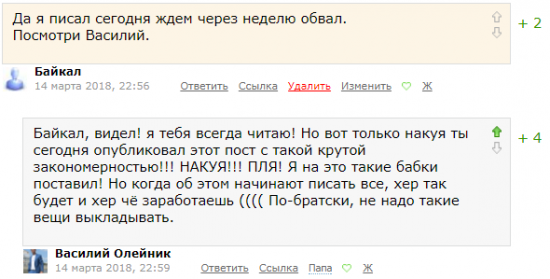

smart-lab.ru/blog/457912.php#comments

Я еще тогда Василию написал что бы он обратил внимание на что он разругался и сказал зачем я все это выложил.

( Читать дальше )

ТЯЖЕЛО падать Доллару

- 22 марта 2018, 18:40

- |

Всё сложнее и сложнее падать доллару. Растущая ставка LIBOR и программа количественного ужесточения с каждым днем будут всё больше и больше оказывать поддержку доллару.

Вчера после заседания ФРС уже по привычке доллар опять продали ко всем валютам, но сегодня все потери почти ко всем валютам уже отыграны. Растущие процентные ставки делают вложения в долларовые инструменты всё более привлекательными. В результате этого процесса идет атака на Гонконгский доллар (подробнее об этом писал сегодня в телеграмм- канале https://t.me/MarketDumki/240). Сегодня уже вплотную подошли к верхней границе стоимости американского доллара к гонконгскому. Крупные хедж-фонды очень любят проверять на прочность Центральные Банки. Если ЦБ Гонконга не удержит свою валюту от обесценения, то это может запустить новый раунд девальвации валют развивающихся стран.

Весь прошлый год падающий доллар оказывал поддержку ценам на нефть и промышленные металлы. Но сейчас эта поддержка уходит и результат мы видим на графике (см. ниже) Медь, Алюминий и Палладий падают с начала года (к чему это приведет https://t.me/MarketDumki/237). Учитывая, что ставки на рост доллара (

( Читать дальше )

Мысли по рынку (В фокусе Д.Трамп vs Китай)

- 22 марта 2018, 18:26

- |

Итак, несмотря на весь троллинг и визги неравнодушных на тему «Аня cлила», ей все же удалось реализовать идею в Gbp/Usd, правда неравнодушные отчасти правы. Не все было идеально, а может ли такое вообще быть? Ну если вы конечно не Чак Норрис (Vanuta) рынка.

Веду к тому, что результат неплохой, а в свете решения Альфа-Форекс, так вообще отличный. Тем кому интересно? все подробности на сайте.

Мысли по рынку.

Текущую ситуацию можно выразить словом "п****ц", все не плану. Больше всего расстраивает динамика SnP — причина, в ожиданиях. Ведь если это торговая война, то начало ее должно быть положено сегодня. По данным Bloomberg именно сегодня, Д.Трамп введет пошлины в отношении Китая.

Я честно говоря не знаю чего ждать, но если исходить из мысли что Торговая война дисконтированна в текущих котировках. То по факту, должно быть какой то ралли в SnP. Однако, чем ответит Китай? А то что он ответит нет никаких сомнений, так что

( Читать дальше )

Рынок LIBOR готов взорваться?

- 22 марта 2018, 17:41

- |

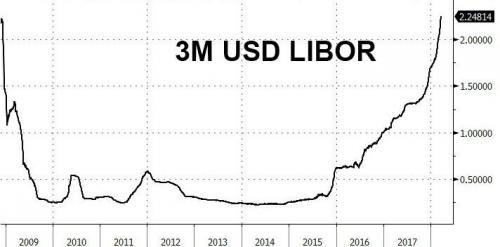

На ZeroHedge вышла интересная статья, посвященная текущей динамике ставки 3-ех месячного LIBOR (ставка под которую банки кредитуют друг друга) и возможным последствиям ее роста. Русский вариант есть здесь. Ключевым аспектом является то, что ставки непрерывно росли начиная с 7 февраля этого года в течение 31 торговой сессии. Динамика за последний год впечатляющая, в настоящий момент мы находимся на уровне, наблюдавшемся последний раз в 2008 году:

Причем, как отмечает аналитик Citigroup Мэтт Кинг:

Ставка LIBOR по-прежнему остается ключевой для определения стоимости займов с кредитным плечом, процентных свопов и некоторых ипотечных кредитов. Помимо этого прямого влияния, высокие ставки денежного рынка вкупе с бегством от рисковых активов способны привести к значительному оттоку средств из взаимных фондов. Это, в свою очередь, может вызвать шквал распродаж на рынке и привести к негативному воздействию на всю экономику в целом.

( Читать дальше )

Племянник Путина войдет в правление «Газпрома»

- 22 марта 2018, 17:26

- |

Племянник российского президента Михаил Путин, ранее занимавший пост зампредседателя правления страховой компании «Согаз», может войти в правление «Газпрома».

Сейчас вакантной остается только должность зампреда правления газового монополиста по хозяйственной части: занимавший ее ранее Александр Козловский скончался в декабре 2017 года, пишет Forbes. По всей вероятности, новый топ-менеджер будет заниматься координацией хозяйственного и материально-технического обеспечения.

51-летний Михаил Путин является сыном двоюродного брата главы государства Евгения Путина. Ранее он уже работал в «Газпроме» руководителем медицинского управления. По данным СМИ, он также был соучредителем двух специализирующихся на биотехнологиях фирм — «Сателитпрома» и «Биостата». Сейчас «Сателитпром» ликвидирован, а «Биостат», совладельцем которого является бывший глава РЖД Владимир Якунин, пока действует.

Войдя в структуру «Согаза», Путин возглавил совет директоров компании «Газпроммедсервис», которая управляет медицинскими и лечебно-профилактическими учреждениями газовой компании.

Ранее пресс-секретарь президента Дмитрий Песков заявлял, что Владимир Путин узнает о продвижении племянника по службе только из газет, и никакого отношения к карьере родственника он не имеет.

Какие наши годы....?

- 22 марта 2018, 16:47

- |

Я думаю всех, кто торгует на зарубежной бирже, нужно обложить допналогом. Объявить его иноагентом для проформы еще. Ну сами посудите — это же только в плюс — деньги выводит со страны? Выводит! Злобный агент однозначно! Плюс какой-то тунеядец, оправдывающий свое тунеядство какой-то там торговлей. Торгаши — беда страны, ясный пень. Производит много сделок — значит кормит иностранного брокера! Теряет деньги на этой клятой пиндоской бирже — скотина глумливая! Мог и на нашей бирже потерять, но все отдал «зарубежным партнерам». Предатель без пяти минут. Ну и т.д.

А те кто торгует на нашей бирже — на учет, как не благонадежный элемент. С отпечатками пальцев и т.д., с контролем при вылете из страны, ибо нефиг. Чуть что проштрафился — все, на завод, месяц отрабатывать без з\п.

А форексников так сразу считать разлогающими общество элементами. Принудительно лечение.

Часть 3. ICO-online: cформирована команда v 1.0

- 22 марта 2018, 16:20

- |

Часть вторая тут => Есть идея, как действовать?

Спрашивали есть ли у нас кроме канала в Telegram чат, отвечаю что есть. В него можно попасть из нашего канала, ссылка внизу статьи.

Часть 3!

Наша команда уже состояла из 3 человек, обсудили концепцию, накидали функции системы, потом из них выделили несколько главных, которые должны были, как минимум, попасть в MVP. Распределили, кто за какую функциональную часть будет отвечать, и начали формировать ТЗ. Параллельно изучали конкурентов, смотрели, что они предлагают, вносили или корректировали функции и фичи будущей системы.

После того как появились первые наброски документации, пришло время искать разработчиков, чтобы они могли оценить сложность проекта, возможные временные рамки реализации, в общем могли дать нам фидбэк. А к кому обращаться, как не к своим знакомым? Начали искать, у кого есть в контактах программисты, которые могли бы оценить наш проект.

( Читать дальше )

Российский кабмин готовит повышение налогов и отмену льгот по НДС

- 22 марта 2018, 16:15

- |

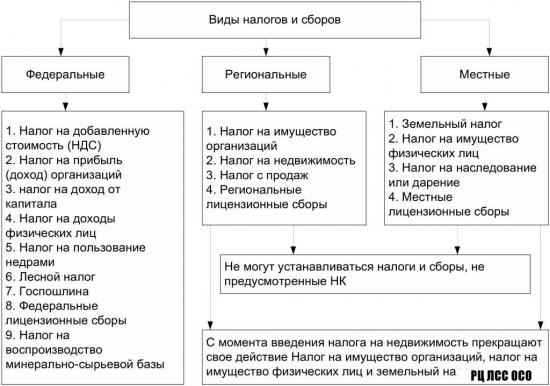

Кабинет министров Российской Федерации готовит повышение налога на доходы физических лиц до 15% и отмену льгот по НДС.

Об этом сегодня сообщает газета «Ведомости» со ссылкой на собственные источники. По информации журналистов издания, это решение обсуждалось на совещании в правительстве сразу после выборов президента РФ. Некоторые источники утверждают, что окончательное решение уже принято, другие наоборот говорят, что обсуждение до сих пор ведется.

Напомним читателям, что президент Владимир Путин сразу после выборов сообщал, что правительство готовит некие непопулярные меры. «Это могут быть и не простые решения, это могут быть решения, требующие дополнительного объяснения», — заявил глава государства на встрече с проигравшими кандидатами в Кремле.

www.apn.ru/index.php?newsid=37166

За что голосовали, то и получите.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал