Избранное трейдера Профессор

Почему падает доллар

- 11 октября 2018, 13:01

- |

- комментировать

- ★1

- Комментарии ( 18 )

Разрыв вниз по всем бумагам

- 11 октября 2018, 12:53

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Умеренное снижение, и котировки остались ниже уровня скользящей средней ЕМА-55 и уровня поддержки в районе 196 рублей. В такой ситуации, похоже, что падающий тренд продолжается. При этом недельная свеча вышла черной, что также способствует возврату «медвежьих» настроений. Что касается фундаментальных показателей, то российские акции относительно Нефти Брент сейчас» сильно недооценены (примерно на 26.4%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 82,10*18,5=1518.9 пункта, а биржевое значение находится около 1118.0 пункта. Однако, по примеру 2011-2015 годов, эта недооцененнсть может сохраняться годами.

Газпром. После неприятной свечи котировки предсказуемо снизились. Таким образом, есть все основания к продолжению понижательной коррекции. Однако «медвежьего» расхождения не наблюдается. Таким образом, долгосрочный растущий тренд не вызывает сомнений пока цены на акции остаются выше уровня скользящей средней ЕМА-55, проходящей в районе 155 рублей.

( Читать дальше )

СЕГОДНЯ ПРЕДПОЛАГАЕТСЯ ЖАРКИЙ ДЕНЬ, Вчерашнее падение Aмерики можно было предсказать.

- 11 октября 2018, 12:48

- |

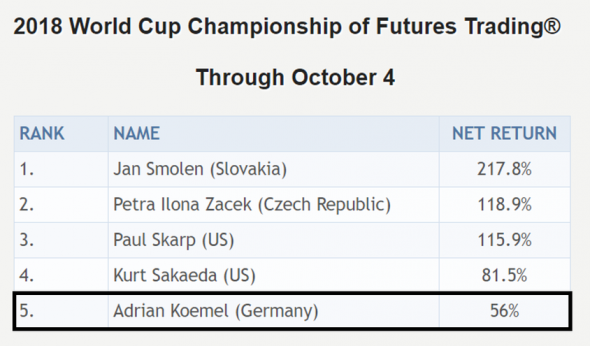

С недавних пор за слежу за одним трейдером, он торгует успешно фьючерсы. Его стратегии базируется на Forward Curves, COT-Report, Seasonality и Volume Profile для входов.

Доказательством что он успешный трейдер является участие в World Cup Championship of Futures Trading, где он на сегодняшний момент занимает 5 место.

Так вот, посмотрев его пару бесплатных вебинаров, он в первую очередь смотрит на изменение Forward Curves, сигналов по Forward Curves в год очень мало, но они точный на 90%. (его собственный сайт с Forward Curves: https://www.suricate-trading.de/terminkurven/ )

А теперь к делу по Америке. В Forward Curves есть две фазы, Contango и Backwardation. Индекс S&P 500, а точнее VIX Futures (волатильность на индекс S&P 500) находился последние месяцы в фазе Contango. Суть этой фазы в том что каждый последующий контракт дороже предыдущего. Пример с 02.10.18 по 05.10.18.

( Читать дальше )

Критерии для продажи облигации из портфеля

- 11 октября 2018, 11:58

- |

Добрый день!

Подскажите, пожалуйста, как лучше поступить с облигациями в портфеле, а то я что-то запутался…

Для упрощения облигации взяты абстрактные. Предполагается, что эмитенты облигаций – надежные, с высокими кредитными рейтингами, с нулевой вероятностью дефолта. Ситуация рассматривается на текущий момент «как есть».

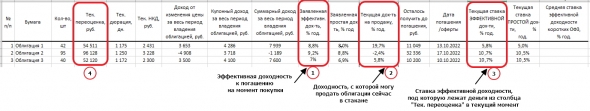

В портфеле есть три облигации (см. рисунок).

Облигация 1в момент покупки давала эффективную доходность 8,8% годовых к погашению (рамочка 1). После покупки котировки облигации начали расти. Сейчас она торгуется на бирже с эффективной доходностью к погашению 5,8% годовых (рамочка 3). И, соответственно, если я ее продам в стакане, то прибыль от инвестиции составит для меня 19,7% годовых (рамочка 2).

Мои рассуждения: за счет роста котировок накоплена хорошая прибыль, которую можно зафиксировать. Кроме того, получается, что средства из графы «Текущая переоценка» (рамочка 4) размещены сейчас всего под 5,8% годовых (так как, если я продам облигацию по текущим ценам и захочу купить ее снова, то покупать ее буду на освободившиеся средства уже с доходностью 5,8% годовых), в то время, как у ОФЗ сейчас доходность выше. Поэтому, как я думаю, эту облигацию сейчас выгоднее продать и вложить полученные средства в любую другую облигацию (того же уровня надежности) с доходностью выше 5,8% — это будет выгоднее, чем продолжать удерживать Облигацию 1 в портфеле. Верно? Или надо смотреть на исходную доходность, с которой покупалась облигация (8,8%, рамочка 1) и искать альтернативы выше этой доходности?

( Читать дальше )

Мультисистема - цена акции упала почти в 4 раза. Брать?

- 11 октября 2018, 09:18

- |

Любителям третьих эшелонов и гусарам, любящим шампанское посвящается.

У бумаг есть прошлое, настоящее и будущее:) Прошлое нам не очень интересно, настоящее это настоящее, а вот будущее бывает иногда длинное и счастливое, а иногда короткое и несчастное. Как писал классик: «Все счастливые семьи счастливы одинаково, каждая несчастная семья несчастлива по-своему». Посмотрим в прошлое компании Мультисистема и попробуем спрогнозировать будущее и увидеть, будет ли там счастье.

Для первичной оценки надо задать себе несколько вопросов.

1. Знаете ли вы бизнес?

2. Кто владелец, какова его доля и планы на компанию? История компании.

3. Какова отчетность, есть ли прибыль и нет ли долгов?

Приступим.

1. Знаете ли вы бизнес компании?

Берем описание эмитента с сайта Investfunds.ru

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 11 октября 2018, 09:11

- |

X5 открыла магазин-лабораторию для разработки инноваций

Крупнейшая российская розничная компания X5 Retail Group сообщила, что открыла магазин-лабораторию X5 Lab для быстрого технического тестирования, изучения и развития новых технологий. X5 Lab находится на юго-востоке Москвы в помещении «Пятерочки» и оборудована для быстрого запуска технологий в тестирование. Капитальные затраты на лабораторию составили примерно 35 млн руб., сообщил «Ведомостям» директор по стратегии X5 Владимир Капустин. «Пятерочка» – доминирующий формат группы (около 80% выручки), это одна из причин, почему лаборатория появилась именно на базе магазина у дома, объяснил он.

https://www.vedomosti.ru/business/articles/2018/10/11/783374-x5

«Новатэк» нашел газ для третьего завода по производству СПГ

( Читать дальше )

Ждём выступления Трампа

- 11 октября 2018, 08:56

- |

Пора лонговать!

- 11 октября 2018, 07:39

- |

Эйфория так и льётся рекой. Русский трейдер — это неугомонный медведь, терпила

Это сигнал к покупкам по всему рынку, кукл провёл необходимый минимум — сбор всех Мишек для новогоднего ралли.

Похоронят медведей зимой в новых хаях.

Хедж фонды снова делают все по старой схеме

- 11 октября 2018, 03:45

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал