Избранное трейдера Профессор

Нефть упадет на новые низы.

- 05 апреля 2017, 22:07

- |

- комментировать

- ★4

- Комментарии ( 16 )

ФРС собирается «открыть ящик Пандоры»

- 05 апреля 2017, 21:52

- |

Члены Комитета по открытым рынкам одобрили идею о начале сокращения баланса ФРС позднее в этом году и распродать свои активы на 4,5 трлн долларов.

Большинство участников, принимавших участие в заседании американского центрального банка, согласились с тем, что баланс ФРС необходимо сокращать и уже в этом году Федрезерв может приступить к действиям. Пока нет определенности как это будет происходить и какими темпами, однако процесс обдумывания запущен.

На сегодняшний день на балансе ФРС находится активов на 4,5 трлн рублей. Регулятор активно скупал облигации правительства США для стимулирования экономики и снижения стоимости заимствования. Власти Соединенных Штатов запускали программу количественного смягчения трижды. Впервые печатный станок был приведен в действие в 2008 г., потом в 2010 г. и окончательно в 2012 г. В конце 2014 г. было принято решения остановить программу.

( Читать дальше )

Тинькофф о торговле с плечом. Человеческим языком написано.

- 05 апреля 2017, 21:51

- |

Изложено хорошо, с простыми примерами.

Суть маржинальной торговли заключается в том, что кредитование происходит под залог и этот залог всегда находится у брокера. И брокер как бы всё время смотрит, за сколько он этот залог может продать. Поэтому брокера волнует лишь одно: чтобы у вас было достаточно собственных средств, чтобы покрыть разницу между начальной ценой залога и ценой, за которую его можно прямо сейчас продать.

Если мы купили акции с плечом и продали в этот же день, то кредитование, как правило, бесплатное. Если купили сегодня, а продали в другой день, то кредитование деньгами стоит у российских брокеров до 20% годовых (конкретнее — в тарифах на брокерское обслуживание).

За кредитование на бирже надо платить проценты

Не стоит недооценивать коварность цены кредитования. Если при собственных средствах в 200 000 Р открыть позицию в акции на 1 000 000 Ри держать ее полгода при ставке 20%, то только кредитование обойдется в 80 000 Р. Если цена акции останется неизменной, то потери составят около половины капитала просто из-за цены кредитования.

Брокер дает вам в долг под залог и ничем не рискует. Рискуете вы

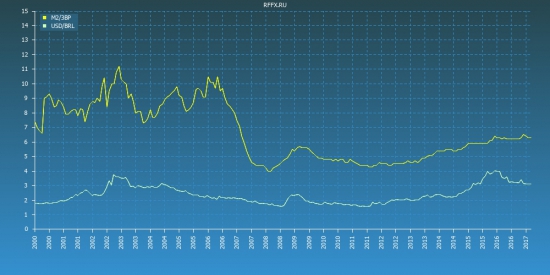

Бразилия

- 05 апреля 2017, 21:23

- |

Население: 200 млн. чел.

Процентная ставка: 12.25%

Инфляция: 4.76%

Безработица: 13.2%

Средняя зарплата: 600$

Внешний долг: 682 млрд.$

Экспорт ~ 200 млрд.$ / год.

Основа экспорта — сельхоз продукция (37%): соя, сахар, мясо, кофе и т.п

Динамика бразильского реала и рубля (01.01.2007 = 100%):

( Читать дальше )

Про запах бабушкиных пирожков

- 05 апреля 2017, 13:53

- |

А пока что...

Поскольку Виктор Тарасов в это теме меня забанил smart-lab.ru/blog/390878.php, не дав обосновать свою точку зрения, то решил выложить отдельно.

У меня был дядя. Хороший мужик. В 90-е годы очень много работал и хорошо «поднялся». Купил себе мерседес «очкарик»,(раньше так такие называли. Это явно было больше 5 коров. И в 97 в возрасте 35 лет из-за плохого дорожного покрытия в черте города!!! — машину вынесло в кувет и бедолага разбился. Семья без главы чувствует себя очень плохо. Нынче они стали свидетелями иеговы и ушли их мира социального.

Моя бабушка была очень хорошей и доброй женщиной. И в возрасте 57 лет лет на даче ей стало плохо. До города было не далеко. 10 км езды. Но скорая не смогла приехать, потому что дороги плохие, а была весна и машина не смогла проехать по лужам. Помощь оказать не успели на месте-

( Читать дальше )

Стратегия "ЛОСЬ". RIM7. Приостановка импульса? Выход из лонга?

- 05 апреля 2017, 13:45

- |

Крайне уважаемый мною мэтр сих сомнительных изысканий, доктор Билл Уильямс, в своём «Крокодиле» рассматривал комбинацию баров на предмет одноцветности АО и АС. Протестировав на нескольких активах за последние 10 лет, я пришёл к выводу, что выход по сигналу пяти одноцветных баров, зелёные они или синие, красные или фиолетовые, даёт нам возможность наблюдать новый краткосрочный экстремум тренда, закрыться и перезайти по более хорошей цене приблизительно в 72 процентах случаев. При этом должен формироваться среднесрочный экстремум (IT, в интертрепации другого Вильямса, Ларри) против основного, базового тренда.

То есть почти ТРИ ЧЕТВЕРТИ!

АО и АС — снизу. Формируется пятый зелёный бар. :)

Нет-нет, это не сигнал по РИ к шорту. Это всего лишь напоминание, что можно и нужно подтягивать стоп лонгистам РИ! Снимать всю или часть прибыли и снижать стоимость своей позиции. Пора! И трейлить, его, трейлить, трейлить. Я трейлю по 2х-часовым свечкам :) Проктолог я свечной:)

( Читать дальше )

По комодам на CME

- 05 апреля 2017, 12:57

- |

По этой причине мы не видим серьёзных оснований для роста цен в первой половине текущего года в большинстве товаров сегмента – как в пшенице и кукурузе, так и в рисе. Наличие определённого баланса спроса и предложения, в то же время, не позволяет нам рекомендовать игру на ценовое понижение в этих позициях. Более конкретно, глобальные запасы пшеницы в первые месяцы текущего года выросли до 254 млн метрических тонн, тогда как в 2014-2015-х годах они составляли 217,5 млн метрических тонн. В свою очередь, глобальные запасы риса в первые месяцы текущего года выросли до 118 млн метрических тонн, тогда как в 2014-2015-х годах они составляли порядка 115 млн метрических тонн. Похожая ситуация наблюдается и в кукурузе и прочих видах коммерческих зерновых культур. Как мы уже упомянули, единственным исключением из правил является овёс. Мы прогнозируем его рост биржевой цены в первой половине текущего года минимум на 15… 18 %. С учётом опционного плеча, возможно получение пассивной прибыли до 30 % за обозначенный период. Глобальные запасы овса в первые месяцы текущего года упали до 13,5 млн метрических тонн, тогда как в 2014-2015-х годах они составляли 16,2 млн метрических тонн (падение на 20%). Интересной особенностью этой культуры являются традиционно малые складские запасы: овёс плохо переносит влагу и подвержен ботаническим заболеваниям, поэтому снижение биржевых запасов как правило всегда транслируется в пропорциональный ценовой рост.

( Читать дальше )

Дивиденды для госкомпаний - новый подход (мнение Силуанова)

- 05 апреля 2017, 12:38

- |

мы считаем, что, безусловно, для компаний с госучастием нам нужно такие же ключевые показатели деятельности, как и для министерств, ведомств и так далее. И вообще оценку деятельности госкомпаний можно осуществлять как раз через дивиденды.

Если все-таки мы рассматриваем вложение государства как в актив, то этот актив должен приносить доход государству. И когда мы говорим — плати половину от своей прибыли своему акционеру, то есть дискуссия, что нам надо свои инвестиционные программы финансировать, у нас большие стройки и так далее. Но если ты занимаешься эффективно инвестпрограммой, то привлекай заемные ресурсы, но государству, особенно в этот сложный для государства период, дай часть своей доходности

( Читать дальше )

Игорь Лаухин - впервые про облигации на конференции смартлаба 22.04

- 05 апреля 2017, 12:14

- |

P.S. мы также определились с баней на вечер конференции с 21 до 3 ночи (оплачивается отдельно).

Кому интересно, пишите в личку.

У нас также выступят:

Роман Андреев

Максим Орловский

Элвис Марламов

Андрей Карабъянц

Александр Герчик

о статистике в Китае

- 03 апреля 2017, 21:56

- |

Для тех, кто все ещё верит в китайскую статистику, которая, как говорят авторитетные аналитики, в последнее время отражает признаки оживления в экономики. Доходность облигаций крупнейшего в Китае и в мире производителя алюминия China Hongqiao с погашением 26.06.2017 достигла сегодня 42% годовых в долл. США.

Ещё месяц назад они торговались с доходностью 3% годовых.

На прошлой неделе аудитор Ernst&Young предупредил, что годовая аудированная отчётность будет задержана, после чего торги акциями China Hongqiao были приостановлены.

Сегодня компания предложила держателям облигаций обменять их на новый выпуск с погашением в 2024 году.

Согласно последней опубликованной отчётности всё было в норме: за первое полугодие 2016 выручка в годовом выражении China Hongqiao выросла на 13% до 7,3 млрд. долл., операционная прибыль — на 24%, Debt/ EBITDA был на уровне 3,7.

Результаты за второе полугодие у большинства мировых металлургов были ещё лучше.

Даже на текущий момент рейтинг China Hongqiao находится на уровне B+ по версии S&P (был понижен в марте с BB-), — BB по версии Fitch, т.е. даже после даугрейда выше чем у нашего Русала.

Как можно было заранее понять, что что-то не так?

Если бы у меня были эти облигации в портфеле, боюсь, что пропустил бы возможность вовремя выйти из позиции.

И как после этого судить о ситуации в Китае?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал