Избранное трейдера Профессор

Тоннель под Андами 14 км. За 1,6 млрд.$.

- 18 октября 2016, 11:12

- |

Вот же лошары.

Якунина с Роттенбергами на них нет!

У нас только мост во Владике длинной 1.1 км. обошёлся больше 1 млрд. $ !!!

Уже не говоря про Зенит-Арену...

www.lanacion.com.ar/1947837-argentina-y-chile-avanzan-en-el-proyecto-deltunel-agua-negra

- комментировать

- ★1

- Комментарии ( 78 )

О грамотных и неграмотных

- 18 октября 2016, 11:05

- |

Навеяно одним из постов на главной.

Я — новичок, как в трейдинге, так и здесь, на смартлабе. Торгую около года, читаю СЛ с марта месяца, по-моему.

Думаю, как и многие другие люди, попадающие в мир трейдинга, я изначально рисовал в своем воображении сообщество высокоразвитых, грамотных и финансово подкованных людей, делающих деньги силой интеллекта. Ту же картину рисуют многочисленные видеоматериалы о зарубежных биржах — в ряды успешных трейдеров здесь вливается молодежь, закончившая престижные университеты, входящие в Лигу Плюща, например. Эти люди пишут книги, которые мы потом считаем настольными, а написать книгу, думаю, может только высокоразвитый интеллектуально человек.

Что же можно увидеть на смартлабе? Многие посты просто изобилуют орфографическими ошибками. В связи с этим, у меня возник вопрос: а может ли неграмотный человек зарабатывать хорошие деньги на бирже? Полагаю может, но это будет скорее редким исключением. Это подтверждается, на мой взгляд, тем, что в записях авторитетных членов форума, к коим я отношу Тимофея Мартынова, Романа Андреева, Кречетова, Здрогова, Олейника и прочих, Вы вряд ли найдете много орфографических ошибок. Не знаю, много ли они зарабатывают, но, думаю, больше, чем человек, который уверен, что «волатильность» пишется как «волотильность». Эта запись — не попытка обидеть кого-либо, но попытка обратить внимание на тот факт, что человек, стремящийся заработать на бирже, должен быть грамотным.

Привилегированные или обычные?

- 18 октября 2016, 11:05

- |

После 8 лет работы на фондовом рынке я, наконец, соизволил ознакомиться с книгой «Разумный инвестор». Скажу сразу, книга мне показалась очень нудной, более нудным был для меня только «Генеральный штаб в предвоенные годы» М.В. Захаров и я под нее очень хорошо засыпал, рецензию оставлю позже.

Но меня озаботила глава 4. и абзац, где Бенджамин Грэм характеризует привилегированные акции, как уловку по привлечению денег в капитал компании, с целью не допустить инвесторов к управлению компанией и не получить обязательства по выплате жестких процентов за пользование этими деньгами и возврата их. И из этого делает вывод, что разумные люди будут держаться в стороне от этих акций.

Я сразу вспомнил историю с Лензолотом, где акционеры привилегированных акций, получают минимум в 4 раза меньше, чем по обычным. Хотя согласно устава на эти цели идет не менее 6,9 % от чистой прибыли общества. Мажоритарии по обычным акциям трактовали, что нужно платить всего 6,9% и последний суд эту позицию поддержал. Так они еще раннее создали ЗАО Лензолото и все активы компании передали на ее баланс, лишив владельцев префов получать ежегодные 6,9% от прибыли компании. Теперь владельцы привилегированных акций, могут рассчитывать на выплату 6,9% только в том случае, если захотят поднять часть прибыли из ЗАО Лензолота в ПАО Полюс.

( Читать дальше )

Поговорим за реальный сектор или куда инвестировать в рублях.

- 18 октября 2016, 11:00

- |

Будет не так весело, как о 6000%, предупрежу сразу.

Российский фондовый рынок, ОФЗ и прочее для меня выглядят как очень сомнительные инвестиции. У государства нет желания развивать фондовый рынок и поддерживать курс валюты (что в любой момент может сделать из вашей рублевой прибыли — лося в валюте), а страна жестко зависит от импорта, поэтому даже при росте рубля инвестиции в валюте стабильнее (мы же не о спекуляциях на курсе говорим). И пока в России гордо лицензируют кухни вроде Форексклуба угрожая запретить доступ на рынок для людей (хотя в то что новые требования квалификации инвесторов ЦБ таки примет, я и не очень верю), я предлагаю обратить внимание на реальный сектор.

Типичный русский инвестор предельно далек от рынка. Обычно он говорит так “Да бля я ща три квартиры купил, буду сдавать года три нах, а потом продам в два раза дороже”. Биржевой терминологией не владеет. Самый продвинутый разве что валюты меняет у менял на бирже. И действительно — на фоне прухи которую экономика испытывала после кризиса, в жирные 11-ые года простые люди сидели в недвиге. Но они сидели в недвиге и до 2008 года, а закончилось это тем что только в 2014 цены в Москве вернулись к докризисным. Тем не менее без особого ума и рисков (это же недвига, она будет нужна всегда) люди зарабатывали свои 20-30% годовых и ни о чем не думали до тех пор, пока в очередной раз, их вложения не обесценились в два раза. Так вот о чем это я — многие кто занимались недвигой профессионально, то есть втаривали лохам их инвестиции в виде панельных двушек или строили элитные коттеджные поселки уже года два назад заговорили о фермах, покупке недвижимости коммерческой и открытии производств. До них наконец дошло что в стране никто не делает ничего, и что это отличное бизнесс-оппортьюнити. А сидеть на жопе ровно больше не получится. И это самое лучше что случилось с экономикой после кризиса.

( Читать дальше )

Жизнь неудачника. Часть 2.

- 18 октября 2016, 00:16

- |

Часть 2.

Если знаешь конец, то не начинай.

Холодно. Чая нет. Последний пакетик я выпил ещё вчера. При том, на меня немного накричала соседи по комнате, за то что я выпил и их чай, но был один плюс, — меня увлекло. Я читал книгу « Как заработать миллион на бирже». Целых три дня, каждый вечер, и в перемены между учебой меня поглощал новый для меня мир. Я узнал, что существуют акции, облигации, форварды, фьючерсы, опционы, свопы. Но пока что нормально смог запомнить, что такое акции и облигации. Теперь мне казалось, что я принадлежу к какому-то тайному обществу, которое отличается от других людей. Теперь я знаю больше, чем многие остальные…простые люди…

К третьему дню, все перемешалось настолько, что пришлось перечитывать некоторые первые страницы. Акции делились на обыкновенные и привилегированные, и между ними было, пока не совсем мне понятное отличие. Я лишь запомнил, что привилегированных не может быть больше, чем 25% от общего числа выпуска. В видах же облигаций я немного тонул. Их было слишком много, и их объемы явно превышали акции.

( Читать дальше )

Сколько должен стоить доллар.

- 17 октября 2016, 23:54

- |

Как его рассчитать — наиболее эффективным и понятным простому человеку способом определения паритета покупательской способности является «индекс бигмака».

«Биг-Мак содержит достаточное количество продовольственных компонентов (хлеб, сыр, мясо и овощи), чтобы считать его универсальным слепком народного хозяйства. Его стоимость в каждой стране зависит от объёмов выпуска, цены аренды, сырья, рабочей силы и прочих факторов. Этот способ позволяет увидеть несоответствие стоимости валют у стран с похожим уровнем дохода, тем более в кризис, когда дорогая валюта особенно невыгодна. Слабая валюта дает преимущество по издержкам и ценам на продукцию.»

( Читать дальше )

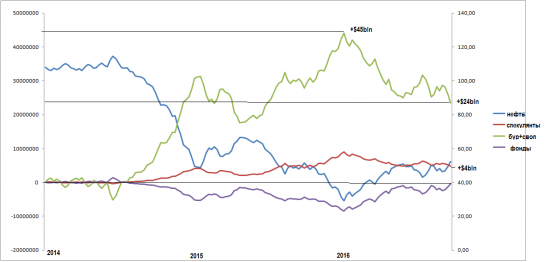

Нефть. Кто оплачивает банкет?

- 17 октября 2016, 22:23

- |

По wti на NYMEX на кону те же 2 500 000 контрактов как в шорт так и в лонг.

Цена с июня 2014 упала в ДВА раза или на 60долл.

Следовательно кто то заработал 150ярдов и кто то их просрал.

Как вы думаете кто?

Легко оценить доходы каждой из групп в сот отчетах.

Ну и что мы видим?

За игровым столом под названием НЕФТЬ все в плюсах.

Бурильщики с учетом страховок через своп дилеров в холке имели +45ярдов.

Спекулянты на сегодня +4ярда.

Фонды, с учетом их огромной лонговой позиции при цене $51 вышли в ноль.

А кто всем платит?

Понятно кто, конечный потребитель бензина, пластиковых бутылок, тепла и тд.

Парадокс в том, что как при падении цены в два с лишним раза, производители оказались в гигантских плюсах?

Очень просто.

( Читать дальше )

Волны ЭлЛиотта, Фульфа, Месссинга и прочие

- 17 октября 2016, 19:07

- |

Делюсь своим опытом, про использование теории Эллиотта,

как мы хотели создать грааль, лет десять назад, создав прям отдельно для этого целый проект.

Про финансовые институты, которые несмотря на гору трейдеров, целые отделы аналитиков, и куча софта -

при этом они все равно остаются в аутсайдерах.

Ну, и конечно про дисциплину, в шуточной форме, все, как всегда. )

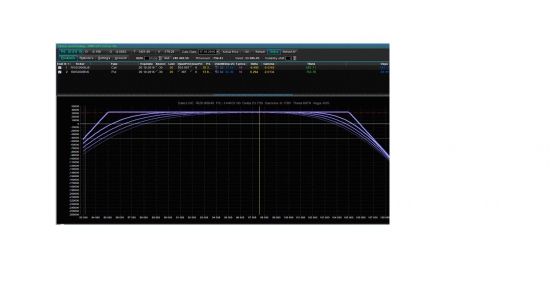

Экспирация, как и зима, скоро.

- 17 октября 2016, 17:56

- |

В Москве похолодало, что особенно грустно на фоне войн в Сирии и в Украине.

Сижу в позиции.

Закрывать неприродная жадность не позволяет. Почему неприродная? Потому что приобретенная, как у пьяницы из анекдота:

«Решила жена отучить мужа пьянствовать. Купила много водки и налила ее в ведро.

Ведро поставила на кухню и кинула в него дохлую кошку.

Пришел муж домой, пошел на кухню...

Через некоторое время заглядывает жена на кухню и видит:

Сидит муж, перед ним пустое ведро и дохлая кошка в руках.

Он ее выжимает и приговаривает:

-Ну кисонька, ну лапонька, ну еще сто грамм..... ».

А тем временем, до ноябрьской экспирации остается всего месяц, а до выборов в США и того меньше. Скажите, при чем тут выборы? А при том, что волатильность и до них может вырасти (а может и не вырасти), а после выборов рынок вообще может рвануть в любую сторону (а может и не рвануть). Короче, позицию пора открывать, чтобы закрыть пораньше, не дожидаясь бурной реакции.

( Читать дальше )

Trading Floor Review 53 - Обратная сторона РБК

- 17 октября 2016, 16:50

- |

Всем привет!

Вот и начался сезон корпоративных отчетов американских компаний, по традиции все начинается с отчета крупных финансовых учреждений, они задают общий тон всего рынка, так как финансовый сектор один из самых больших по капитализации в США. В наших обзорах мы будем стараться выделять самые ключевые отчетные компании на будущую неделю и проводить краткий анализ событий за последние 3 месяца. Отчеты по деятельности крупных банков, таких как Citigroup (NYSE: C), Wells-Fargo (NYSE: WFC), JP Morgan (NYSE: JPM) задают направления рынка. Неделя выдалась насыщенной на количество торговых событий, было несколько горячих секторов, которые давали неплохие движения, но в целом рынок ждет результатов предвыборной гонки и избрания нового президента США. Поехали!

В этом выпуске:

- Видео лекция — 5 фишек торговли в сезон отчетов (NEW!)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал