Избранное трейдера Профессор

тренды

- 24 декабря 2015, 20:39

- |

- комментировать

- ★15

- Комментарии ( 82 )

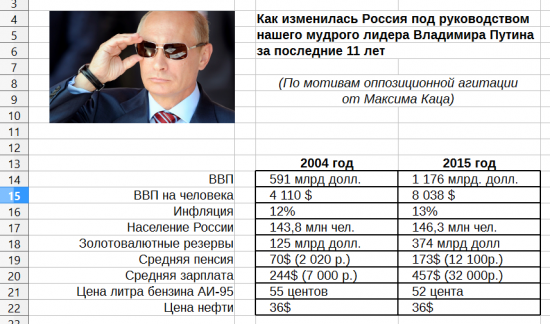

А вы помните как жилось в 2004 году?

- 24 декабря 2015, 19:54

- |

Дорогие мои рассеяне, не могу с вами не поделиться показательным сравнением: что было и что стало при 36$ за нефть. Очевидно, что экономика находится совсем не в худшем состоянии, а значит можно быть уверенными как в завтрашнем будущем, так и в правильных инвестициях. Выбирайте правильные активы и прибыль не заставит себя ждать.

а теперь троллим, хаим лживую и обманчивую статистику: на сколько это меркзо и манипулятивно, поехали

первые звоночки

- 24 декабря 2015, 18:54

- |

Более материалов http://elliotwave.org

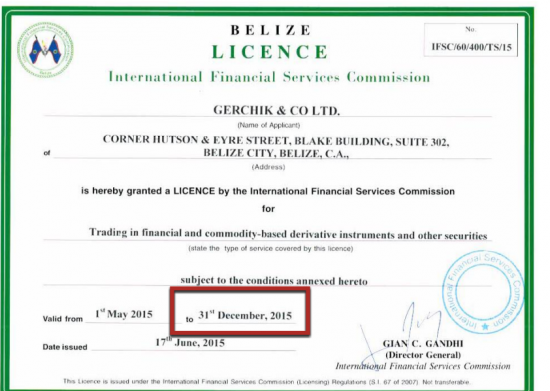

Где будет Герчик в 2016 году?

- 24 декабря 2015, 18:23

- |

Что-то давно о Герчике ничего не слышно. Восполню.

31 декабря 2015 года, у GEиКО кончается лицензия, это может означать, что нужно менять дислокацию либо оставаться там же.

В 2012 году «коммерсант» спросил у Г-ка, «Что вас заставит уехать?», ответ:

( Читать дальше )

Provalue Conference. Что и Зачем Надо Знать Инвестору про Денежные Потоки Компании

- 24 декабря 2015, 17:10

- |

Ответы на вопросы:

- Зачем нужен отчет о движении денежных средств на примерах

- Почему не хватает для полной картины только отчета о прибылях

- Что такое бумажная прибыль компании и отличие ее от реальной

- Примеры анализа Kinder Morgan

Создали КУМИРОВ и давай бабло просаживать.

- 24 декабря 2015, 07:31

- |

Трейдеры постоянно создают себе кумиров, на которых должны равняться

А кто они эти кумиры в реальности?

Тот же Сорос -

Якобы за несколько лет до этого он спланировал операцию, скупал фунты стерлингов небольшими партиями, а затем, 15 сентября фонд Джорджа Сороса «Квантум» одномоментно продал около 5 ярдов фунтов И фиксация сделки через день позволила ему заработать, 1—1,5 млрд. долларов

Ну это же фикция.

Простой расчёт показывает, что 1 ярд баксов составляет около 568 лямов фунта (при цене после падения 1,76 GBP/USD имеем 1000 лямов / 1,76 = 568,18). Чтобы хапгуть профит порядка 1 ярда баксов на обороте 15 ярдов немецких марок, цена должна была бы свалитьсяс 2,82 до 2,548 (15000/2,548 — 15000/2,82 = 567,82 млн фунтов). Но 2,54 получили лишь 22 сентября, а не 16-го, то есть сделка должна была бы продолжаться почти неделю, а не 1 день, или в сделку нужно было запихивать куда больше, чем 5 ярдов фунтов

Просто посмотрите график котировок фунта и немецкой марки (выложил именноего) и график фунта к доллару США

( Читать дальше )

Модель Гордона.

- 24 декабря 2015, 01:22

- |

В продолжении Дивидендных чемпионов я решил еще раз рассмотреть оценку акции со стороны выплаты дивидендов. В классическом курсе фундаментального анализа (что преподается во всех вузах мира) существует метод оценки акций с равномерно возрастающим дивидендом, который называется моделью Гордона.

Именно «Дивиденды» можно считать тем самым «купоном» акции, и в России кстати, скептиками фундаментального анализа дивидендам придается большее внимание в расчетах, чем собственному капиталу и чистой прибыли, которая остается в компании.

Дивиденды — это реальный поток наличности акционеру, и если Вы собираетесь держать акцию вечно (как Баффетт), то это будет скорее вложение «как бы в облигацию», а не в акцию, но только на порядок интересней, так как «размер купона будет постоянно расти.

( Читать дальше )

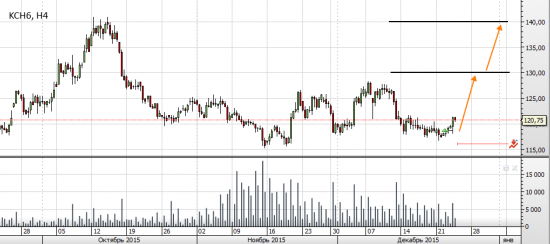

Немного о товарном фьючерсе

- 24 декабря 2015, 00:35

- |

Можно долго расписывать или перечислять причины покупки, рассматривая цифры по позициям крупных участников, приводить зависимости и расписывать значения индексов, но я хочу изложить виденье с точки зрения кор.графиков (корелляционные), точнее — зависимостей.

Итак, график цены с позицией выглядит так:

Приоритетная цель — 130 (аккурат над пупырышками), по достижению которой расчеты будут пересматриваться (НГ как-никак!), вероятным будет продолжение роста к отметке 140.

( Читать дальше )

О том, что HFT - паразиты, Уолл-стрит - жулики, и как с этим бороться

- 23 декабря 2015, 23:32

- |

У Льюиса до этого прочитал «Большую игру на понижение», и, честно признаюсь, слог автора пришёлся по нраву. Пишет достаточно легко и увлекательно, несмотря на специфичность тематики (ценные бумаги). От этой книги ожидал такой же подачи материала, и, в целом, ожидания оправдались. Правда, не знаю, то ли это потому, что я в силу профессии программиста привык к зарубежной литературе и терминологии, то ли и вправду перевод был выполнен хорошо, но не отлично, но при чтении не пропадало лёгкое ощущение того, что читаешь перевод. Могу сравнить с Ведьмаком польского писателя Анджея Сапковского, перевод которого я сейчас читаю: такого ощущения нет и в помине — перевод адаптирован идеально. Но это, в принципе, мелочи, которые менее занудному читателю будут незаметны.

Книга начинает повествование с момента становления эры электронной торговли, когда компьютерные системы заменили собой живые торги в биржевой яме. Сам процесс осуществления сделок стал автоматизированным, и это имело как положительные, так и отрицательные эффекты. Базовая концепция HFT в книге представляется как ситуация, когда кто-то имеет более быстрый, чем у большинства, доступ к информации, и пользуется этим, чтобы опережать то самое большинство. Основной упор делается на ускорение доступа к актуальной информации, и становится дорога каждая единица дискретизации времени, вплоть до наносекунд (текущий технологический уровень). «Если ты не первый, то ты последний». В связи с этим пионерам HFT приходилось идти на всяческие ухищрения: тайная прокладка наикратчайшей оптоволоконной линии, соединявшей HFT-фирмы с датацентром биржи; маскировка сетевого оборудования; укорочение кабелей; скупка зданий рядом с биржей и прочие непотребства. Обо всём этом написано интересно.

Помимо физического аспекта, успех HFT зависит и от программистов. Им в книге уделена немалая роль, но роль скорее как молчаливых исполнителей, нежели как самодостаточных интеллектуалов, пользующихся своими навыками для добычи больших денежных сумм. Вкратце рассказана история российского программиста-эмигранта Сергея Алейника, попавшего в тюрьму из-за якобы кражи кода Goldman Sachs — банка, в котором работал Алейник.

( Читать дальше )

Еще один пост про налоги

- 23 декабря 2015, 23:05

- |

Если примут — это отличная новость

UPD: почитал сам законопроект, к сожалению ресь идет лишь об «иновационных» акциях

Особенности применения налоговой ставки 0 процентов к налоговой базе, определяемой по операциям с акциями, облигациями российских организаций, инвестиционными паями, являющимися ценными бумагами высокотехнологичного (инновационного) сектора экономики

Источник ввел в заблуждениеИсточник: http://ppt.ru/news/135049

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал