SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Avati

Записки трейдера: принимаю новые вопросы

- 24 октября 2013, 20:53

- |

Прошлый ролик собрал много плюсов и было много вопросов. В личке многие меня просили сделать серию видеороликов из Андорры.

Я думаю оптимальным форматом будет общение с аудиторией на фоне Андорры — задавайте вопросы — я постараюсь ответить где-нить на природе, попутно показывая здешнюю действительность )

Вопросы могут быть как личные, так и по рынку.

P.S.

Просили вид из окна офиса — решил записать — пробное видео, камерой этой почти не пользовался пока )

Я думаю оптимальным форматом будет общение с аудиторией на фоне Андорры — задавайте вопросы — я постараюсь ответить где-нить на природе, попутно показывая здешнюю действительность )

Вопросы могут быть как личные, так и по рынку.

P.S.

Просили вид из окна офиса — решил записать — пробное видео, камерой этой почти не пользовался пока )

- комментировать

- ★8

- Комментарии ( 50 )

Про жизнь трейдера в Андорре

- 17 октября 2013, 14:08

- |

Давно просили, рассказываю долго и нудно — если нет времени — не смотрите видео )

Вопросы брал отсюда: http://smart-lab.ru/blog/144397.php

Итак, смотрим:

Если будут дополнительные вопросы — отвечу в комментариях.

Вопросы брал отсюда: http://smart-lab.ru/blog/144397.php

Итак, смотрим:

Если будут дополнительные вопросы — отвечу в комментариях.

Просто про опционы. Глава вторая.

- 07 октября 2013, 09:13

- |

Первая глава здесь: http://smart-lab.ru/blog/142921.php

Глава Вторая, в которой Вика узнает о существовании формулы BS и профиля позиции, а Седой подавится тирамису.

…

— И ты представляешь, только в конце дня я понимаю, что макрос мой по передвиганию улыбки тупо не работает! — Седой в эмоциях рассказывал Вике о прошедшей неделе и его злоключениях с роботом. — Целый день и еще пол среды в пустую! Хорошо хоть план «пол процента в день» моя зверушка уже в понедельник выполнила. А вот, кстати, и гном наш пришел.

— Всем привет, извините что опоздал. — я плюхнулся на диванчик рядом с Викой. — По выбору места даже неискушенный наблюдатель может понять, что дела у робота пока идут неплохо, да Леха?

— Вашими молитвами, товарищ Гном, только ими. — Седой передал мне меню. — Держи, все уже заказали. Стейки, говорят, тут неплохие. Не скромничай. Человек схомячивает — робот оплачивает.

После закусок я начал свою лекцию.

( Читать дальше )

Глава Вторая, в которой Вика узнает о существовании формулы BS и профиля позиции, а Седой подавится тирамису.

…

— И ты представляешь, только в конце дня я понимаю, что макрос мой по передвиганию улыбки тупо не работает! — Седой в эмоциях рассказывал Вике о прошедшей неделе и его злоключениях с роботом. — Целый день и еще пол среды в пустую! Хорошо хоть план «пол процента в день» моя зверушка уже в понедельник выполнила. А вот, кстати, и гном наш пришел.

— Всем привет, извините что опоздал. — я плюхнулся на диванчик рядом с Викой. — По выбору места даже неискушенный наблюдатель может понять, что дела у робота пока идут неплохо, да Леха?

— Вашими молитвами, товарищ Гном, только ими. — Седой передал мне меню. — Держи, все уже заказали. Стейки, говорят, тут неплохие. Не скромничай. Человек схомячивает — робот оплачивает.

После закусок я начал свою лекцию.

( Читать дальше )

"Просто про опционы". Начало.

- 30 сентября 2013, 09:14

- |

Тем, кто не читал предысторию:

http://smart-lab.ru/blog/141904.php

http://smart-lab.ru/page/gnom

— На вечер ничего не планируем, Седой зовет в ресторан.

Вика подняла на меня большие глаза и удивленно хлопнула ресницами. — У него же вроде зимой день рождения? У Алисы тоже. Что за повод?

— Воскресный вечер, давно не виделись… почему бы не встретиться?

— Брось. За последний год в ресторан он звал ровно два раза. И второй раз, на день ВДВ мы, слава Богу, отмазались. Что за повод?

— Ну… да, есть повод. Я бы конечно это поводом не назвал, но Седой считает что надо отметить. Короче, сам все расскажет.

( Читать дальше )

http://smart-lab.ru/blog/141904.php

http://smart-lab.ru/page/gnom

— На вечер ничего не планируем, Седой зовет в ресторан.

Вика подняла на меня большие глаза и удивленно хлопнула ресницами. — У него же вроде зимой день рождения? У Алисы тоже. Что за повод?

— Воскресный вечер, давно не виделись… почему бы не встретиться?

— Брось. За последний год в ресторан он звал ровно два раза. И второй раз, на день ВДВ мы, слава Богу, отмазались. Что за повод?

— Ну… да, есть повод. Я бы конечно это поводом не назвал, но Седой считает что надо отметить. Короче, сам все расскажет.

( Читать дальше )

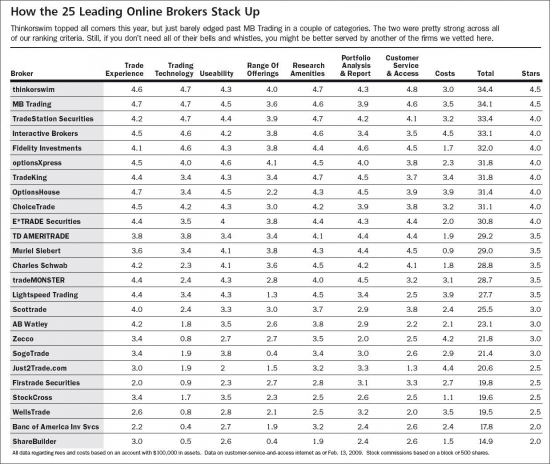

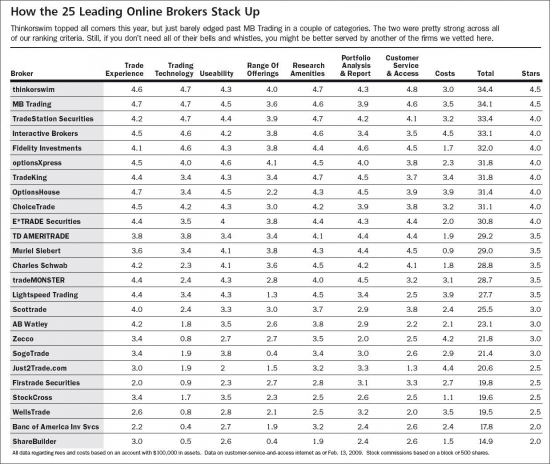

АМЕРИКАНСКИЙ РЫНОК : ТОРГОВАТЬ НЕ ТОРГОВАТЬ? Часть 2: Брокеры.

- 20 августа 2013, 18:50

- |

Доброго времени суток! В продолжение темы Американских рынков, полез копаться в предложениях брокеров. Предложений естественно море, как всегда и везде и где у одних плюс — у других минус и соответственно в чем-то наоборот. Накопалоценочную статистику лучших американских брокеров в журнале Barron«s ( за 2009 г.) :

И все же некоторые показались наиболее интересными. Ну, тарифы российских брокеров заметно отличаются (естественно не в лучшую сторону) от западных.

БКС — ок. 1.75$ за фьюч.(без учета биржевых сборов) + 25$ ежемесячно за 1 терминал.

( Читать дальше )

И все же некоторые показались наиболее интересными. Ну, тарифы российских брокеров заметно отличаются (естественно не в лучшую сторону) от западных.

БКС — ок. 1.75$ за фьюч.(без учета биржевых сборов) + 25$ ежемесячно за 1 терминал.

( Читать дальше )

Откуда возникает улыбка волатильности?

- 17 августа 2013, 21:55

- |

Продолжая популярную сейчас тему с моделями улыбки волатильности, хочу поделиться результатами своего исследования на эту тему. Немного стремно делать это после поста Виталия Курбаковского. Но может кому-то и мое исследование будет интересно. Сам я не математик и не трейдер, просто программист. Поэтому не судите строго.

Наблюдая за поведением улыбки волатильности, уже давно мучали вопросы: Почему улыбка поднимается то вверх, то вниз? Почему она изогнута именно так, а не иначе? Почему перекатывается за текущей ценой БА, причем дно улыбки справа от БА и только к экспирации подтягивается к БА и улыбка становится симметричной? Почему ветви у нее то поднимаются, то опускаются? И главный вопрос: Что является причиной возникновения улыбки волатильности? В некоторых источниках утверждают, что улыбка возникает из-за толстых хвостов распределения приращений. Решил проверить это и провести небольшое исследование.

Насколько понял теорию вопроса, чтобы посчитать свою улыбку волатильности, нужно иметь распределение вероятностей, какой будет цена БА на экспирацию (в дальнейшем — распределение цен). Если знать это распределение, то можно однозначно вычислить цены опционов на каждом страйке, и потом, используя формулу Блека-Шоулза, можно вычислить IV на каждом страйке, и получить улыбку волатильности. Как можно получить распределение цен? Решил построить его, генерируя тысячи случайных траекторий цены, начиная с текущего значения БА. Конечные точки траекторий (цена БА на экспирацию) сохраняю, и в конце смотрю, как часто цена попадала в тот или иной диапазон. Так получаю распределение цен на экспирацию. Для построения случайной траектории решил использовать распределение приращений, которое реально было на рынке (в дальнейшем — эмпирическое распределение). Вот, например, распределение приращений (на минутках) для фьючерса RTS-9.11:

( Читать дальше )

Наблюдая за поведением улыбки волатильности, уже давно мучали вопросы: Почему улыбка поднимается то вверх, то вниз? Почему она изогнута именно так, а не иначе? Почему перекатывается за текущей ценой БА, причем дно улыбки справа от БА и только к экспирации подтягивается к БА и улыбка становится симметричной? Почему ветви у нее то поднимаются, то опускаются? И главный вопрос: Что является причиной возникновения улыбки волатильности? В некоторых источниках утверждают, что улыбка возникает из-за толстых хвостов распределения приращений. Решил проверить это и провести небольшое исследование.

Насколько понял теорию вопроса, чтобы посчитать свою улыбку волатильности, нужно иметь распределение вероятностей, какой будет цена БА на экспирацию (в дальнейшем — распределение цен). Если знать это распределение, то можно однозначно вычислить цены опционов на каждом страйке, и потом, используя формулу Блека-Шоулза, можно вычислить IV на каждом страйке, и получить улыбку волатильности. Как можно получить распределение цен? Решил построить его, генерируя тысячи случайных траекторий цены, начиная с текущего значения БА. Конечные точки траекторий (цена БА на экспирацию) сохраняю, и в конце смотрю, как часто цена попадала в тот или иной диапазон. Так получаю распределение цен на экспирацию. Для построения случайной траектории решил использовать распределение приращений, которое реально было на рынке (в дальнейшем — эмпирическое распределение). Вот, например, распределение приращений (на минутках) для фьючерса RTS-9.11:

( Читать дальше )

ТОРГОВЛЯ ВРЕМЕНЕМ (В унисон Тимофею Мартынову)

- 16 августа 2013, 01:26

- |

В данном топе, http://smart-lab.ru/company/smartlabru/blog/135265.php Тимофей сказал буквально следующее:

«Долгосрочные диверсифицированные инвестиции без плечей — это то, что в долгосрочном плане совершенно точно не даст вам потерять деньги.»

Если позволите, я бы хотел дополнить эту мысль статьей, которая расширяет принцип инвестиций до понимания того, что не только долгосрочные инвестиции, но буквально ВСЕ успешные стратегии на ВСЕХ рынках в своей основе имеют базовые принципы, которые я назвал принципы «Торговля Временем».

Советую внимательно прочитать этот текст, поскольку опыт публикации на других ресурсах показал, что многим поначалу кажется написанное в статье тем, что они уже давно знали (например, многие путают эту стратегию с байэндхолд).Но спустя какое то время, многие люди перечитывая текст по 2-3 раза, с удивлением обнаруживали, что этот подход КАРДИНАЛЬНО меняет их представление о рынке и принципах работы на нем.

Могу сказать, что в этой статье содержится выжимка выводов, к которым я пришел за 20 лет работы на очень разных рынках в очень разных качествах по обе стороны прилавка ( от руководителя брокерской компании и создателя клиенского форекса на базе своего банка до скальпера на ММВБ, от ваучеров и ГКО до опционщика на Фортсе).

( Читать дальше )

«Долгосрочные диверсифицированные инвестиции без плечей — это то, что в долгосрочном плане совершенно точно не даст вам потерять деньги.»

Если позволите, я бы хотел дополнить эту мысль статьей, которая расширяет принцип инвестиций до понимания того, что не только долгосрочные инвестиции, но буквально ВСЕ успешные стратегии на ВСЕХ рынках в своей основе имеют базовые принципы, которые я назвал принципы «Торговля Временем».

Советую внимательно прочитать этот текст, поскольку опыт публикации на других ресурсах показал, что многим поначалу кажется написанное в статье тем, что они уже давно знали (например, многие путают эту стратегию с байэндхолд).Но спустя какое то время, многие люди перечитывая текст по 2-3 раза, с удивлением обнаруживали, что этот подход КАРДИНАЛЬНО меняет их представление о рынке и принципах работы на нем.

Могу сказать, что в этой статье содержится выжимка выводов, к которым я пришел за 20 лет работы на очень разных рынках в очень разных качествах по обе стороны прилавка ( от руководителя брокерской компании и создателя клиенского форекса на базе своего банка до скальпера на ММВБ, от ваучеров и ГКО до опционщика на Фортсе).

( Читать дальше )

Опционы

- 11 августа 2013, 19:59

- |

Итак тут многие задаются вопросом, что же такое опционы и зачем они нужны, попробую чем то помочь, разобрав несколько вариантов и указав на суть:

Опционы это покупка и продажа не цены, а волатильности, т.е. работа ведется не по графику цены, а по графику волатильности который фактически очень напоминает показания осциляторов

1. плюсом опционов является отсутствие стопов у покупок (для продаж он все таки должен быть) — цена может ходить как угодно, стоп не выбьет.

Поэтому опционы отлично подходят тем, кто хорошо чувствует цели крупняка на рынке, но имеет недостаточно опыта, чтобы правильно войти в позицию и из за этого шумы часто выбивают у них стопы.

2. ограниченность риска — купив вне денег достаточно дешевый опцион, мы ограничены в риске размером премии.

Поэтому можно получить достаточно хорошее соотношение риск-прибыль на высоковолатильном рынке.

3. если мы хорошо умеем прогнозировать некие точки от которых курс обычно уходит далеко, но неизвестно в какую сторону, то там можно открывать стрэдл

4. если часто имеем ситуацию когда только первоначальный прогноз оправдывается и открыв позицию цена вначале идет в нужном направлении, но потом возвращается и зря выбивает стопы или нечто подобное, то в этом случае можно посоветовать хеджировать фьючерсную допустим позицию покупкой опциона в противоположном направлении, так чтобы комиссия примерно соотвествовала уже заработанному профиту и цена страйка была на уровне открытия фьючерсной позиции.

5. если у трейдера проблемы с удержанием позиции, то и в этом опционы могут помочь, так как отсутствие стопа действует успокаивающе, а когда в хорошей прибыли, то можно захеджироваться, что тоже неплохо для психики. Ну и вообще, сразу нацеливаешся на то, что позиции можно и нужно дать достаточно времени, что это не дейтрейдинг — таким образом получается правильная изначальная установка (с чем у новичков также бывают серьезные проблемы)

и так далее — то есть отталкиваться нужно от того, что мы умеем в трейдинге, что у нас хорошо получается и могут ли опционы помочь нивелировать недостатки обычнойторговли или некие психологические проблемы самого трейдера.

В ином случае опционы навряд ли принесут пользы, так как новичок еще не знает что ему нужно — а поиски грааля все таки скорее для «умишко поразмять», чем реальное что то.

Недостатками покупок опционов являются временной распад, истечение, большая комиссия и спред (на неликвидах так вообще) и т.д.

Недостатки у продаж это ограниченность прибыли и неограниченность риска

все эти разговоры о «покупках, продажах волатильности» скорее призваны уводить от сути — фактически все что надо знать по этому поводу, что профит будет меньше, чем от обычной позиции и больше не заморачивать себе голову всякими греками, но если уж так хочется че нить оригинального, то:

график волатильности по сути напоминает показания осциляторов и самый большой секрет, который я щас палю)))))), заключается в том, что заядлые опционщики работают в канале который рисует волатильность, при этом собирая позицию таким образом, чтобы график цены влиял как можно меньше — называется это иметь тренд-нейтральную позу и одновременно получать профит от роста и/или падения волатильности.

Вот и спалил грааль))))

Кому что не понятно спрашивайте, может смогу еще чем помочь.

Опционы это покупка и продажа не цены, а волатильности, т.е. работа ведется не по графику цены, а по графику волатильности который фактически очень напоминает показания осциляторов

1. плюсом опционов является отсутствие стопов у покупок (для продаж он все таки должен быть) — цена может ходить как угодно, стоп не выбьет.

Поэтому опционы отлично подходят тем, кто хорошо чувствует цели крупняка на рынке, но имеет недостаточно опыта, чтобы правильно войти в позицию и из за этого шумы часто выбивают у них стопы.

2. ограниченность риска — купив вне денег достаточно дешевый опцион, мы ограничены в риске размером премии.

Поэтому можно получить достаточно хорошее соотношение риск-прибыль на высоковолатильном рынке.

3. если мы хорошо умеем прогнозировать некие точки от которых курс обычно уходит далеко, но неизвестно в какую сторону, то там можно открывать стрэдл

4. если часто имеем ситуацию когда только первоначальный прогноз оправдывается и открыв позицию цена вначале идет в нужном направлении, но потом возвращается и зря выбивает стопы или нечто подобное, то в этом случае можно посоветовать хеджировать фьючерсную допустим позицию покупкой опциона в противоположном направлении, так чтобы комиссия примерно соотвествовала уже заработанному профиту и цена страйка была на уровне открытия фьючерсной позиции.

5. если у трейдера проблемы с удержанием позиции, то и в этом опционы могут помочь, так как отсутствие стопа действует успокаивающе, а когда в хорошей прибыли, то можно захеджироваться, что тоже неплохо для психики. Ну и вообще, сразу нацеливаешся на то, что позиции можно и нужно дать достаточно времени, что это не дейтрейдинг — таким образом получается правильная изначальная установка (с чем у новичков также бывают серьезные проблемы)

и так далее — то есть отталкиваться нужно от того, что мы умеем в трейдинге, что у нас хорошо получается и могут ли опционы помочь нивелировать недостатки обычнойторговли или некие психологические проблемы самого трейдера.

В ином случае опционы навряд ли принесут пользы, так как новичок еще не знает что ему нужно — а поиски грааля все таки скорее для «умишко поразмять», чем реальное что то.

Недостатками покупок опционов являются временной распад, истечение, большая комиссия и спред (на неликвидах так вообще) и т.д.

Недостатки у продаж это ограниченность прибыли и неограниченность риска

все эти разговоры о «покупках, продажах волатильности» скорее призваны уводить от сути — фактически все что надо знать по этому поводу, что профит будет меньше, чем от обычной позиции и больше не заморачивать себе голову всякими греками, но если уж так хочется че нить оригинального, то:

график волатильности по сути напоминает показания осциляторов и самый большой секрет, который я щас палю)))))), заключается в том, что заядлые опционщики работают в канале который рисует волатильность, при этом собирая позицию таким образом, чтобы график цены влиял как можно меньше — называется это иметь тренд-нейтральную позу и одновременно получать профит от роста и/или падения волатильности.

Вот и спалил грааль))))

Кому что не понятно спрашивайте, может смогу еще чем помочь.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал