Избранное трейдера Stels

Финансовый директор Tesla Дипак Ахаджа уходит из компании.

- 31 января 2019, 10:35

- |

Как сообщил в среду генеральный директор компании Элон Маск, давний финансовый директор Tesla Дипак Ахаджа уходит из компании почти через 11 лет работы.

Это второй раз, когда Ахаджа ушел из компании. Он был одним из старейших руководителей Tesla, когда он впервые ушел в 2015 году. Ахаджа вернулся в Tesla в 2017 году, заменив тогдашнего финансового директора Джейсона Уилера, который внезапно ушел в отставку.

В роли финансового директора назначен Зак Кирхорн, ранее занимавший должность вице-президента по финансам. Ахаджа сказал: «Мне очень приятно, что Зак вступает в должность. Он зарекомендовал себя на протяжении многих лет, преодолев множество сложных задач, над которыми он работал ».

Киркхорн сказал: «Я был глубоко вовлечен в работу каждой крупной программы компании, начиная с Roadster и заканчивая… масштабированием нашего энергетического бизнеса и тем более. Я чувствую, что мы начинаем 2019 год с очень прочной финансовой основы. У нас достаточно денег для запуска новых программ и разработки новых технологий ». До своего прихода в Tesla в 2010 году Кирхорн был бизнес-аналитиком в McKinsey & Co.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Результаты моей системы на СМЕ.

- 30 января 2019, 17:22

- |

Месяцев наверно 7-8 последние ведется каждодневный подсчет результатов сбор статистики.

В течении сессии смотрю за торгами по окончании подсчет. Да и так уже каждый день почти год.

Отслеживаю каждый день торгов дополнительно еще историю 2-3 года назад.

Что интересно сравниваешь результаты допустим как ходит в этот год DOW и года 2 назад небо и земля.

По нефти разницы почти не заметил.

Что я смотрю на первом месте конечно нефть Cl, miniDOW, потом уже валюты фунт и бакс.

Приведу стату за 17 дней в декабре январе по нефти и доу. В пунктах на один контракт.

1.cl155 6.cl68 dow252 11.cl78 16.cl0 dow100

2.cl130 7.cl75 dow160 12.cl174 17.cl65 dow85

3.cl80 8.cl170 dow0 13.cl69 dow170

4.cl183 dow205 9.cl-20 dow250 14.cl140 dow 310

( Читать дальше )

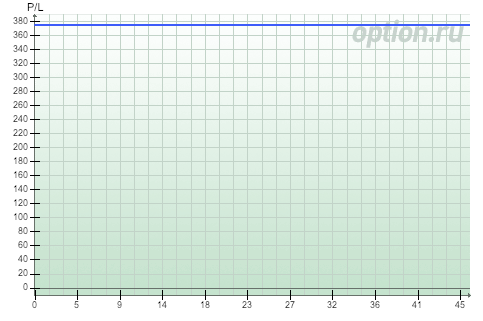

-1300% на опционах

- 29 января 2019, 18:01

- |

( Читать дальше )

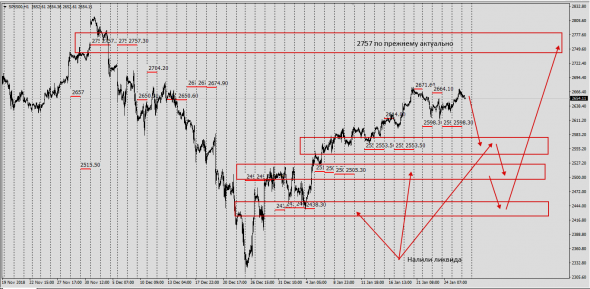

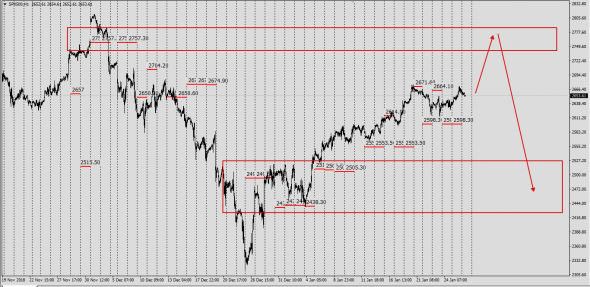

Биржевые манипуляции. Техника работы крупных игроков.

- 27 января 2019, 14:45

- |

Целью крупного биржевого спекулянта является получение прибыли на разнице в цене. Для этого «умным деньгам» необходимо постоянно раскачивать цены на рынке, пользуясь различными методами ценовых манипуляций. При манипулировании рынками крупные биржевые игроки используют разнообразные технологии, в которых учитывается всё, от технических и финансовых возможностей игроков до психологии человека.

«Классика» манипуляций

Не секрет, что манипулировать рынками можно распуская слухи о каких-нибудь событиях, существенно влияющих на состояние той или иной компании. Такие манипуляции случаются довольно часто, они являются прямым нарушением законов практически всех развитых стран и подлежат расследованию с целью найти источник таких слухов.

Высказывания различных аналитиков, тоже можно считать влиянием на рынок с целью манипулирования им, но аналитика трудно уличить в злом умысле, поскольку он всегда может привести разные доводы в пользу своего мнения. Аналитик как человек, имеет право на ошибку и вполне может не принять в расчёт тот или иной фактор, влияющий на опубликованные им выводы. То есть высказывания аналитиков за манипулирование рынком обычно не считается.

Технические манипуляции

( Читать дальше )

Эксклюзивный вебинар по стратегии"Quant Edge" и "Momentum"!

- 27 января 2019, 14:22

- |

Ребята максимально кратко и сжато рассказали обо всём что используют в ежедневной торговле акциями на NYSE.

Два трейдера и две разных стратегии.

Я считаю, для русскоязычного пространства — это уникальный контент!

Советую посмотреть всем, кто торгует внутри дня!

--------------------------------------------------------------------

Мой телеграмм канал: https://t.me/goodtrade Освещаем самые горячие новости по рынку США и торгуем командой фьючерсом на S&P 500, $SPY, $UVXY, $VXX.

( Читать дальше )

Индикатор канал Боллинджера

- 27 января 2019, 11:38

- |

Аудитория возжелала послушать об индикаторах которые я использую в торговле.

В этом видео я расскажу об индикаторе канал Боллинджера.

1) Об индикаторе

2) Подстройка

3) Правила индикатора.

Стоит запомнить, что любой индикатор не самодостаточен и является дополнением к основному анализу, например я использую фундаментальный анализ, а индикаторы идут в дополнение. Если вы чистый технарь, то нужен комплекс индикаторов с разными способами анализа цены.

( Читать дальше )

Несколько простых правил по установке стоп-лоссов

- 26 января 2019, 17:18

- |

Несколько простых правил по установке стоп-лоссов

В данной статье я не собираюсь спорить о необходимости установки защитных приказов (стоп-лоссов) при совершении каждой сделки. Каждый волен распоряжаться своими деньгами по собственному усмотрению, и если вы считаете, что можете обходиться без стоп-лоссов, это ваше право. Что касается меня, то уже много лет все мои сделки обязательно сопровождаются стоп-лосом. Я твердо уверен в том, что мы всегда должны ограничивать свои потери и всегда должны понимать, какой максимальной суммой мы рискуем в каждой сделке. В данной статье я приведу несколько простых полезных правил, для тех, кто, как и я, всегда ограничивает свои потенциальные убытки.

Правило 1.

Старайтесь избегать защитных приказов, установленных в процентном отношении к цене покупки. Дело в том, что разные бумаги имеют различный разброс цен в течение дня, т.е. среднедневная волатильность (разность между максимальным и минимальным значением цены в течение дня) по разным бумагам может сильно отличаться. Следовательно, и подход к каждой бумаге должен быть индивидуальным, а не одним для всех. Некоторые акции, например Мечел, торгуются достаточно активно, и разность между ее максимальным и минимальным значением в течение дня может составлять 3-4% и более. Другие же бумаги более “спокойные”. В качестве примера “спокойной” акции можно привести Лукойл, разброс цен у которого внутри дня часто составляет всего 2%. Соответственно установка стоп-лосса на уровне 2% от цены покупки для акций Мечела может привести к частому срабатыванию и, как следствие, потере денег. Так что устанавливайте защитные приказы не в процентном отношении к цене покупки, а в процентном отношении к средней волатильности по бумаге за определенный период (я, например, использую среднюю волатильность за последние 10 торговых дней).

( Читать дальше )

Торгуем ETF на Китай. Качественный, плавный ход!

- 25 января 2019, 12:04

- |

Советую обратить внимание на эти ETF ($FXI $YINN). В последнее время очень плавно ходят.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал