Избранное трейдера Bondik

ФСК ЕЭС имеет потенциал роста 500%

- 13 апреля 2016, 18:57

- |

Итак, разберем ФСК. Компания имеет Чистых активов по бухгалтерской отчетности за 2015г.

РСБУ 70,5коп. на каждую акцию

МСФО более 50коп. на каждую акцию

http://www.fsk-ees.ru/shareholders_and_investors/company_overview/

================

И по РСБУ и по МСФО компания за 2015г. получила хорошую прибыль. По МСФО Чистая прибыль составила 3,6к. на каждую акцию (более 30% стоимости акции на ММВБ).

http://www.fsk-ees.ru/upload/docs/2015_FSK_EES_RSM.pdf

На балансе ФСК так же находиться 18,6% Интер РАО (3,5к. на конец 2015г. на каждую акцию ФСК, с начала года стоимость акций Интер РАО выросла на 70%) http://www.interrao.ru/company/capital/

Почему я обращаю внимание именно на МСФО (отчетность по Международным Стандартам). Правительство РФ сейчас принимает постановление о выплате Госкомпаниями 50% прибыли по МСФО в виде дивидендов. http://www.kommersant.ru/doc/2957793

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 2 )

Лучший комментарий марта 2016 года

- 10 апреля 2016, 01:26

- |

Друзья! По сложившейся традиции предлагаем Вашему вниманию подборку лучших комментариев марта 2016 года по субъективному мнению редакции okolorynok.ru

Просим проголосовать за лучший по Вашему мнению комментарий месяца. (предыдущие голосования — янв16, фев16, победители — янв16, фев16).

Варианты для голосования продублированы ниже в разделе комментариев к записи, достаточно поставить плюсик (можно голосовать за несколько вариантов). Пользователи с недостаточным рейтингом могут дописать свой номер варианта в комментариях.

В целях соблюдения объективности и беспристрастности авторы и источники будут опубликованы после подведения итогов (через неделю).

Поехали!

1. и отделил учитель прибыль от убытка

и назвал учитель прибыль профитом, а убыток лосем

и стало так

и был вечерний клиринг, и было утро: день первый

( Читать дальше )

Грезы о будущем. Экономическая фантастика )

- 22 марта 2016, 13:55

- |

В предыдущем своем посте, я описал то что вижу как причины нынешней нестабильности, и конечно подразумеваю что в новой стабильной экономики, эти причины будут устранены. Тут можно по порядку разобраться:

( Читать дальше )

Мой позорный тильт: когнитивный паттерн в который я все время попадаю

- 11 марта 2016, 15:23

- |

Все о чем я пишу ниже вытекает всего из нарушения всего 1 правила: несоблюдения дневного лимита по риску. Если бы я придерживался всего одного этого правила, то не было бы и нужды ковыряться в себе, пытаясь понять ответ на вопрос: что ж я за му*ак такой, все время наступаю на одни и те же грабли.Итак, 3 марта я придумал челендж-2016: не нарушать свое торговое правило. С тех пор я его уже трижды нарушил. Два из трех нарушений закончились большими лосями, а один раз я таки вытащил день из большого минуса в неплохой плюс. Таким образом, оказалось, что бросить курить для меня стало проще, чем перестать нарушать правило дэйтрейдинга.

Алгоритм моего отрицательного когнитивного паттерна можно превратить в универсальную сливающую торговую систему. Итак, в чем она заключается?

1. Ты торгуешь некоторое положительное матожидание рабочим объемом N контрактов.

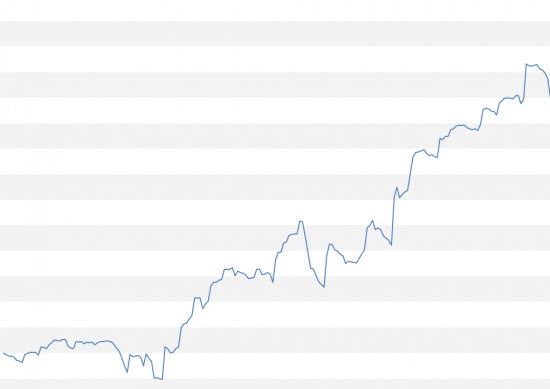

Сразу обмолвлюсь, что данный график очень напоминает положительные фазы кривых депозита Василия, которые я видел. Если вы видите такой график = значит его обладатель до поры до времени торгует с хорошим положительным матожиданием скорее всего контртрендовым методом, используя относительно короткие тейкпрофиты.

Пока эквити каждый день переписывает хай, ты торгуешь спокойно. Обычно, если у тебя идет череда положительных дней (а при стратегии длинный стоп, короткий тейкпрофит + отсутствии сильного тренда на рынке это несложно) то ты начинаешь верить в собственную непогрешимость. Причем ты сам можешь считать себя полным дебилом, но подсознание не обманешь — оно начинает верить в твою собственную исключительность.

Дальше у ручноприводных всех (не только у меня) — возникает одна и та же хрень. Мы не можем смириться с дневным лимитом потерь. Подсознание уверено в том, что мы все равно заработаем! Его не нае(ешь. Но у рынка свои планы… В итоге мы получаем вот что:

( Читать дальше )

Курс по фин. анализу: анализ отчетности, отчет о прибылях и убытках

- 09 марта 2016, 16:07

- |

Отчет о прибылях и убытках. Часть 1.

Лучше чем грааль - чему меня научили опционы

- 01 марта 2016, 21:26

- |

Итак, опционы научили меня простым вещам, отчасти граалю, которые применивы точно так же и в линейном трейдинге:

1. Не прогнозируй куда пойдет цена — так ты просто накладываешь свое осознанное или не осознанное желание на реальность и результатом лишь твое искаженное ее восприятие и без вариантов ты за это поплатишься. Вместо этого определи куда цена пойдет вероятнее всего в рамках рассматриваемого промежутка времени! В опционах можно просто посмотреть на дельту определенного страйка и она покажет с определенной погрешностью вероятность того, что цена дойдет к эскпирации к этому страйку. Дельта 0.1 означает примерно 10% вероятность. В линейном трейдинге можно оперировать линиями поддержки и сопротивления, каналами, от которых уже была четкая реакция, торговым диапазоном. Если цена в диапазоне — вероятнее всего она там и останется. Если в тренде — вероятнее всего он продолжится. Если пилит стопы — вероятнее всего так и будет. Не нужно ожидать, что что-то изменится. Нужно лишь иметь план на этот случай. Изменится — нужно рассмотреть новую ситуацию и вероятности.

( Читать дальше )

Глобальный передел 2016

- 10 февраля 2016, 17:34

- |

Доброго времени суток !

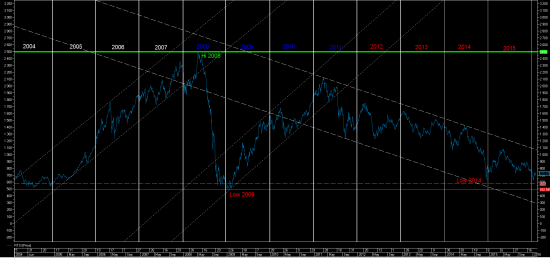

Хотел обратить ваше внимание на индекс РТС за последние 12 лет.

Можно разделить его три цикла по четыре года. Хотелось бы верить, что в 2016 с России снимут санкции и на наш рынок хлынут потоки западных денег, начнётся новый четырехлетний цикл роста) Но к сожалению, это решаем не мы. Наша задача увидеть раньше, что кто-то начал скупать наш индекс. Все конечно это болтология… Ориентироваться можно на всплески волатильности в активах фундаментальные факторы итд ...

Всем наверно уже показали, что немцы приезжают в Россию и покупают мерседесы.

Почему? Дешево… Carry trade для физиков можно и, так сказать.)

Или неэффективность рыночных инструментов. lifenews.ru/news/183256

А кто будет покупать РТС?

Новая элита России, инсайдеры те у кого есть такая информация… Именно те люди которые перед заседанием совета федерации где было принято решение ввести войска на территорию Украины и отмены валютного коридора благополучно продали рубль и другие активы, купили валюту и вывели все это дело в офшоры. Они не могли принять участия в первой приватизации именно поэтому новой приватизационный передел очень кстати делать в кризис… Даже если вам не нужны активы в России почему бы ни продать их после отмены санкций или возврата капитала, просто заработав на этих знаниях хорошие деньги.

( Читать дальше )

Я учавствую

- 31 января 2016, 14:57

- |

1) Знай, что ищешь, большие деньги делаются на трендах, и не за один день (не появляются хорошие компании, не пропадает спрос)

2) Жди, не надо торговать каждый день, жди, у тебя перед глазами может быть хоть 10 рынков ("воздержание", диверсификация + управление рисками по рынкам/инструментам)

3) Заходи, бери общий риск не больше установленного лимита, бери как хочешь — за раз, за 10 раз (управление капиталом + управление рисками)

4) Рискуй дальше из прибыли (управление рисками+управление капиталом+«воздержание»)

5) Терпеливо сиди пока ничего не изменилось кардинально, добавляй к прибыльной позиции(управление рисками+управление капиталом+«воздержание»)

6) Забирай деньги, ты и так на своих плечах сделал очень много

( Читать дальше )

моя философия

- 31 января 2016, 09:44

- |

Мы все живем в одном мире, но Мир для каждого из нас разный. Разные взгляды, жизненные позиции, вкусы: начиная от других людей, заканчивая цветом дужки на любимом пенсне, разные характеры.

Рынок один, но для каждого из нас он разный. Все мы видим его не так как товарищ, реагируем по-другому на те, или иные события, сигналы. Кто то из нас адепт технического, а кто то фундаментального анализа. Трейдер Иван, держит позицию месяцами, а Петр меньше пяти минут. Связано это с эмоциональным поведением трейдера на рынке, но первопричины нужно искать внутри его жизни. Многие из нас, на рынке не такие как в жизни. Тихий и спокойный человек, пришел на рынок за драйвом, адреналином и сильными эмоциями, получится у него заработать? Я думаю, нет.

Что касается меня, то я убежден, что выжить и стабильно зарабатывать на рынке можно, если человек не старается разделиться на две противоположные личности, дабы не провоцировать конфликт поведения, а остается одной, целостной. Я на рынке всегда остаюсь самим собой, то есть конечно, какая то форс мажорная ситуация на рынке заставляет изменить свое поведение, но ведь согласитесь, в жизни происходит тоже самое.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал