Избранное трейдера Burzhui

Несколько неудобных вопросов, касающихся методов расчета справедливой стоимости опционов. Вопросы 3,4.

- 04 декабря 2018, 16:30

- |

3. Оправдано ли использование логарифмического нормального распределения для описания терминального состояния базового актива

Можно догадаться, почему именно логнормальную модель распределения использовали Блэк и Шолес при решении задачи о нахождении справедливой стоимости опциона. Модель с гауссовыми приращениями брать было нельзя – она допускает уход цены БА в отрицательную область. Следующая, относительно простая логнормальная модель вполне годилась. Найденное на ее основе решение стало основой всей современной теории опционов.

Теперь ложка дегтя.

Мы предполагаем, что приращения цен акций, входящих в расчет индекса РТС, независимы и подчинены закону логарифмического нормального распределения. Поэтому при вычислении цен опционов на эти акции мы используем формулы БШ.

Но, согласно Центральной предельной теореме, из этого же предположения следует и то, что распределение приращений их линейной комбинации (то есть самого индекса РТС) должно быть близким к нормальному, тогда для расчета стоимости опционов на индекс РТС правильнее использовать формулу Башелье. Тем не менее, мы используем формулу БШ. Видимо, в расчете на то, что кривая волатильности все исправит.

( Читать дальше )

- комментировать

- ★14

- Комментарии ( 24 )

Несколько неудобных вопросов, касающихся методов расчета справедливой стоимости опционов. Второй вопрос.

- 04 декабря 2018, 16:11

- |

- 1. Что такое кривая волатильности и как она соотносится с моделью БШ

Все знают, что такое ожидаемая волатильность опциона (Implied Volatility). Это волатильность, которую нужно подставить в формулу Блэка-Шолеса, чтобы получить текущую рыночную стоимость опциона. Вычислив ее для всех страйков, можно затем аппроксимировать полученные значения гладкой параметрической кривой – кривой волатильности.

Но, если при расчете кривой волатильности мы всегда и везде используем формулу БШ, то мы так же всегда и везде должны доверять ее авторам, а они утверждали, что волатильность опционов должна в точности равняться волатильности базового актива, которая может быть только одна. Откуда взялась кривая? Либо мы верим Блэку и Шолесу (должна быть прямая), либо не верим (тогда кривая).

У кривой волатильности нет содержательного смысла. Это простая подгонка. Единственным ее назначением является устранение расхождений между теоретическими и рыночными ценами. Какую бы модель ценообразования опционов мы ни взяли, кривая волатильности исправит все ее огрехи. Что-то вроде толстого слоя штукатурки, с помощью которого можно выровнять любую стену.

При этом мы полностью лишены возможности отличить хорошую модель от плохой, после использования кривой расчетные цены любой модели будут близки к рыночным. Тогда почему мы пользуемся именно моделью БШ? Видимо, потому, что де-факто она признана стандартной.

Несколько неудобных вопросов, касающихся методов расчета справедливой стоимости опционов. Первый вопрос.

- 04 декабря 2018, 15:55

- |

Несколько неудобных вопросов, касающихся методов расчета справедливой стоимости опционов.

В теории опционов ключевую роль играет понятие теоретической или справедливой цены. Чем правильнее она рассчитана, тем выше шансы игрока на получение прибыли. Обилие математики в опционных расчетах убеждает, что именно профессиональные математики должны преуспевать в этой игре. Не ставя под сомнение последнее утверждение, сформулирую несколько вопросов, ответов на которые и сам, вообще-то, не знаю. Вопросы, тем не менее, важные. От ответов на них зависит, вправе ли мы использовать аппарат ТВиС при нахождении справедливых цен опционов.

1. Насколько оправдано использование математического ожидания при нахождении справедливой стоимости опционов

При расчете справедливой цены опциона (то есть цены, не дающей преимущества ни одной из сторон) используется соотношение:

MO[выигрыш продавца] = MO[выигрыш покупателя] = 0

Почему именно матожидание? Ответ вроде бы очевиден – потому что это самая содержательная и самая удобная из всех числовых характеристик случайной величины. Теперь рассмотрим пример.

( Читать дальше )

Пример отработки движения на Si на месячных опционах на реальных сделках. Кратенько.

- 16 ноября 2018, 10:37

- |

22.10.18. Открытие сделки. Основание для открытия — находимся у нижней границы предполагаемого диапазона хода цены (ниже покажу на дневке).

Цель — движение б/а до 69.

31.10.18 Цена стоит на месте, затем таки идет в нашу сторону. Достраиваем пропорциональный спред.

( Читать дальше )

Про истории успеха

- 06 ноября 2018, 08:26

- |

В юности зачитывался историями известных людей. Будоражили воображение. Получал кратковременный эмоциональный заряд. И все. Никакой пользы в будущем. Почему? Ряд аспектов:

2. Мы не видим историю успеха в реальном времени. Написана постфактум. Заретушированы неудобные факты.

3. Преуменьшена роль случайности в жизни звезды. В истории же это объясняется как закономерный успех. Типично же для обычного человека – неудачу списать на случай, а удачу приписать себе.

4. Колоссальный риск, взятый на пути к успеху. Приведший к огромному количеству проигравших и к единицам выигравших. А повторить путь авантюриста может далеко не каждый.

Происходит ли подобное на рынке? Конечно. Постоянно возникают истории отдельных людей, доходности которых будоражат воображение. Эмоции цепляет, а при ближайшем рассмотрении – вред колоссальный.

( Читать дальше )

Универсальная торговая система «УТС(t) US500», для торговли фьючерсом U500 на Московской бирже (МОЕХ) …

- 05 ноября 2018, 18:17

- |

ТС(t) или Торговая система (t) - это свод правил и условий совершения трейдером тех или иных торговых операций на финансовом рынке, например продажи или покупки фьючерса US500 на срочном рынке Московской биржи (МОЕХ). А о том, что означает (t) — можно будет узнать в конце этого поста …

( Читать дальше )

ТСЛАБ+IB опыт торговли америки

- 29 октября 2018, 08:48

- |

ТСЛАБ+IB опыт торговли америки

Давненько не писал. Много работал.

0 Пишу про акции. Фьючи дороже. Там нужен счет от ляма грина и выше. В техническом плане связка Тслаб+IB весьма стабильна. Напрягает сильно 13-14ти часовой рабочий день с 10 утра до 23-24 ночи без праздников.

1 В марте 2017г появилась возможность протестить америку при помощи связки тслаб2+IQfeed. Что позволяло выйти на алготорговлю на америке. Где то к августу сформировалась общая картинка. В мае 2018 закинул 74000 баксов. И где то в конце июля стал торговать роботами под америку на связке тслаб2+ IB через TWS. Приоиграл -10к баксов из них где то больше половины на багах и глюках. Наработал опыт. Делюсь.

2 Сразу скажу что по деньгам это дорого и затратно. Тслаб 4000руб в месяц + IQfeed 7000руб + выделенный сервер в датацентре 5000 в месяц + 1500 расходы на IB. Чтоб просто посмотреть и торговать надо иметь расход в районе -18000 в месяц или -210к в год. Дорого вкрай. Чтоб расходы были хотяб на уровне <5% в год размер размер счета должен быть более 4мио руб.

( Читать дальше )

US500: Объемы больше, спреды уже!

- 26 октября 2018, 15:51

- |

Все те, кто хотел выйти на зарубежные рынки но почему-то еще не вышел, могут торговать америку не вставая со своего кресла. Спросите как? А вот так:

( Читать дальше )

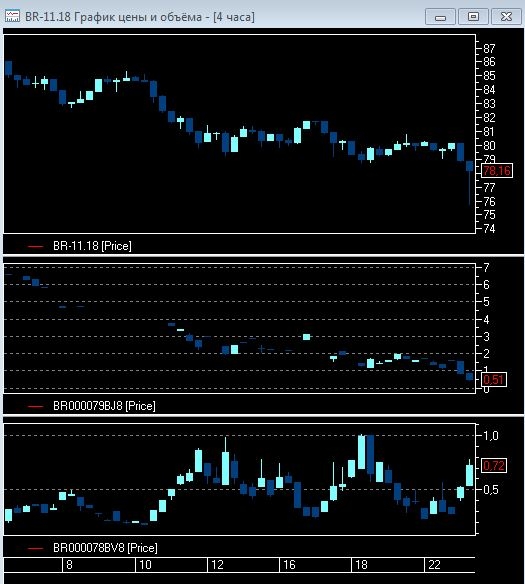

Плотва, все сюда!

- 23 октября 2018, 15:25

- |

«Торговать нужно со стопами» - это прописные истины...

Все так, без стопов никуда, но как их ставить то эти стопы, чтобы кукловод их постоянно не сшибал?

Кто давно в нашем болотце торгует, тот помнит такие же сопли во фьючах Gold. Но что там Gold, когда уже куклу всяких там неликвидов мало и он начинает зариться на самое ценное, что есть у российских спекулей в последнее время — фьюч Br!

Ответ прост: не будь плотвой, торгуй опционы!

( Читать дальше )

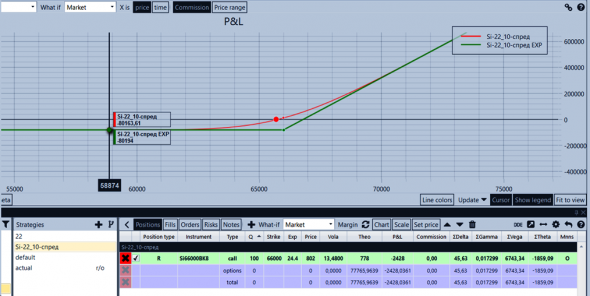

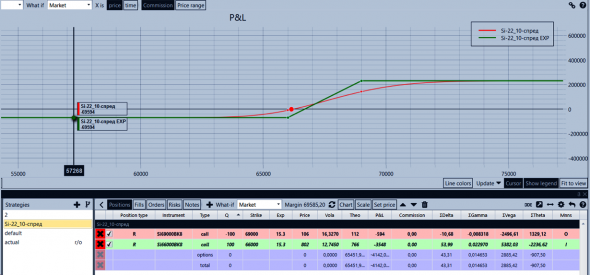

По мини конкурсу «Опционы. Мозговой штурм». Даю раскладку после экспирации, как обещал.

- 21 октября 2018, 18:52

- |

Коллеги, всем добра! Напоминаю, нами проводился мини-конкурс «Мозговой штурм», ссылка на исходник: https://smart-lab.ru/blog/499050.php. Целью конкурса было показать, каким же заковыристым может стать профиль опционных позиций в результате управления в течение торгового периода. Ну и доказать, что трейдер, разбирающийся в опционной торговле, в состоянии решить обратную задачу и восстановить начальный профиль позиции при практически минимальных исходных данных, просто просчитывая логику действий. Напоминаю, что победителем конкурса стал камрад Олег Ложкин, который и добавил в свою смартлабовскую копилку честно заработанные 520 ТМ. Ну, и как обещал – выкладываю всю раскладку по трансформации изначального профиля в конкурсный и его дальнейшее управление с выходом на месячную экспирацию, с традиционной выкладкой скринов окошек используемого ПО для лучшей визуализации. Для торговли, моделирования и визуализации использовался классический Квик в связке с лицензионной программой Option Workshop. Если что-то непонятно по скринам и работе программы – спрашивайте, единственное примечание для ориентирования – красный шарик на профиле в Воркшопе это текущее значение БА.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал