Избранное трейдера 100 ik

Объем банкроств нефтяных компаний США достиг 78 млрд долларов

- 04 апреля 2017, 12:20

- |

Несмотря на рост котировок на «черно золото», нефтегазовые компании Северной Америки продолжают банкротиться. С начала года объем банкротств составил 5,5 млрд долларов.

Четыре из пяти банкротств пришлось на штат Техас, США. Такая компания, как Vanguard Natural Resources объявила в феврале текущего года, что не может обслуживать свой долг объемом в 2,3 млрд долларов. Однако это все же меньше, чем самое крупное банкротство прошлого года, когда компания Sandrdge Energy не смогла заплатить 8,3 млрд долларов.

На фоне дорожающих цен на нефть объем банкротсв пошел на убыль, но с октября 2016 г. все равно держится на уровне в 2,3 млрд долларов в месяц. Самым тяжелым периодом для отрасли стали апрель и май прошлого года. Тогда компании Северной Америки не смогли расплатиться по долгам в 14,8 и 26,3 млрд долларов соответственно. Всего с 2015 г. корпорации Северной Америки не смогли погасить долги на сумму в 79,7 млрд долларов.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 11 )

Учебный курс "Фрактальная структура цены".

- 02 апреля 2017, 10:25

- |

Хочу выложить свой небольшой учебный курс по фрактальной природе рынков, написанный мною в 2009г году. Написал его, прежде всего, с целью систематизировать имеющуюся у меня на тот момент информацию (кстати, очень действенная вещь — если нужно хорошо разобраться в каком-либо вопросе, систематизировать инфо, углубить и тд и тп, то самое то будет написать хорошую статью или цикл статей, а может даже книгу). Тема, изложенная в курсе, на мой взгляд, очень интересная, и ранее я вел свою одноименную ветку на одном из форумов. По отзывам многих трейдеров, кто прочитал курс, информация полезная и, как минимум, интересная. В общем, вам самим решать. Скачать можно тут: yadi.sk/d/Cjr1WfMa3GYQWt (залил на яндекс.диск)

Всем успехов!

Федеральная резервная система США почти банкрот?

- 02 апреля 2017, 08:38

- |

10 сентября 2008 года. Запомните этот день. Тогда Федеральная резервная система США опубликовала очередной отчет по балансу, в котором говорилось, что общие активы центрального банка составляют 925 млрд. долларов. Это был один из последних «привычных» дней для банковского дела и финансов.

Всего несколько дней спустя американский инвестиционный банк Lehman Brothers подал заявление о банкротстве, положив начало самому тяжелому экономическому кризису со времен Великой депрессии.

И почти сразу же ФРС запустила ряд беспрецедентных мер в отчаянной попытке урегулировать ситуацию. Они получили название «количественное смягчение» (QE), и развязали руки ФРС. Фед начал печатать деньги и раздавать их банкам и правительству США.

Коммерческие банки избавлялись от неработающих токсичных активов, а ФРС печатала деньги, покупая этот мусор. То же самое с правительством США. Дядя Сэм щелкал пальцами — ФРС печатала деньги.

( Читать дальше )

Кодинг

- 02 апреля 2017, 00:41

- |

Первый подход к коду я совершил в 9-м классе, когда были такие черные YAMAHA в домах Юного техника (кто в курсе о чем я — плюсуем). Это был Бейсик и Турбо Паскаль. Но тогда я понял что «это не мое», и забыл.

Второй подход был в 2010-м году, когда я с коллегой решил запилить первого робота. Он пилил, я придумывал. ) Ессно, всё ничего не получилось. ) Хотя был получен бесценный опыт, пройдены поля граблей и на лбу появилась титановая пластина. Тогда я научился более менее читать код, но попытки что-то закодить приводили к тому, что я не мог толком понять даже как появляется этот долбанный Hello World.

Потом был 2012-й, тогда я всерьёз сошел с ума, и написал целых три программулины. Одна умела парсить тики в нужные ТФ, вторая — это знаменитый All Prices, третья была… Уж и не вспомню. Сказать что этот код тогда написал я — нет. Меня пытался выучить этому ремеслу один очень хороший человек, и я буквально под диктовку писал код. Естественно, без его сопровождения I could barely make it to Hello World. Зато научился делать кнопочки в

( Читать дальше )

Российский керри трейд

- 01 апреля 2017, 07:34

- |

Российский керри трейд

То, к чему приводит такая ситуация на финансовых рынках России, описывается термином «керри трейд». Выгоду этого инструмента сейчас легко недооценить, она неочевидна из простого сравнения ставок.

Напомним механизм керри трейда: инвестор заимствует на западном рынке доллары под 2% годовых, продает их за рубли, хеджирует риски обратной покупки на год под 9%, то есть тратит 11% годовых – в то время как доходность по пятилетним облигациям российского Минфина, которые он покупает на эти рубли, – около 8%. Итог: –3%. В чем смысл?

На деле эти цифры нужно дополнить следующими:

1)во-первых, основные западные инвесторы покупали российские долги еще в 2016 году, когда ставки по облигациям были 9–10% (+1–2% к 8%);

2) во-вторых, снижение доходности по государственным облигациям примерно повторяет путь снижения ключевой ставки Банка России, то есть при снижении ключевой ставки на 2 п.п. доходность бумаг постепенно тоже сократится на 2 п.п. Это объясняется тем, что от ключевой ставки напрямую зависит ставка по депозитам; это – прямой конкурент облигаций, и по законам рынка их доходности изменяются одинаково;

3)в-третьих, снижение доходности облигаций на 1 процентный пункт повышает цену этих облигаций примерно на 5% годовых дополнительно.

Просуммировав все «надбавки», мы получаем: на снижении на 2% в год ставки ЦБ (с 10% начала 2017 года до 8%) иностранные покупатели могут заработать 10–12% в долларах США, не неся при этом практически никакого риска. Такой доходности при таком риске на западных рынках получить практически невозможно. В итоге иностранный капитал продолжает стремиться в рублевые облигации, попутно укрепляя курс российской валюты.

( Читать дальше )

Эксперимент по управлению убытками.

- 31 марта 2017, 19:01

- |

И так рынок, как не крути это 2 состояния флет и тренд, и как бы вы не торговали, какой бы стратегии не придерживались, какой бы инструмент не использовали, он будет приносить прибыль, если вы правильно определили состояние рынка.

Давайте попробуем эмулировать эти два состояния, прямо на реальных деньгах, не бойтесь это сильного убытка не принесет, так как все уравновешенно.

Для этого возьмем программу управления опционами, которую бесплатно можно скачать на сайте www.itglobal.ru/ru optionworkshop.

Там создадим 2 стратегии, одна из которых будет делать контртренд, другая торговать по тренду...

Контр тренд: с дельтой 60 и -60

( Читать дальше )

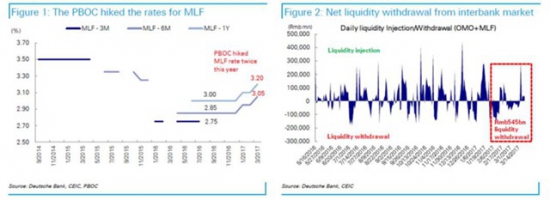

Банки Китая стоят на пороге масштабного кризиса

- 28 марта 2017, 21:43

- |

Состояние ликвидности в банковском секторе Китая настолько ухудшилось, что Народный банк Китая вынужден был спасать различные мелкие банки, которые допустили дефолт по межбанковским кредитам.

Ставки, в условиях недостатка ликвидности, особенно по депозитным сертификатам, которые стали наиболее предпочтительным каналом финансирования для многих китайских банков, резко выросли.

( Читать дальше )

5 инвестиций, которые сделают ваш портфель неуязвимым в 2017 году

- 28 марта 2017, 06:02

- |

В мире очень много неопределенности, как успевать следить за всем и «перетряхивать» свой портфель в условиях изменчивой конъюнктуры? Существует простое решение, инвестируем в диверсифицированный портфель без оглядки на политику, нефтяные баталии, рост процентных ставок и замедление корпоративных прибылей.

Подходит к концу первый квартал 2017 года и большинство инвесторов уже определилось со своими планами на ближайшие двенадцать месяцев. Другие игроки, пока не сформировавшие свой портфель, делают все возможное, чтобы выяснить, что ждет рынки дальше и какие вложения принесут наибольшую доходность, позволяя при этом избежать многочисленных рисков. Независимо от того, пользуетесь ли вы услугами финансовых советников или инвестируете самостоятельно, проложить курс на предстоящий год невероятно сложно. Никто не знает, как быстро ФРС будет повышать ставки и как это скажется на стоимости акций американских компаний, которые демонстрируют негативную динамику прибылей последние годы. Нефтяные цены тоже далеки от стабильности. Евросоюз из тихой гавани, превратился в очаг нестабильности, раздираемый популистами. В нашей стране тоже хватает неопределенности. Первые вопросы, которые приходят на ум: как быстро ЦБ будет снижать ключевую ставку, какие темпы роста экономики нас ждут, как долго горячий капитал будет поступать на наш рынок и что случится, если поток иссякнет?

( Читать дальше )

Для чего Юань ввели в список резервных валют? Весь мир поставят раком...

- 27 марта 2017, 05:54

- |

Изложу собственные мысли:

1. Настораживает, что прокоммунистический Китай приняли в лоно МВФ?

2. Как США будет погашать колоссальный долг?

3. Зачем понадобилась еще одна резервная валюта?

4. Как США и Китай могут кинуть весь мир через девальвацию доллара и юаня?

5. Пострадает ли Китай от девальвации доллара как основной кредитор США?

6. Что будет с рублем?

Китайский юань загодя в октябре 2016-го сделали резервной валютой. В корзине она составляла на тот момент 10%.

Это, естественно, вызвало волнение на фин рынках, поэтому нужно время для установления нормального баланса.

Также нужно время, чтоб ЦБ Китая научился управлять валютой как мировой, то есть, адаптироваться к ее колебаниям на внешнем рынке.

А дальше начинается конспирология))) Отвечаем на поставленные выше вопросы...

1. Не важно, коммунист ты, демократ или нацист, если с тобой можно нормально поднять бабла, то финансовые воротилы договорятся.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал