Избранное трейдера CkPyDG

«Райффайзен» предложил мне вложиться в ПИФ: на примере рассказываю, как банки «раздевают» клиентов

- 20 января 2021, 13:33

- |

Disclaimer: Я обслуживаюсь в Райффайзене уже больше 10 лет, и считаю его весьма удобным банком. Даже после того, как у меня там закрылась зарплатная карта, я продолжаю оставаться его клиентом — мне нравится их сервис; а ещё больше нравилась крутая кредитка «Всё и сразу», по которой я долгие годы получал кэшбэк в 5% (к сожалению, недавно эту лавочку прикрыли).

Всё написанное ниже не стоит воспринимать как атаку конкретно на Райф — поверьте, в других банках ситуация с нечистоплотным навязыванием ПИФов ничуть не лучше (а то и хуже). Мне проще проиллюстрировать ситуацию на примере Райфа, так как я регулярно получаю их рассылку для клиентов, ничего более.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 76 )

Подгон сообществу-динамика изменения ОИ

- 19 января 2021, 17:20

- |

Желаю стабильного Профита!

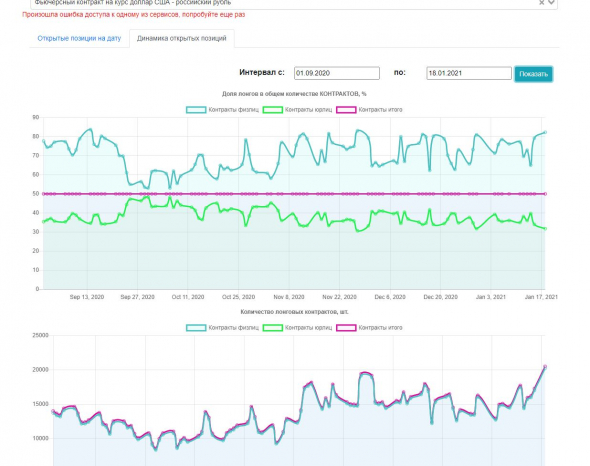

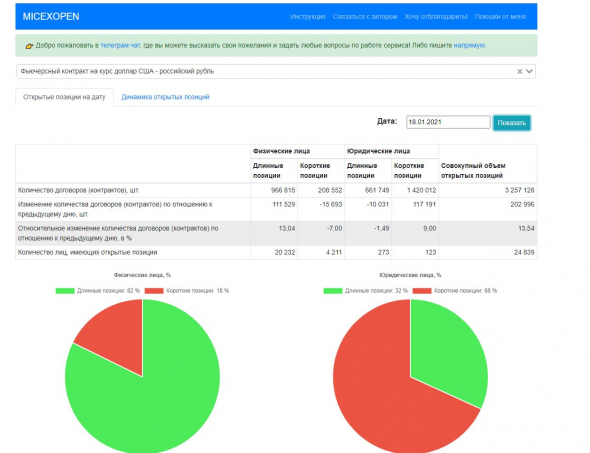

Знаю что есть интересующиеся параметром Открытый Интерес с целью определения дальнейшего направления движения активов.

Данный сайт показывает баланс и историю изменения ОИ на срочном рынке Фортс, опираясь на данные, предоставляемые Мосбиржей ежедневно.

https://micexopen.khataev.com/

Нашёл на просторах интернета, решил поделиться, возможно он кому-то будет полезен.

Интересно узнать мнение трейдеров на этот счёт.

Для себя обнаружил некоторые закономерности.

Продолжу наблюдения.

( Читать дальше )

Судьба рубля на фоне сброса ОФЗ

- 19 января 2021, 13:12

- |

Как вы знаете из моего блога тут, что у Правительства РФ есть проблемы с инфляцией, так как из-за роста инфляции, привлекательность наших ОФЗ начала падать, что привело к оттоку из ОФЗ и росту доходности ОФЗ.

❗️На данный момент индекс Государственных облигаций находится на самом низком уровне с апреля 2020, ну помните, когда нефть по $20, а рубль по 80.

И получается в итоге то, что индекс на минимумах, а рубль 73.5, так почему же не 80? И что ждать?

Дело в том, что волатильность на рынках снизилась, нефть не обращает внимания на новые локдауны в мире и находится на уровне $55. Интерес к рисковым активам рос. Что естественно даёт поддержку рублю. Кроме того, в мире Центробанки развитых стран активно поддерживают свои экономики + фискальные стимулы так же опускают курс мировых валют. Например, будущая глава Минфина Йеллен, сегодня высказалась, что экономику США нужно залить деньгами, что США нуждаются в беспрецедентной по силе помощи.

( Читать дальше )

анализ отчетов СОТ: разворотный сигнал в индексе доллара

- 16 января 2021, 19:09

- |

Рост индекса доллара увеличивает вероятность коррекции сырьевых и фондовых рынков.

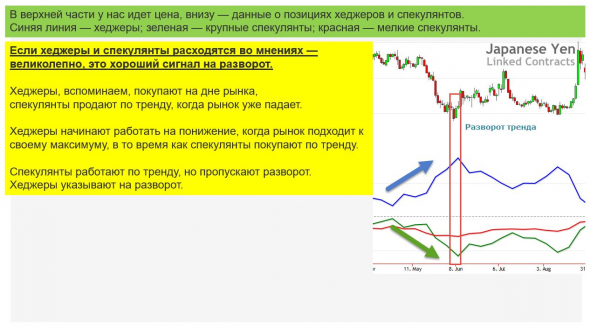

Обратите внимание на расхождения в позициях хеджеров и спекулянтов по индексу доллара.

Ситуация по индексу доллара напоминает начало 2020г.

(но в начале 2020г. сигнал был сильнее).

Напоминаю: вероятности 100% в трейдинге не бывает !

Теория.

Индекс доллара.

( Читать дальше )

Кредитные плечи по акциям S&P500 растут в небеса

- 15 января 2021, 22:20

- |

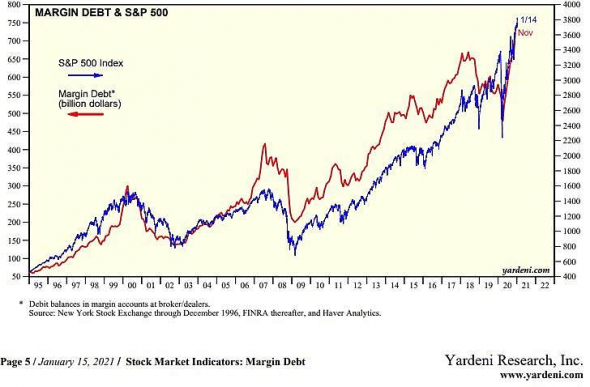

Маржинальный долг вплотную приближается к заветной цифре в 1 трлн долларов, всего за один 2020 год и по сегодняшний день трейдеры нарастили маржинальные позиции по акциям в 2 раза.

Это твёрдое указание на пузырь – маржинальный долг, то есть деньги, взятые инвесторами взаймы под залог имеющихся у них акций, чтобы купить ещё больше акций. Скачок этого показателя означает три вещи. Во-первых, инвесторы в недавнем прошлом добились определённого успеха и теперь убеждены в собственной гениальности. Во-вторых, они становятся нетерпеливыми и (будучи непогрешимыми) чувствуют себя уверенно, используя кредитное плечо, чтобы быстро заработать. В-третьих, именно сейчас трейдеры как никогда уверены в вечном бычьем тренде рынка акций, за счёт ФРС или же других трейдеров, коих на рынке всё больше и больше.

Напомню, что согласно индикатору Шиллера сегодня фондовый рынок США оценивается в 200% ВВП, это впервые достигнутый исторически высокий уровень, согласно которому, трейдеры, покупавшие акции в 2000-ом и 2008-ом году несли куда меньший риск, нежели сейчас.

USDRUB - мнение

- 15 января 2021, 21:51

- |

Всем привет!

С сегодняшнего дня Минфин РФ возобновляет покупки $ впервые с марта 2020г, кстати, если проанализировать на истории валютные интервенции ЦБ РФ/Минфина, то можно сделать вывод, что зачастую средняя цена покупок приходится на годовые минимумы или около того, а прекращают покупать или вовсе начинают продавать на ценовых уровнях, близких к максимумам года.

Главное на что хочу обратить ваше внимание, на взаимосвязь с индексом RGBI (ценовая динамика рынка государственных облигаций РФ). Эта взаимосвязь противоположная — то есть чем выше RGBI (нижний график) — тем ниже USDRUB и наоборот. С конца ноября сложилась такая ситуация, что снижаются в цене и ОФЗ и доллар к рублю.

Отчасти укрепление рубля объясняется нахождением DXY (индекс $) на минимумах с 2018г, ростом цен на нефть и общим спросом на рисковые активы. Но однонаправленное движение USDRUB

( Читать дальше )

Когда рухнут рынки?

- 15 января 2021, 18:02

- |

Доброго дня! В последнее время все более актуальными становятся вопросы типа: «Как долго будет еще рост?», «Почему все растет?», «Когда рынки рухнут?». Сегодня хочу поразмышлять на эту тему и привести некоторые исторические факты и индикаторы кризиса.

Сразу скажу, что прогнозирование на финансовых рынках – вещь неблагодарная и по сути бесполезная, иначе бы 100% правильные прогнозы влияли на будущее и изменяли его. Поэтому все, что будет написано в этом посте, является только анализом фактов и моим субъективным предположением о возможном дальнейшем сценарии развития финансовых рынков.

Разговоры о кризисе были и будут всегда, даже когда, казалось бы, он был только недавно. Я начал «рассчитывать» возможное время наступления обвала финансовых рынков в августе 2019 года. Тогда я познакомился с одним интересным индикатором, который предсказывает обвал бирж с 1976 года.

Называется он «спред доходности 10-летних и 2-летних облигаций казначейства США с фиксированным доходом». Спред означает разницу между доходностями указанных облигаций. По логике, чем длиннее облигация, тем доходнее она должна быть, т.к. больше неопределенности в будущем. Поэтому разница между доходностями 10- и 2-летних облигаций чаще положительная, что вы можете посмотреть на картинке ниже. График взял с сайта Federal Reserve Economic Data (FRED), посвященный экономическим исследованиям Федерального резервного банка Сент-Луиса в США.

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 15 января 2021, 13:01

- |

На денежном рынке снова «пляшут» счета денежного рынка с разной степенью ликвидности, это повлияло на состояние ведущих денежных агрегатов М1 и М2, что продолжает оказывать давление на доллар США, при этом DX пытается вырваться из «медвежьих лап».

Также на ценах внешнего сектора проявляется влияние более высокой инфляции в США относительно уровня мировых цен – показатель условий торговли растет, что поддерживает доллар.

О разнонаправленных силах, влияющих на доллар и о многом другом в данной статье.

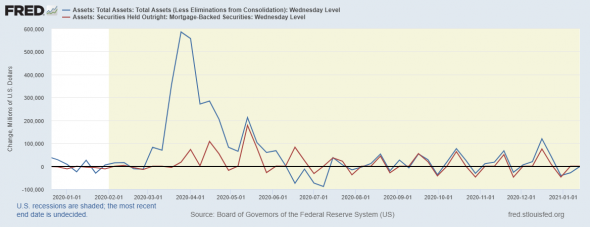

Баланс ФРС на прошлой неделе остался без изменений, также без изменений скупка ипотечных бумаг

Синяя линия — баланс ФРС от недели к неделе. Как видим, на прошлой неделе показатель уперся в ноль.

Красная линия – динамика баланса ценных бумаг, обеспеченных ипотекой. Как видим, на прошлой неделе ипотечные долги без изменений.

По данным показателям добавить нечего – в начале года все затихло.

( Читать дальше )

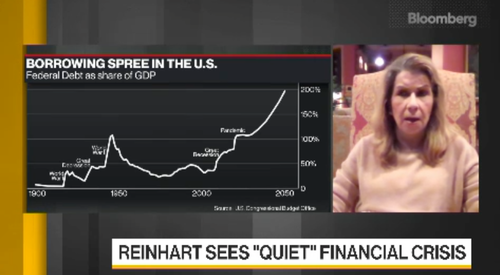

Всемирный банк: по мере затягивания пандемии нарастает "скрытый" финансовый кризис

- 15 января 2021, 12:05

- |

( Читать дальше )

15 января — возможность коррекции

- 15 января 2021, 10:02

- |

🇨🇳 ЦБ Китая сокращает избыток ликвидности в финансовой системы впервые за шесть месяцев. Это привело к снижению рынка акций КНР.

🇺🇸 Д.Байден объявил о своей программе поддержки экономики, которая включает повышение минимальной заработной плате до $15 в час. Вряд ли это предложение найдёт поддержку у республиканце — прохождение законопроекта через Конгресс может занять месяцы.

🗣 Председатель ФРС США Дж.Пауэлл сказал, что еще слишком рано говорить о нормализации политики. Доходность 10-летних облигаций США стабилизировалась чуть ниже локальных максимумов.

💰 TSMC планирует потратить рекордные $25-28 млрд в 2021 году (около +50% г/г) на увеличение производства чипов на фоне их растущего дефицита.

📊 Менеджмент SAP дал прогноз более низких доходов в 2021 году.

🇬🇧 Великобритания планирует вакцинировать всех граждан старше 50 лет к концу марта.

💡Идея дня: быстрый рост цен рисковых активов за последние 2-3 месяца в сочетании с возможными задержками принятия нового пакета стимулов в США и ужесточением денежно-кредитной политики ЦБ Китая может привести к коррекции до 10% на развитых рынках. И это несмотря на сезон публикации отчётности в США, который, скорее всего, приятно удивит. Рынок Юж.Кореи сегодня падает на 1,5%, возглавляя общее снижение фондовых индексов. Хотя мы по-прежнему предпочитаем акции облигациям в 2021 году, в краткосрочной перспективе облигации, вероятно, покажут лучший результат.

Открыть счёт в ВТБ

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал