Избранное трейдера Classic

Влияние американских казначейских облигаций на REIT

- 30 декабря 2016, 12:00

- |

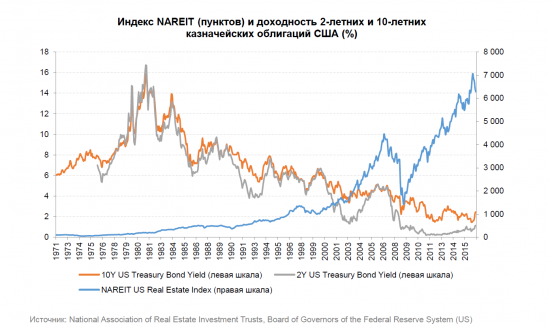

C момента победы Дональда Трампа на выборах президента США доходность 10-летних казначейских облигаций выросла на треть и 29 декабря 2016 года составила 2,48% против 1,86% 8 ноября 2016 года. За ними с небольшим опозданием поднялась доходность и краткосрочных казначейских облигаций. Рост доходности по казначейским облигациям приводит к падению стоимости REIT, при этом, доходность фондов возрастает, что повышает их привлекательность среди инвесторов, придерживающихся консервативных и средневзвешенных стратегий.

Для сравнения влияния американских казначейских облигаций на REIT были использованы 2-летние и 10-летние казначейские облигации, а также самый популярный индекс REIT – NAREIT Index. Индекс NAREIT показывает высокую отрицательную корреляцию с 2-летними и 10-летними казначейскими облигациями США: с 1976 по 2016 годы корреляция составила -0,75 и -0,78, соответственно. Таким образом, при росте доходности казначейских облигаций, падает индекс NAREIT, и наоборот.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 0 )

Немного о политике и западных партнерах

- 26 декабря 2016, 14:24

- |

Один мой друг и бывший однокурсник сейчас немалый чин в МИД РФ, и я это (на условиях конфиденциальности) слышал от него еще осенью 2015. Ну, а сейчас МИД, видимо, уже наелся этого дерьма так, что решил публично озвучить, хотя и без персоналий, только намеками.

Послушайте, что говорит Захарова (с 6:10 по ~12) и что им озвучивали за закрытыми дверями. Именно вот так вот в лоб, без всяких реверансов.

( Читать дальше )

Через 3 года доллар будет стоить 71.1 руб.

- 26 декабря 2016, 13:19

- |

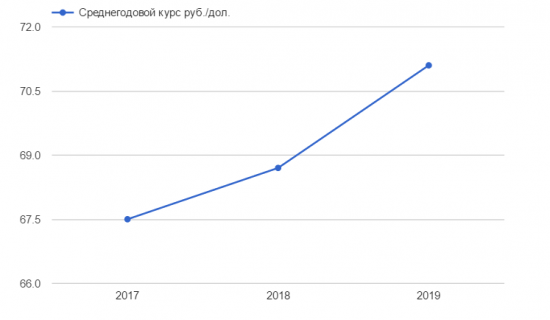

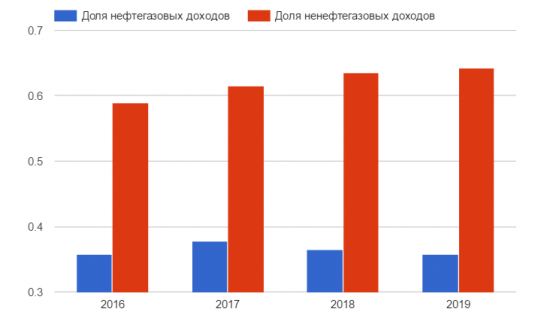

Таким образом, стабильность в нефтяных котировках не позволит нашей национальной валюте сохранить свою устойчивость. Этому не помогут и увеличивающиеся ненефтегазовые доходы, которые к 2019 г. должны достичь 64%. В то время как в 2016 г. они будут равны примерно 59%.

Основной причиной ослабления рубля послужит, скорее всего, снижающиеся резервы России. Согласно бюджету они опустятся с 6,6 трлн. рублей в ноябре 2016 г. до 2,8 трлн. рублей в 2019 г. То есть за три года произойдет обмельчание почти на 3,9 трлн. рублей.

( Читать дальше )

На сколько хватит резервов страны?

- 26 декабря 2016, 11:01

- |

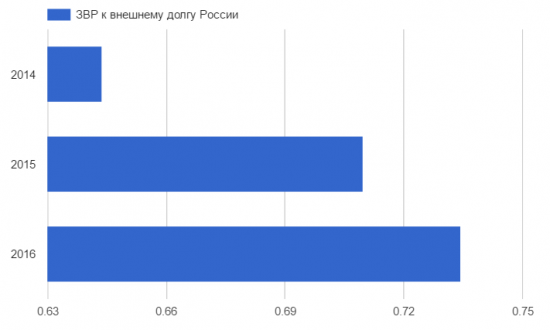

В последний месяц они немного снизились из-за спроса кредитных организаций на валюту. Центральный банк по средствам своп сделок предоставляет им долларовую ликвидность. Скорее всего, в начале следующего года, когда банки вернут регулятору деньги, золотовалютные резервы немного увеличатся.

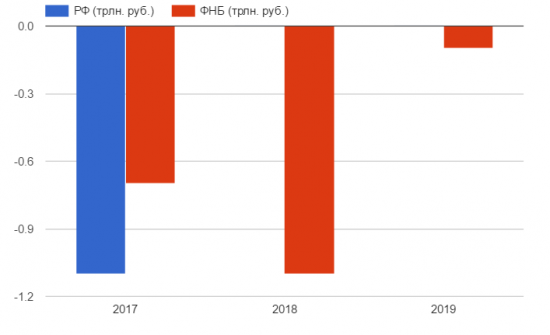

Несмотря на стабилизацию экономической ситуации в стране, резервы России продолжат свое снижение в следующем году из-за несбалансированности федерального бюджета. Согласно «Закону о федеральном бюджете на 2017» в следующем году полностью будет исчерпан Резервный фонд и частично Фонд национального благосостояния. По прогнозу в 2017 г. из ФНБ потратят 700 млрд. рублей, в 2018 — 1,1 трлн., в 2019 — 100 млрд.

( Читать дальше )

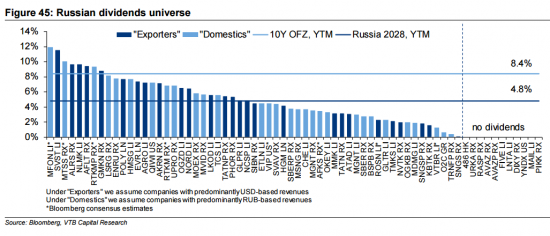

Дивидендная доходность 2017

- 23 декабря 2016, 11:38

- |

Биржа и война

- 22 декабря 2016, 10:48

- |

Сегодня Сергей Голубицкий затронет в первом приближении тему, которую давно требуется обстоятельно осветить — поведение фондового рынка в условиях чрезвычайных обстоятельств, и расскажет о самых экстремальных сюжетах, связанных с началом военных действий.

( Читать дальше )

Российские акции дешевы и недооценены, так ли это ?

- 21 декабря 2016, 21:52

- |

Это не всеобъемлющий научный труд и не аналитическая работа. Я просто проанализировал набор рабочих фишек последнего времени, которые постоянно торгую и которые составляют значительную часть индекса. И что-то дешевизны я не заметил.

Более того, долларовая цена части акций 2016, превышает цену на начало 2014 г., а цена других примерно одинакова. Ну а теперь попробуем оценить инвестиционный климат на начало 14-го и сейчас.

( Читать дальше )

Поборы брокеров

- 21 декабря 2016, 13:37

- |

В комментариях указывайте пожалуйста вашего брокера, сколько и за что берет брокер.

Спасибо! Не забываем что всех брокеров мы скинули в наш раздел рейтинг брокеров, где вы можете оставлять оценки, и отзывы.

Вы также можете добавить в свой профиль на смартлабе своего брокера.

Зайдите в свой профиль и найдете там эту опцию:

Основы инвестирования. Номинал и Чистые Активы.

- 21 декабря 2016, 11:15

- |

При формировании Уставного Капитала предприятия номинал можно записать любой ...

количество чистых активов будет неизменным, а от номинальной стоимости зависит лишь количество выпускаемых акций (частей владения предприятием)...

Если у нас УК в 1 млрд.р. соответственно при номинале в 1р. к примеру будет 1 млрд. акций, при номинале в 0,5р. будет 2 млрд. акций.

Тут мы исходим из определенной оценки Чистых Активов на 1 акцию при создании АО.

К примеру у ФСК ЕЭС номинал 0,5р.

в 2013г. ЧА были чуть ниже НОМИНАЛА, в 2015г. вышли практически на паритет… Сейчас ЧА выше чем номинал на каждую акцию… по УК получается 637 млрд.р., а ЧА на 3кв. 2016г. по балансу 695 млрд.р.

получается покупаем за 20к. примерно 55к. реальной ФСК ЕЭС + растущая прибыль и дивиденды ...

для сравнения

в МТС покупаешь 80р. стоимости ЧА за 260р.… практически все ликвидные компании торгуются с очень хорошей премией, ФСК с диким дисконтом ...

в ближайшей перспективе и ФСК будет торговаться с премией к ЧА… премию к ЧА в рынке дают за Чистую прибыль и доходность (дивиденды)… дисконт всегда получается от убытков предприятия… все взаимосвязано.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал