Избранное трейдера Classic

Анализ доходности облигаций на примере ОФЗ.

- 30 августа 2015, 12:16

- |

BY INVEST.KOBLENTS.RU · 29.08.2015

Своими словами про облигации.

В данной статье я постараюсь максимально доступным и простым языком объяснить выгоду от инвестирования в облигации и показать процесс оценки доходности облигаций на примере ОФЗ (облигации федерального займа).

Возможно активным трейдерам и инвесторам данная статья покажется не интересной, но это не так страшно, так как в первую очередь она направлена на начинающих инвесторов, которым первые шаги даются нелегко.

Итак, сначала пару самых общих слов о том, что такое облигации. Здесь наверно все и так все знают.

Облигация (бонд, bond) — долговая ценная бумага, владелец которой фактически становится кредитором участника рынка, выпустившего данную облигации. В соответствии с параметрами выпуска облигации, эмитент (заемщик) обязуется выплатить владельцам облигации всю сумму займа (номинал) в определенные сроки, а также, как правило, дополнительный процент (купон) за право владения деньгами.

( Читать дальше )

- комментировать

- ★15

- Комментарии ( 5 )

Не обижайте девочек!

- 29 августа 2015, 11:34

- |

недавно на меня накинулось куча народа, что я все не правильно делаю. Отвечу вам, кто не знает мою ситуацию. Купила я 100 контрактов si12.15 в июне по цене 57000р (на споте доллар стоил 54р). Намерена держать этот фьюч до экспирации (то есть вы должны понимать что внутри дня я не торгую). Единственная цель выхода из позиции раньше времени — это преодоление отметки 100р за доллар. Цель данной операции не заработать больше чем рынок в целом, а не потерять рублевую оборотку фирмы. Так что мерять мои успехи / неуспехи мерками не стоит. На данный момент прибыль по этим контрактам составляет миллион, и она меня устраивает. Единственное что я сделала не так: это после черного понедельника купила евро задорого. Но я их по стопу и продала. Так что я теперь ровно в том же самом положении что и неделю назад.

А что касается опционов, то я поняла что можно фьюч мой не продавать на хорошей отметке, а лучше просто купить ПУТ со страйком на пару рублей ниже спота за сущие копейки, и спать спокойно. Так я сделала. На свои 100 контактов купила ПУТЫ 63000. Так что прибыль в 6000 с контракта никуда от меня уже не денется. Учитывая вложение в si в размере 700000р. У меня уже есть гарантированная прибыль почти 90%. Этого мне вполне хватит больше не торговать в этом году. А также заплатить за второе высшее. Вот и все.

Отключаем слежку в Windows 10

- 25 августа 2015, 09:46

- |

Перед установкой

• Не используйте экспресс настройки. Используйте ручные. Уберите все стремные галочки.

• Не используйте аккаунт микрософт. Создайте локальный.

После установки

• Пуск > Параметры > Конфиденциальность, вырубить ВСЁ!

• Там же в разделе отзывов и диагностики выбрать Никогда/Базовые сведения.

• Параметры > Обновления > Дополнительные параметры > Выберите как получать обновления и уберите первый пункт

• Уничтожьте Кортану. Просто клик по значку поиска рядом с пуском и далее в настройках. Для русской версии пока неактуально.

• (Опционально) Там же можно выключить поиск по сети.

• Переименуйте ваш Пк. Поиск > Наберите «о компьютере» > Переименовать

( Читать дальше )

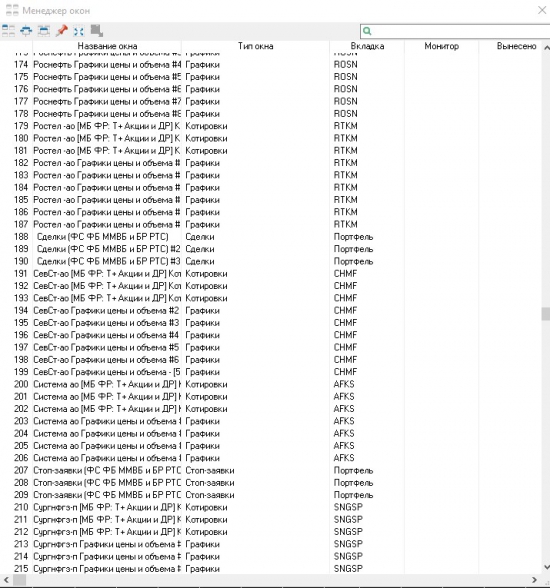

Полезная функция Quik.

- 25 августа 2015, 01:14

- |

Почему почти все теряют в трейдинге? Мой ответ. Часть 2.

- 23 августа 2015, 12:20

- |

Продолжаю...

Краткое содержание предыдущих статей.

Почему почти все теряют в трейдинге? Мой ответ.

Пришли в казино. Узнали...

В казино вероятность выигрыш/проигрыш 48.64/51.36.

Ушли из казино в кухонный форекс. Узнали...

Кухонный форекс лучше, чем казино, т.к. 48.64%<49.0%.

Большие цели лучше, малых, т.к. 49.0%<49.9%, но забыли про своп.

Большие цели хуже, малых, т.к. 48.22%<49%, своп ухудшил результат.

( Читать дальше )

Истекает срок для возврата налога за 2012 год по операциям с ценными бумагами и ФИССами

- 21 августа 2015, 09:56

- |

Сегодня я хочу рассказать о том, что через четыре месяца истекает срок предоставления декларации 3-НДФЛ за 2012 год. О чем это говорит? Если у вас в 2011 году были убытки по операциям с ценными бумагами или ФИССами, а 2012 год был прибыльный, то вы сможете вернуть свои денежные средства за 2012 год.

Напомним, что срок для возврата налога – три года. В текущем 2015 году мы можем вернуть деньги за 2012, 2013 и 2014 годы. Поэтому спешу обратить ваше внимание на возможность возврата НДФЛ.

Конечно, если вы не будете возвращать налог за 2012 год, то в случае получения прибыли в последующие годы вы сможете перенести убытки на другие периоды. Но зачем терять то, что нам дает государство?

Какие особенности существуют при сальдировании убытков?

1) Нельзя переносить на будущие годы убытки, полученные по операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, и по операциям с финансовыми инструментами срочных сделок, не обращающимися на организованном рынке.

( Читать дальше )

Черный лебедь прилетел. Рынки обвалились.

- 13 августа 2015, 13:06

- |

______________________________________________________________________

12 августа вышел сельхоз рынки сильно обвалились: кукуруза на -9.5%, пшеница — на -5.9%, соя — на -7.7% (на скрине ниже — дневка сои). Такое резкое падение в первую очередь связано с выходом с ежемесячного отчета Министерства сельского хозяйства США по спросу и предложению.

Если не особо вникать в детали, то можно сказать, что отчет WASDE вышел очень медвежий. Согласно нему, сои в США в этом году посажено хоть и больше прошлого года, но за счет более низкой урожайности общий размер урожая ожидается ниже (за счет чего рынок рос в июле). Несмотря на это, запасы прошлого года по-прежнему гигантские, так что общее предложение в 2015 году будет выше 2014 года. При этом общий спрос на сою тоже снизится, что приведет к еще большему накоплению запасов в 2015 году, до рекордного значения 470 млн. бушелей.

( Читать дальше )

Выбивание долгов или почему нельзя давать в ДУ.

- 13 августа 2015, 12:03

- |

Вообще если вы дали в ДУ то вы сразу начинаете кормить управляющего, назависимо от результата (наивный управляюший думает именно так) он уже заработал.

ДУ состоит из неск. важных частей

1. сумма, которые вы готовы подарить дать в ДУ

2. процент риска (скажем 15-20%)

3. Срок размещения.

4. Самого управляющего.

5. процент прибыли

6.вознаграждения управляющего

Как происходит класическая схема развода:

Допустим вы дали 10 млн. руб. сроком на 1 год с риском 20% и целевым профитом 50%.

Варант 1

Игра против ваших денег

Управляющий покупает(или продает, неважно) актив на 1 млн руб. и одновременно делает обратную операцию на своем счете в соотвествующих вашему риску пропорциях.

( Читать дальше )

Опционы для самых маленьких (часть пятая)

- 10 августа 2015, 22:28

- |

Здравствуй дружок. Сегодня мы поговорим об «улыбке волатильности» Помнишь подружку Веги, которая стоит в сторонке? Она может улыбаться, может ухмыляться и от этого, дружок зависит стоимость опциона. Тут нам, маленький мой, понадобится арифметика. Палочки-считалочки. А главное, надо свои мозги преключить на математический лад. Что это значит?

Однажды Кирилл Ильинский читал свою лекцию, «Мир глазами опционного трейдера: 10 примеров из жизни, разобранных по косточкам». В аудитории сидело ДВА студента. Когда Кирилл написал формулу.

ЧЕТЫРЕ студента встали и вышли из аудитории делать преобразование Фурье.

— «Так». Подумал Кирилл.

— « Если сейчас ДВА студента вернуться, то в аудитории вообще ни кого не останется»

Именно так мы и будем рассуждать, исследуя «улыбку волатильности». И если мы выгоним из аудитории Блека и Шоулза (это действительно два человека) с их греками (это еще пять человек плюс производные от человеков) то останется только Сигма. А сигма это ник Волы на СЛ. И у нас получится, что цена любого опциона и на любом страйке равна Воле. А Вола у нас измеряется в процентах. Поэтому цена опционов выражается в процентах. В процентах от чего? Для этого надо звать БШ, а они еще больше ситуацию запутают. Просто, прими как веру в Бога, цена опциона = %. И тогда все становится ясно.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал