Избранное трейдера Classic

Небольшой обзор сектора удобрений и акций Фосагро/Акрон/КуйАзот

- 13 июня 2023, 11:56

- |

Коротко по сектору удобрений:

При ценах на газ > $700 производство азотных нерентабельно (Argus) из-за чего в Европе останавливались до 70% мощностей в 2022 году.

📉Средние цены 2023 ~30% ниже 2022 года, идет восстановление производства, должны восстановиться объемы.

📉Условия для дальнейшего снижения цен сохраняются.

Расширение азотных мощностей под вопросом, т.к. есть зависимость от зарубежных технологий =>вероятно снижение CAPEX и заморозка проектов.

Фосагро например уже приостановило ввод проекта комплекса на 1 млн т в год

Куаз отказался от нового завода в Курске за 75 млрд руб.

Все производители удобрений (PHOR, AKRN, KAZT) = большие экспортеры, экспорт был >50%.Сейчас есть трудности с логистикой, т.к. крупнейшие западные перевозчики отказываются работать с российским грузом.

C 1/01/23 экспортная пошлина 23,5% на цены свыше $450/т

Не забываем также про Windfall Tax, который должен отнять, например у Фосагро из копилки 23 года около 11,5 млрд руб (6% сверхприбыли 2022 года)

📉Фосагро, политика = >75% от FCF, див может быть 600-800, ДД<=10%

📉Акрон выглядит переоцененным, дивиденд 2023 может составить не более 1000 руб на акцию (ДД<=5%), политика = >30% прибыли МСФО

📉КуйАзот, политика = >30% прибыли РСБУ, див 2024 = 30-60, ДД=4,5-9%

- комментировать

- ★4

- Комментарии ( 10 )

Как правильно и быстро составить портфель облигаций. Часть 1.

- 07 июня 2023, 15:53

- |

smart-lab.ru/blog/897677.php (Что означает доходность на Московской бирже)

smart-lab.ru/blog/898022.php (Налогообложение облигаций для физических лиц)

smart-lab.ru/blog/898377.php (Сравнение облигации с рисками VS депозит)

smart-lab.ru/blog/898272.php (Кредитные риски облигаций)

smart-lab.ru/blog/898732.php (Риск процентных ставок)

smart-lab.ru/blog/907724.php (Кривая доходности, о чем она нам говорит)

Сегодня начнем применять теоретические знания на практике. Составим портфель облигаций на сумму 400 000 рублей для ИИС тип А и конечно же сравним доходность с депозитом.

Вводные данные:

Дата открытия ИИС: 10.06.2023;

Дата закрытия ИИС: 10.06.2026;

Сумма: 400 000 рублей.

Мы будем составлять 3 типа портфеля:

1. Депозит без всяких там бирж;

2. ИИС тип А — хочу стабильности;

3. ИИС тип А — рисковый парень;

Итак поехали.

Начнем с конца. «ИИС тип А — рисковый парень».

Какой рисковый парень обойдется без портфеля из +100500 бумаг? Владеть 1-2 бумагами не модно, нужно побольше. Что кстати в случае с ВДО, о которых речь пойдет ниже, вполне себе оправданное решение. Ну сколько не жалко потерять с одной бумаги? Возьмем цифру в 40 000 рублей. При размере портфеля в 400 000 рублей нужно найти 10 бумаг для покупки.

( Читать дальше )

Татнефть хорошая дивдоходность, есть куда расти

- 07 июня 2023, 15:24

- |

в конце июня будет отсечка на дивиденды, текущая дивдоходность

только за 4 кв. 2022г. = 6% (годовая за 2022г получается 14%)

Если посмотреть исторически, то акции уходят на отсечку за 4 кв. обычно с доходностью не выше 4,2% ...

Соответственно сопоставляя цену и доходность в 4,2% — получаем достаточно интересную целевую стоимость… :) в 659р..

Текущая цена составляет всего 470р., разница очень существенная.

дивиденды еще в цене 27,71р. за 4 кв. 2022г. и они существенно выше чем у Роснефти и Башнефти.

и периодичность выплат чаще… :)

И что еще не маловажно, следом за дивидендами 4кв. 2022г., через 3 месяца идет выплата за 1 полугодие 2023г. !

а она всегда выше доходности за 4 кв.!… :)

Выплаты происходят 3 раза в год, в отличии от конкурентов. и они стабильны.

фундаментально сама акция сильно отстала в росте от «коллег по цеху»...

( Читать дальше )

Чем интересна Татнефть?

- 07 июня 2023, 13:16

- |

Коллеги, добрый день!👨💻

❗️Сегодня разберем основные тезисы по компании Татнефть:

✔️Компания владеет одним из самых инновационных проектов — это нефтеперерабатывающий комплекс «ТАНЕКО». В 2022 году производство нефтепродуктов составило 16.2 млн тонн!

Мы ожидаем дальнейший рост переработки на предприятии, что приведет к росту выручки Татнефти!

✔️Стратегия развития компании Татнефть предполагает рост объемов добычи с 29.1 млн до 40.5 млн барр./сут. к 2030 году (CAGR

4.2%), а также дальнейшее развитие переработки.

✔️Татнефть диверсифицирует ассортимент продукции и снижает логистические риски, приобретая активы, в частности, шинный завод Nokian Tyres в России и сеть А3С Aytemiz Akaryakit в Турции.

✔️Рынок нефти в 2024 году будет сбалансированным, ОПЕК+ подтвердил готовность поддерживать цены на нефть, заявив

о снижении квот по добыче на 2024 год еще на 1.4 млн барр./сут. — до 40.5 млн барр./сут.

✔️Дивиденд за 2023 год может составить 56.1 рубля на акцию с доходностью около 12%. Чистая денежная позиция на балансе компании на конец 2022 года составила 153 млрд руб.

( Читать дальше )

Как использовать банки по максимуму. Бесплатное такси, обеды в ресторанах и другое за счет банка.

- 04 июня 2023, 10:35

- |

Раннее утро. Заказал такси в Шереметьево по тарифу Business и с ветерком доехал на E-classe AMG. В аэропорту позавтракал большим сочным бургером и выпил лавандовый раф. В бизнес-зал не пошел, хотя мог бы. Все это было для меня бесплатно. Как и почему? Сейчас расскажу.

В визуальном виде на 30 секунд:

youtube.com/shorts/Lx_-WYk9zag?feature=share

У многих банков действуют специальные программы для клиентов, которые много тратят по карте либо хранят в активах от 2 млн руб (брокерский счет тоже учитывается). Или комбинация — хранить сумму поменьше, но тратить некий минимум по карте.

Расскажу про два банка, премиум тарифами которых пользуюсь сам.

Альфа-банк.

“Альфа Премиум” — бесплатное использование (без дополнительных трат по картам) начинается от 3млн рублей — на счетах в банке и у брокера.

- Бесплатные рестораны и кафе в аэропорте (12 до 24 в год), не дороже 2500 руб за каждый.

- Бесплатные бизнес-залы (от 12 до 24 в год), в том числе не в РФ.

- Бесплатные поездки на такси (от 2 до 15 в год, не дороже 2500 руб за каждую).

( Читать дальше )

Тайны убытка Мечела

- 02 июня 2023, 14:26

- |

Заметил некоторые переживания вроде «Ого, убыток — пересматриваем наши прогнозы».

Аж 33 млн рублей.

О котором было известно уже несколько месяцев как. Напоминаю, что это РСБУ, а не МСФО. Можно легким движением руки списать какие-то активы и получить убыток.

Мечел не очень любит публиковать отчеты последнее время, показываю, где смотреть (вдруг кто-то не знал).

Заходим на сайт Федресурса и находим там в поиске Мечел

Видим статьи, которые называются стоимость чистых активов. Уже есть и на 31 марта 2023 года. Нас интересует та, что на 20 марта

( Читать дальше )

Рейтинг доходности НПФ 2023. Десятилетие разочарований

- 02 июня 2023, 09:06

- |

На сайте Центрального банка появилась статистика результатов негосударственных пенсионных фондов (НПФ) за 2022 год. Можно сравнивать результаты работы НПФ между собой и подводить итоги.

Вся статистика и разбор результатов ниже относятся исключительно к обязательному пенсионному страхованию (ОПС).

Статистика ЦБ. Перерыв в рейтингах в 2021Первый рейтинг НПФ вышел на нашем сайте в 2013 году. Прошло 10 лет! С тех пор много что изменилось: регулирование НПФ, множественные слияния и поглощения. Изменилась и наша методика сравнения.

К сожалению, в 2021 году выпустить рейтинг не получилось, так как по непонятным причинам ЦБ решил задержать публикацию статистики за этот год. В результате статистика за 2021 год была опубликована только в середине 2023 года. Довольно странное решение… Да, результаты управления большинства фондов были провальные. Но значит ли это, что не надо публиковать результаты?

НПФ по количеству застрахованныхЗа 2 года в таблице фондов по количеству застрахованных мало что изменилось. Раздел рынка накопительного страхования состоялся в предыдущие годы. Основные слияния и поглощения уже прошли. НПФ прекратили активную работу по привлечению новых клиентов.

( Читать дальше )

Цены физического золота в Москве

- 22 мая 2023, 21:48

- |

Сегодня понадобилось поаналить цены покупки-продажи физического золота более-менее приличными конторами. Взял Гознак, Сбербанк и РСХБ. Собрал цифры в таблицу и добавил безналичное золото, торгуемое на Мосбирже. Делюсь результатом:

Цена унции сегодня $1975. В рублях это примерно 5090 руб. за грамм.

Вывод:

По металлу рулит Гознак — и по спредам и по ценам.

По безналу рулит MOEX. Безальтернативно.

----------------------

Ссылки по теме:

Гознак — монета: покупка+продажа.

Гознак — слиток: монета+продажа.

Сбер — монета: покупка / продажа.

Сбер — слиток: покупка+продажа.

РСХБ — монета: покупка+продажа.

РСХБ — слиток: покупка+продажа.

GLDRUB_TOM - описание (оборот ~500 млн.руб./день)

-----------------------

Надеюсь, принес пользу))

--------------------

Оригинал поста — в дзене с зеркалом в телеге

💡Удобрения. Дивиденды Фосагро, Акрон, КуйбышевАзот за 2023 год.

- 17 мая 2023, 12:31

- |

— Азот. Способствует росту листвы. Сырье – аммиак, который получают из природного газа. Примеры удобрений: карбамид, сульфат аммония, селитра. 56 процентов мирового спроса.

— Фосфор – ускоряет обменные процессы. Удобрения производят из фосфата кальция, входит в состав апатитов и фосфоритов. Примеры: суперфосфат, офтофосфат. 24 процента мирового спроса.

— Калий – водный баланс растений. Сырье – калийный соли. Примеры: сульфат калия, калийная соль. 20 процента мирового спроса.

Крупнейшие производители удобрений в мире: Китай (доля около 30%), США (13%), Россия (12%), Индия (10%) и Канада (9%). Крупнейшие производители, за исключением России, ориентированы на внутренний рынок, поэтому крупнейшим в мире экспортером является Россия. Учитывая характер сырья, мировыми лидерами в области производства удобрений являются страны, богатые полезными ископаемыми, и в частности, природным газом: Россия, страны ближнего Востока, Китай.

( Читать дальше )

Фосагро, Акрон или КуйбышевАзот - информация к размышлению.

- 15 мая 2023, 15:16

- |

Так как российский рынок акций — дивидендный, будущие цены на акции надо прогнозировать, в первую очередь, в зависимости от будущей дивидендной доходности.

На дивидендную доходность влияет: цена на удобрения, себестоимость производства, логистика и налоги.

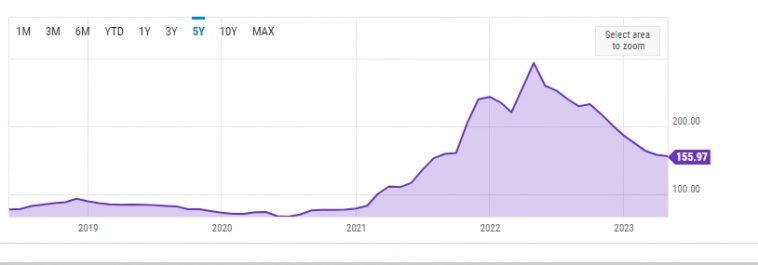

На нижеприведенном графике видно, что стоимость удобрений падает. Если средняя стоимость за 2022 год была 300$*68 RUB(Среднегодовой курс доллара в 2022), то в 2023 году средняя стоимость пока приблизительно 170*75 RUB, то есть на %30-40 ниже 2022 года и немного выше, чем в 2021 году = приблизительно 150*74.

Fertilizers Price Index (I:FPINH3XX)

По налогам произошли следующие ухудшения:

С 1 января 2023 году Россия введёт экспортные пошлины на минеральные удобрения: ставка 23,5% будет взиматься от цены свыше 450 долл. за тонну. При стоимости удобрений в пределах 450 долл. за тонну ставка останется нулевой.

Фосагро

Около 70% продаж уходит на экспорт

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал