Избранное трейдера Reggy

Отпуск - читаешь другие книги, но видишь то, к чему привык

- 11 июля 2017, 14:18

- |

«Мы видим жизни постепенный ход,

И это сходство будущего с прошлым

С успехом позволяет говорить

О вероятье будущих событий.

Их и в помине нет еще пока,

Но семена и корни их в наличье».

Генрих IV

- комментировать

- ★1

- Комментарии ( 2 )

Индикаторы SWT-метода. Как установить и как пользоваться

- 05 июля 2017, 20:05

- |

Индикаторы SWT-метода для своих клиентов приобрела компания OPENFX — дилер белорусской юрисдикции, дающий доступ на форекс с безупречным юридическим оформлением и юридической защищенностью прав клиентов. Клиенты компании на счетах компании могут пользоваться индикаторами бесплатно, с использованием консультационной поддержки персоналом компании.

1. Торговая платформа.

Индикаторы предназначены для использования на торговой платформе Метатрейдер 4 (МТ4).

Требуемая глубина корректных исторических данных для правильной работы индикаторов не менее 1024 отсчетов. Больше можно. Стандартная торговая сессия — 5 дней в неделю — 120 часов. При меньшей глубине истории, наличии перерывов внутри торговой сессии может быть нарушено соответствие между трендами одного типа на графиках разного временного масштаба, тем больше, чем больше разрывы или иные несоответствия между требованиями и реальностью.

Рабочие тайм-фреймы — М1, М5, М15, Н1, Н4, D1, W1. Параметры индикаторов автоматически настраиваются на каждый рабочий тайм-фрейм. На графике М30 индикаторы не отображаются. Слишком малы отличия от Н1 и М15 и информация этого графика в рамках используемого метода анализа не является необходимой.

( Читать дальше )

А бывают ДУшники, кто делит с инвестором риски?

- 01 июля 2017, 13:32

- |

Какую визу Шенгена лучше всего получать?

- 24 июня 2017, 11:36

- |

Соответственно вопрос — визу какой европейской страны лучше всего получать, чтобы был долгосрочный Шенген? И чтобы не было геморных обязательств вроде купленный авиабилет, забронированная гостница и прочее.

Задача: чтобы соотношение ($цена визы)/(срок действия визы) было минимальным.

p.s. когда делал визу в Данию, дали ее только на 3 дня, черти.

год назад делал визу в Эстонию, так с меня даже авиабилеты попросили предоставить. Нафиг они нужны не понимаю))

Деньги из розетки: Как зарабатывают на биткоинах и эфире.

- 23 июня 2017, 22:08

- |

РЕПОСТ

Промышленный майнер анонимно рассказал о том, как превращать электричество в деньги, о фермах на балконе и конфликте с законом

Курсы криптовалют ставят новые рекорды прямо сейчас. Биткоин, который стоил в январе 900 долларов, уже преодолел историческую планку в 2 860. Ближайший конкурент, Ethereum (эфир), продается сегодня по цене в 250 долларов за монету — это на 3 000 % дороже, чем в начале года. Помимо торговли, заработать можно и на вознаграждении, которое система дарит человеку за обработку его компьютером случайных платежей в криптовалюте. Этот способ называется «майнинг». Чем мощнее специальный компьютер — майнинг-ферма, — тем чаще майнер получает награду. Чтобы собрать маленькую ферму в домашних условиях, не нужно обладать никакими знаниями — достаточно посмотреть ролики на ютубе и купить нужную электронику в компьютерном магазине. Вложения в нее окупятся за четыре месяца.

Один из крупнейших русских промышленных майнеров анонимно рассказал о дефиците видеокарт в России, балконах, забитых фермами, и о том, почему для новичков поезд с эфиром уже ушел.

( Читать дальше )

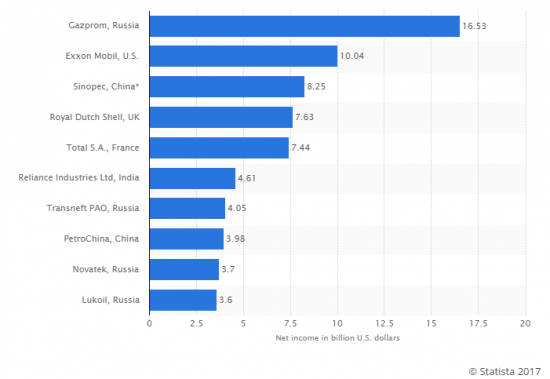

Газпром - самая прибыльная компания в своем секторе в мире

- 19 июня 2017, 19:06

- |

В целом, в топ-10 данного рейтинга входят еще наши три компании: Лукойл, Новатэк, Транснефть.

P.S. Див. доходность Exxon меньше 1%.

Источник: Statista

Топ 3 успешных IPO в России

- 19 июня 2017, 06:59

- |

Для опытных трейдеров не секрет, что большое количество IPO в России складывается неудачно для инвесторов, участвующих в размещении. Зачастую цена предложения завышенная, а прогнозы компаний слишком оптимистичны и выполняются с трудом. Например, «народное» IPO ВТБ, которое стало, пожалуй, одним из самых сильных разочарований для розничных инвесторов. Однако на российском рынке все же есть несколько удачных примеров, хотя их и немного. По нашему мнению, в тройке лучших IPO за последнее десятилетие среди крупнейших компаний – МосБиржа, Алроса и М.Видео.

МосБиржа

Группа «Московская Биржа» управляет единственной в России многофункциональной биржевой площадкой по торговле акциями, облигациями, производными инструментами, валютой, инструментами денежного рынка и товарами.

МосБиржа, таймфрейм 1 неделя

( Читать дальше )

Серьёзный пост: А как тренируетесь трейдингу вы?

- 11 июня 2017, 19:47

- |

Каждый, у кого стаж более года, торгует как правило как Моцарт писал музыку – начисто, без черновиков, что самонадеянно. То есть использует определенные приемы, смотрит результат в реале. Делает выводы, корректирует стратегию, идет дальше.

Пока не поймают в большой убыток.

Потом сидит, долго выходит из него, вынужденно ничего не делая. Может, берет паузу в торговле. Потом читает книжки, что-то опять пробует и все по новой.

Кто-то повъедливей и менее смышленый прогоняет найденные или придуманные паттерны и закономерности на истории, наивно полагая, что они работать и дальше в будущем будут также, как на истории, и не понимая откуда эти паттерны берутся вообще. Точнее он думает, что понимает.

Однако почти никто внятно не осознает свои сильные и слабые стороны трейдера, потому что не тренируется, выполняя конкретные рыночные задачи, как это делают все вокруг в реальной жизни. Мерилом выступает заработок. Мол, если я заработал на тренде, значит я гуру рынка, и на форуме я пишу что успешный трендовик, пирамидюсь, нет усреднениям, все, кто играет по другому — лохи. А в следующий раз вдруг ловит минус тренд.

( Читать дальше )

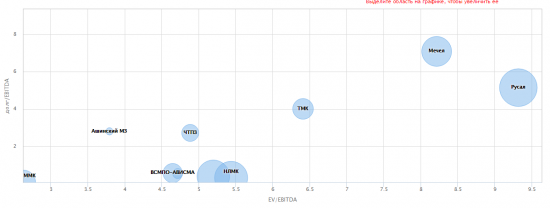

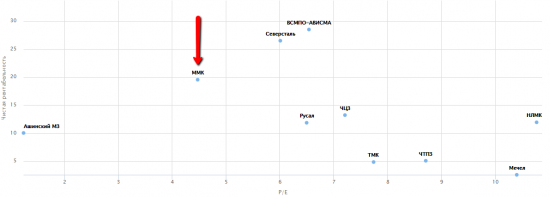

Фундаментальный анализ российских металлургических компаний

- 11 июня 2017, 18:28

- |

Вот что у нас получается:

Как мы видим, у нас из классических металлургов самая дорогая компания — это НЛМК.

Долговая нагрузка у всех чернометаллургов нормальная, кроме Мечела.

Больше всех прибыли зарабатывает Северсталь: 102 млрд (2016), далее ММК 73 млрд.

Самая большая дивдоходность у ВСМПО Ависма (14,6%), далее Северсталь (11,2%)

ВСМПО и НЛМК больше всех пустили прибыли на дивиденды (96% и 91%).

у ВСМПО самая большая рентабельность EBITDA = 46%

У ММК и Северстали 2 и 3 место: 34 и 33%

у ММК — самый маленький долг — EV/EBITDA=0,1

Никогда не понимал, почему ММК так дешев по отношению ко всем металлургам, хотя по прибыльности не уступает...

Видимо, дело в дивдоходности, которая ниже чем у остальных.

А так конечно, надо понимать, что эти цифры = это повод посмотреть внимательнее на ту или иную компанию, чтобы изучить ее более досконально.

Предыдущие посты по теме:

Фундаментальный анализ акций на смартлабе: нефтегазовая отрасль (01.05.17)

Онлайн рейтинг самых дорогих генерирующих компаний России на смартлабе! (18.05.17)

Фундаментальный анализ банков (29.05.17).

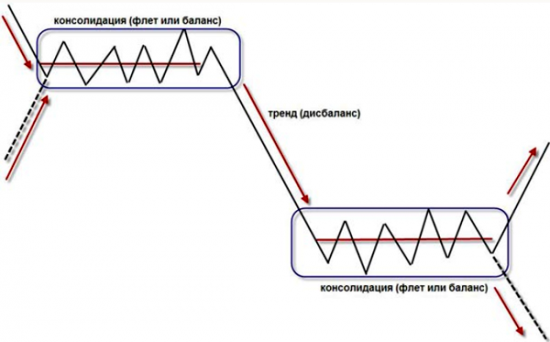

Фазы тренда | QUIK | Индикатор

- 02 июня 2017, 14:16

- |

Фазы рынка/тренда. Метод Вайкоффа.

Суть метода Вайкоффа состоит в том, что крупный игрок не может просто купить или продать по рынку столько актива, сколько ему нужно, поэтому он использует для набора позиций узкие зоны консолидации, а потом начинает толкать рынок в нужную ему сторону, где он скинет набранный объем.

В момент, когда крупный игрок набирает позицию, на рынке наблюдается фаза баланса.

Ну а тренд – это дисбаланс.

Соответственно, если понять и принять такую структуру рынка, то несложно определить – цена всегда ходит в широком боковике, двигаясь от баланса к балансу.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал