SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Anton

Об оценке будущей волатильности

- 24 января 2014, 02:32

- |

В статье сравниваются различные методы предсказания будущей волатильности, приводится сравнительная табличка ошибки каждого метода, и делаются выводы о наиболее эффективных способах прогноза.

Считается, что прибыль опционной позиции зависит от будущей реализованной волатильности (RV). При этом реализованную волатильность каждый понимает по своему. В частности, иногда подразумевают волатильность, относящуюся к сделкам конкретного лица. Думаю, что это вещь не представляющая широкого общественного интереса. Интерес участников рынка фокусируется на стандартных показателях будущей волатильности.

Иногда под RV имеют в виду HV, которая будет реализована в будущем со сделками в конце дня по ценам закрытия. Данный подход понятен и формализуем. Действительно, часто трейдеры хеджируют позицию один раз в день. Однако и такой подход, на мой взгляд, не лишен недостатков. Например, если рынок каждый день будет расти ровно на 2%, то HV окажется равной нулю. Но фактически мы будем неплохо зарабатывать на гамме при купленной волатильности. Ведь дельта для нейтрализации позиции будет рассчитана в будущем из расчета, что тренд равен нулю или небольшой безрисковой ставке.

( Читать дальше )

Считается, что прибыль опционной позиции зависит от будущей реализованной волатильности (RV). При этом реализованную волатильность каждый понимает по своему. В частности, иногда подразумевают волатильность, относящуюся к сделкам конкретного лица. Думаю, что это вещь не представляющая широкого общественного интереса. Интерес участников рынка фокусируется на стандартных показателях будущей волатильности.

Иногда под RV имеют в виду HV, которая будет реализована в будущем со сделками в конце дня по ценам закрытия. Данный подход понятен и формализуем. Действительно, часто трейдеры хеджируют позицию один раз в день. Однако и такой подход, на мой взгляд, не лишен недостатков. Например, если рынок каждый день будет расти ровно на 2%, то HV окажется равной нулю. Но фактически мы будем неплохо зарабатывать на гамме при купленной волатильности. Ведь дельта для нейтрализации позиции будет рассчитана в будущем из расчета, что тренд равен нулю или небольшой безрисковой ставке.

( Читать дальше )

- комментировать

- ★51

- Комментарии ( 49 )

Государственный пенсионный фонд Норвегии - в России?

- 23 января 2014, 12:13

- |

Недавно прошла информация от Сбербанк CIB о том, какую долю во фри-флоуте имеют иностранные деньги, и одним из крупных инвесторов был указан — Государственный пенсионный фонд Норвегии. Мне стало интересно во что вложился данный фонд?

Удалось только найти информацию о инвестиции в акции Мегафона в размере 60 млн. долл. И то насколько это точная информация я не могу знать.

В годовом отчете удалось найти общие лимиты на ту или иную страну по акциям и облигациям, что хорошо — Россия есть отдельной строкой, а не в разделе Прочее))

( Читать дальше )

Euroclear Bank и НРД запускают трансграничные расчеты по российским корпоративным и муниципальным облигациям

- 22 января 2014, 13:48

- |

Euroclear Bank с 30 января 2014 года начнет оказывать посттрейдинговые услуги по сделкам с российскими корпоративными и муниципальными облигациями. Теперь все клиенты Euroclear Bank, торгующие корпоративными и муниципальными облигациями, смогут проводить расчеты и хранить свои позиции, используя счет Euroclear Bank, открытый в Национальном расчетном депозитарии (НРД), российском центральном депозитарии, говорится в совместном пресс-релизе организаций.

Новый сервис дополняет услугу по российским облигациям федерального займа (ОФЗ), запущенную Euroclear Bank и НРД в феврале 2013 года. Услуга по трансграничным расчетам распространяется на муниципальные и корпоративные облигации, выпущенные в 2012 году и позже.

Комментируя это важное для российского финансового рынка событие, Министр финансов РФ Антон Силуанов сказал: «При подготовке запуска посттрейдинговых услуг по сделкам с российскими корпоративными и муниципальными облигациями мы активно работали совместно с НРД и Euroclear. Мы заинтересованы в том, чтобы приходили инвесторы, чтобы наш рынок был более открытым и рос интерес к российским бумагам. Проделана большая работа, внесены важные изменения в российское законодательство, в частности, в Налоговый кодекс, в закон „О рынке ценных бумаг“ и закон „Об акционерных обществах“. Уверен, это важный шаг на пути формирования в Москве Международного финансового центра, направленный на повышение доступности и снижение стоимости долгосрочного финансирования для российских компаний».

( Читать дальше )

Новый сервис дополняет услугу по российским облигациям федерального займа (ОФЗ), запущенную Euroclear Bank и НРД в феврале 2013 года. Услуга по трансграничным расчетам распространяется на муниципальные и корпоративные облигации, выпущенные в 2012 году и позже.

Комментируя это важное для российского финансового рынка событие, Министр финансов РФ Антон Силуанов сказал: «При подготовке запуска посттрейдинговых услуг по сделкам с российскими корпоративными и муниципальными облигациями мы активно работали совместно с НРД и Euroclear. Мы заинтересованы в том, чтобы приходили инвесторы, чтобы наш рынок был более открытым и рос интерес к российским бумагам. Проделана большая работа, внесены важные изменения в российское законодательство, в частности, в Налоговый кодекс, в закон „О рынке ценных бумаг“ и закон „Об акционерных обществах“. Уверен, это важный шаг на пути формирования в Москве Международного финансового центра, направленный на повышение доступности и снижение стоимости долгосрочного финансирования для российских компаний».

( Читать дальше )

Еще немного о волатильности на нашем рынке

- 21 января 2014, 13:17

- |

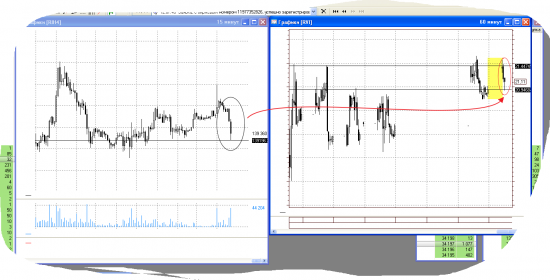

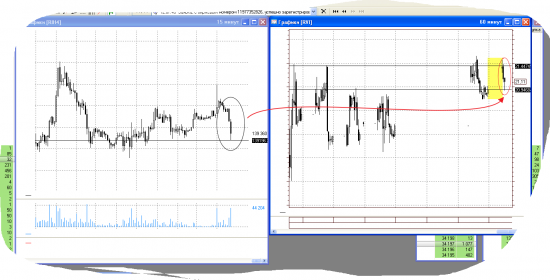

Вот еще один пример любопытной динамики волатильности на нашем рынке, при переходе через ночь с понедельника на вторник и последующих торгах. Мало того, что вола гепнула на открытии (т.е. ДО выноса РИ вверх), так еще и наблюдали ее снижение на последующем падении фьюча. Вот такая вот загадочная внутренняя жизнь у нашей рыночной волатильности… )

Как считать время до экспирации?

- 20 января 2014, 21:24

- |

Какие дни использовать в расчетах — календарные или рабочие? В пользу первого метода говорит тот факт, что биржа считает время как точное время до экспирации. Этот метод прост и понятен. В пользу второго метода свидетельствуют провалы волатильности перед выходными и праздниками.

Иногда используется третий метод – учет выходных и праздничных дней с некоторым весом (периодом времени). Возможно, этот способ наиболее правильный, ведь на выходных в мире часто происходят события, влияющие на рынок. Но возникает вопрос: как вычислить вес нерабочих дней? Если в данные выходные ожидается конкретное событие, оценить его можно по влиянию на рынок во время аналогичных событий в прошлом. Такой подход требует внимательного исследования влияния конкретных событий, и дальше его рассматривать не будем. Далее будем искать вес «средних» выходных без учета событий в эти дни.

Чтобы найти вес периода времени, можно сравнить волатильность базового актива в этот периода с волатильностью этого актива в стандартный период времени. Волатильность измерим через HV: стандартное отклонение (выборочное СКО) логарифмов отношений цены актива.

( Читать дальше )

Иногда используется третий метод – учет выходных и праздничных дней с некоторым весом (периодом времени). Возможно, этот способ наиболее правильный, ведь на выходных в мире часто происходят события, влияющие на рынок. Но возникает вопрос: как вычислить вес нерабочих дней? Если в данные выходные ожидается конкретное событие, оценить его можно по влиянию на рынок во время аналогичных событий в прошлом. Такой подход требует внимательного исследования влияния конкретных событий, и дальше его рассматривать не будем. Далее будем искать вес «средних» выходных без учета событий в эти дни.

Чтобы найти вес периода времени, можно сравнить волатильность базового актива в этот периода с волатильностью этого актива в стандартный период времени. Волатильность измерим через HV: стандартное отклонение (выборочное СКО) логарифмов отношений цены актива.

( Читать дальше )

Индекс волатильности RVI, выходные и кукл. Паттерн детектед.

- 20 января 2014, 14:48

- |

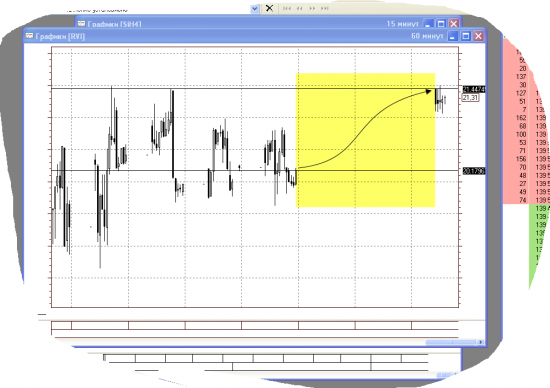

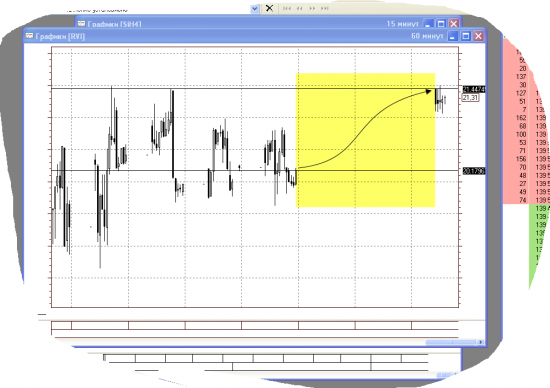

Помнится Гном писал в одной из своих публикаций, что участники рынка несколько переоценивают скорость временного распада в неторговые часы и рыночное «время» в этот временной период течет медленнее. Однако, насколько верно мы оцениваем изменение волатильности в эти часы затишья? Анализ RVI (будем смотреть его, ибо он не является «вещью в себе») демонстрирует нам с завидной регулярностью повторяющийся паттерн гепа волатильности между концом текущей торговой недели (вечер пятницы) и началом следующей (утро понедельника)

По видимому он имеет достаточно простое объяснение. Измученные от нехватки торговой активности, «изголодавшиеся» за выходные трейдеры, буквально набрасываются на любимый торговый инструмент, разрывая его на части своими заявками и подбрасывая волатильность на новые высоты. Можно конечно сказать «кукл детектед», но ведь кукла же не существает, правда?! ;)) "-Правда, правда, давай уже выкладывай поскорей свои денюшки сюда".

По видимому он имеет достаточно простое объяснение. Измученные от нехватки торговой активности, «изголодавшиеся» за выходные трейдеры, буквально набрасываются на любимый торговый инструмент, разрывая его на части своими заявками и подбрасывая волатильность на новые высоты. Можно конечно сказать «кукл детектед», но ведь кукла же не существает, правда?! ;)) "-Правда, правда, давай уже выкладывай поскорей свои денюшки сюда".

( Читать дальше )

По видимому он имеет достаточно простое объяснение. Измученные от нехватки торговой активности, «изголодавшиеся» за выходные трейдеры, буквально набрасываются на любимый торговый инструмент, разрывая его на части своими заявками и подбрасывая волатильность на новые высоты. Можно конечно сказать «кукл детектед», но ведь кукла же не существает, правда?! ;)) "-Правда, правда, давай уже выкладывай поскорей свои денюшки сюда".

По видимому он имеет достаточно простое объяснение. Измученные от нехватки торговой активности, «изголодавшиеся» за выходные трейдеры, буквально набрасываются на любимый торговый инструмент, разрывая его на части своими заявками и подбрасывая волатильность на новые высоты. Можно конечно сказать «кукл детектед», но ведь кукла же не существает, правда?! ;)) "-Правда, правда, давай уже выкладывай поскорей свои денюшки сюда".( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал