Избранное трейдера Александр Громов

Обзор доходностей облигационного рынка России

- 30 января 2019, 16:14

- |

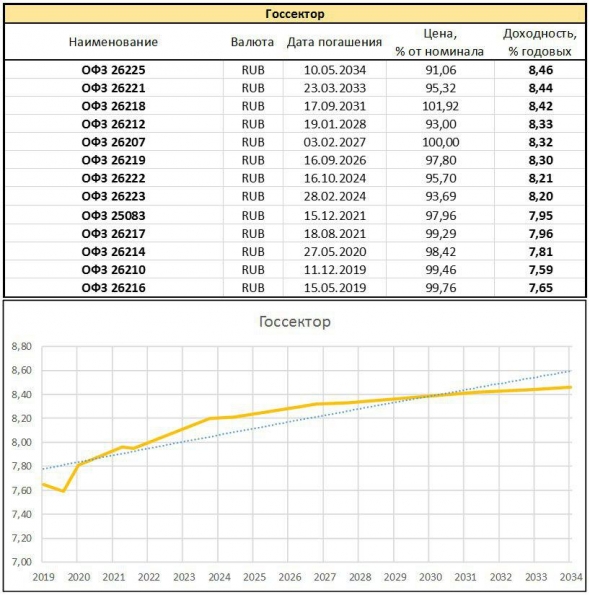

Кривая срок/доходность близка к идеалу или идеальна. За последнюю неделю сами доходности выросли на 0,1%, не более чем обычные колебания. В остальном, по справедливости: бумаги с короткими сроками торгуются ниже ключевой ставки (она 7,75%), с длинными – выше. Через месяц-два, возможно, появится спекулятивная идея в покупке длинного конца, например, ОФЗ 26225, но, очень надеюсь, покупать его можно будет на процент-два дешевле сегодняшней, стремительно росшей последний месяц цены. А сама спекуляция будет интересна под потенциальное снижение ключевой ставки. Ставка высокая, и несмотря на внешние угрозы, требует пересмотра.

( Читать дальше )

- комментировать

- ★79

- Комментарии ( 17 )

Биржевые манипуляции. Техника работы крупных игроков.

- 27 января 2019, 14:45

- |

Целью крупного биржевого спекулянта является получение прибыли на разнице в цене. Для этого «умным деньгам» необходимо постоянно раскачивать цены на рынке, пользуясь различными методами ценовых манипуляций. При манипулировании рынками крупные биржевые игроки используют разнообразные технологии, в которых учитывается всё, от технических и финансовых возможностей игроков до психологии человека.

«Классика» манипуляций

Не секрет, что манипулировать рынками можно распуская слухи о каких-нибудь событиях, существенно влияющих на состояние той или иной компании. Такие манипуляции случаются довольно часто, они являются прямым нарушением законов практически всех развитых стран и подлежат расследованию с целью найти источник таких слухов.

Высказывания различных аналитиков, тоже можно считать влиянием на рынок с целью манипулирования им, но аналитика трудно уличить в злом умысле, поскольку он всегда может привести разные доводы в пользу своего мнения. Аналитик как человек, имеет право на ошибку и вполне может не принять в расчёт тот или иной фактор, влияющий на опубликованные им выводы. То есть высказывания аналитиков за манипулирование рынком обычно не считается.

Технические манипуляции

( Читать дальше )

Книга, которая научит торговать грамотно

- 23 января 2019, 18:59

- |

Книга “Биржевые маги” является первой книгой в серии “Маги рынка”. Всего в этой серии 5 книг:

- Биржевые маги (1989 год)

- Новые маги рынка (1991 год)

- Маги фондового рынка (2001 год)

- Волшебники рынка хедж-фонда (2012 год)

- Маленькая книга волшебников рынка (2014 год)

Как часто бывает, первая книга серии оказалась, на мой взгляд, самой удачной и интересной. Мне повезло, что именно эта книга была одной из первых, которую я прочитал о рынке. Именно благодаря ней, я понял, что лучшие акции остаются лучшими, а аутсайдеры так и остаются аутсайдерами.

Книга “Биржевые маги” представляет из себя набор интервью с выдающими трейдерами. Автор задает им простые вопросы, примерно такие же, какие могли бы задать и мы с вами, и получает ответы, которые для читателя представляют большой интерес.

Трейдерам, у которых берет интервью Джек Швагер, не нужно ничего никому доказывать. Эти люди заработали многомиллионные состояния торговлей на рынке. Поэтому советы, которые они дают, могут очень пригодиться начинающим и не только начинающим трейдерам.

( Читать дальше )

Список полезных сайтов для инвестора и аналитика

- 22 января 2019, 10:00

- |

http://www.rusbonds.ru/ — удобный поиск облигаций

( Читать дальше )

Стратегии 2019: Россия и глобальные рынки

- 18 января 2019, 08:05

- |

Всем привет!

В продолжении доброй традиции делюсь с вами подборкой инвестиционных стратегий на 2019 год от российских и западных инвестдомов. Ниже список загруженных стратегий. Список будет пополняться и если у вас есть, чем поделиться, то присылайте мне.

https://yadi.sk/d/ghX9vCf_Q0jdgw

Российский рынок:

АТОН (русский)

Доходъ (русский)

Открытие Брокер (русский)

ITI Capital (русский)

Sberbank CIB (английский)

Глобальные рынки:

UBS (русский)

Credit Suisse (английский)

Goldman Sachs (английский)

BlackRock (английский)

Vanguard (английский)

StateStreet (английский)

Oppenheimer (английский)

Эти и другие полезные материалы по рынкам доступны в Telegram

15 акций, в которые я планирую инвестировать в 2019 году

- 13 января 2019, 18:30

- |

Принципы инвестирования:

— Стоимостное;

— Дивидендное;

— Стратегическое.

Условные обозначения:

E5 — средняя чистая прибыль за последние 5 лет;

P/E; EV/E; P/E5; EV/5E — по котировкам на 11.01.2019;

ROE — Рентабельность собственного капитала за последний год;

ДД — мои ожидания дивидендной доходности за 2019 год по котировкам на 11.01.2019.

Приоритет инвестирования — чем выше акция в списке, тем выше приоритет.

Акции стоимости

1) Сбербанк преф (170,05)

P/E = 5,3

P/Е5 = 8,4

EV/E = 5,3

EV/E5 = 8,4

ROE = 24,1%

P/B = 1,21

ДД = 10,6%

Резюме — отличные показатели, растущий бизнес, нет долга, практически монополист, уважает акционеров. Можно покупать по текущим, усредняться при снижении.

2) Мосбиржа (88)

P/E = 9,8

P/Е5 = 9,1

EV/E = 5,7

EV/E5 = 5,3

ROE = 16,9%

P/B = 2,32

ДД = 9,1%

Резюме — отличные показатели, растущий бизнес, нет долга, монополист, уважает акционеров. Можно покупать по текущим, усредняться при снижении.

( Читать дальше )

Разбор Ленэнерго. Считаем дивиденды.

- 12 января 2019, 17:43

- |

Как я и обещал в декабрьском обзоре портфеля, делаю обзор на компанию Ленэнерго.

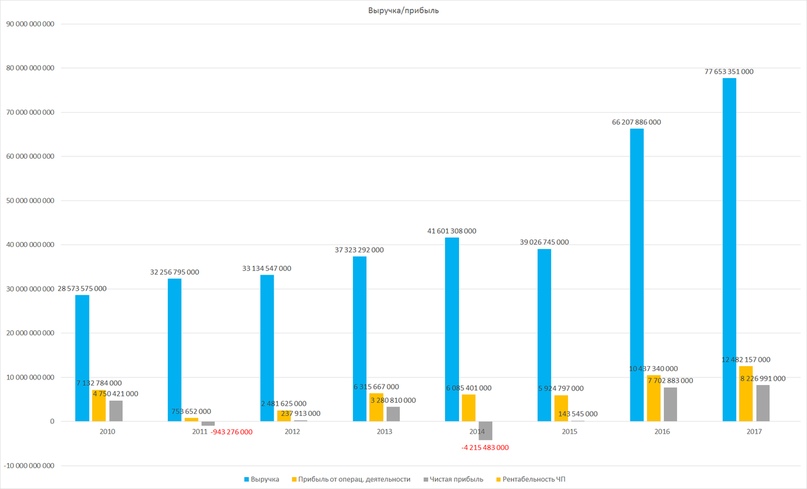

Ленэнерго некогда посредственная сетевая компаний, работающая в Санкт-Петербурге и Ленинградской области. Так было до докапитализации компании в 2015 г.

Причиной докапитализации компании было преступное решение топ-менеджеров Ленэнерго Андрея Сорокина и Дениса Слепова. В 2013-2014 г. по их решению компания разместила 13,4 млрд. руб в банке «Таврический», на тот момент около 10% активов компании. Через год банку потребовалась санация ЦБ, в результате чего деньги Ленэнерго были замороженные до 2035 г., а 1,4 млрд. руб были похищены.

( Читать дальше )

Мои итоги 2018-го

- 03 января 2019, 00:04

- |

Начнем мы с уже ставшей привычной таблицы, которую я публикую тут с 2016 года

Как видно из этой таблицы, RI резво начал год, но потом попал в «пилу» по эквити, видимо, «заразившись» от Si. Si «подсластил пилюлю» в декабре, но год, как и ожидалось в конце ноября, закончил в минусе. Ну а самым стабильными в моем портфеле оказались акции, если не считать апрельского провала.

Кстати, обратите внимание, что в любом компоненте моего портфеля можно найти пару месяцев подряд, принесших мне более 11% потерь. Однако подневная просадка меньше – 9,5%, а помесячная еще меньше – 7,6%. Это лишнее подтверждение тому, что диверсификация даже по коррелированным активам – это один из ключевых методов риск-менеджмента (см. мой бесплатный курс по риск-менеджменту

( Читать дальше )

Лимитные ордера в стакане и как на этом заработать.

- 06 декабря 2018, 21:22

- |

Лимитные ордера в стакане – что это и зачем нужно? Как извлечь из этого максимальную выгоду? Хотелось бы разобрать подробно эти вопросы.

Те, кто торгуют по стакану и постоянно следят за объемами, наверное, наблюдали, что как только цена в стакане подходит к лимитному объему, то объем отрабатывает три варианта:

1) Исполняется по рынку, и мы видим, как на индикаторе объемов (volume) происходит прирост объема на данном баре, тем самым игрок провел сделку по рынку.

2) Объем в стакане просто исчезает, и мы не видим его исполнения по рынку: могу предположить, что крупный игрок по каким-то условиям передумал войти в сделку.

3) И последний вариант – когда объем уходит от цены на несколько пунктов и не дает этим самым исполниться. Вот этот вопрос меня заинтересовал больше всех. Могу предположить, что таким образом Маркет-мейкер исполняет свои обязательства перед биржей в рамках договора

( Читать дальше )

Торговая система BWS

- 04 декабря 2018, 07:40

- |

Торговая система BWS

Введение

В основе человеческой психологии лежит желание купить то, что подешевело, то, что стоило раньше 100, а сейчас, к примеру, 90. Подобные сделки кажутся очень выгодными, тем более, что в обычной повседневной жизни они, как правило, действительно являются выгодными. Например, выгодно покупать продукты по акциям в магазине со скидкой, выгодно отовариваться на распродажах, покупать товары при ликвидации магазинов и т.д. Именно поэтому многие и на фондовом рынке придерживаются такой же стратегии, покупая акции компаний аутсайдеров, которые падают и, зачастую, падают сильно. Не скрою, что когда-то и я так торговал, но анализ собственных сделок, а также анализ движения цен на акции лидеров рынка и аутсайдеров, заставили меня пересмотреть этот подход.

Если вы уже давно торгуете на фондовом рынке, то наверняка заметили, что одни и те же бумаги растут сильнее рынка, а другие все время стоят на месте или даже падают. Примеров можно привести много: это и ВТБ, который разместился на IPO в 2007 году по 13.6 копеек, а сейчас стоит менее 4 копеек, это и Газпром, который когда-то в 2008 году стоил более 300 рублей, а сейчас, спустя 10 лет, стоит в два раза меньше. Да и каждый из вас без труда может привести множество подобных примеров. В то же время есть бумаги, которые выросли за это время в несколько раз, оставаясь лучшими много лет подряд.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал