SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера DV_13

Вспоминаем стратегию "Заскоки Волатильности"

- 18 февраля 2014, 08:49

- |

Торговля опционами порой представляется трейдеру акциями чем то страшным, неизвестным, а главное высокорискованный. Следует отметить, что НЕ БЫВАЕТ высокорискованных рынков — бывают высокорискованные трейдеры. Риски на срочном рынке, как и на любом другом трейдер выбирает сам. Тем не менее существует достаточное количество торговых систем и торговых роботов , позволяющих забирать хорошую прибыль с маленькими рисками.

Расчет IV на FORTS

Метод расчета IV на FORTS точно не известен. Скорее всего это происходит ввиду низкой ликвидности рынка и кривизны математики. Рассчитывается волатильность исходя из сделок, которые реально прошли на рынке или заявок на покупку/продажу, если сделок нет. В некоторые моменты времени это дает дополнительные возможности для заработка софистикейтед трейдеру.

До того как опционы РТС были маржируемыми маркет-мейкеры стояли очень широко. Спрэды, которые они держали, были около 1000 пунктов. Это при цене опциона в начале срока около 10000! Спрэд 10% — не редкость.

Такой высокий спрэд скорее всего связан с риском, которая несла на себе через чур большая позиция в опционах. В следствии чего разброс сделок относительно последней был достаточно большой и не редки были случаи, когда ВОЛАТИЛЬНОСТЬ скакала по 7-10% вверх-вниз.

( Читать дальше )

Расчет IV на FORTS

Метод расчета IV на FORTS точно не известен. Скорее всего это происходит ввиду низкой ликвидности рынка и кривизны математики. Рассчитывается волатильность исходя из сделок, которые реально прошли на рынке или заявок на покупку/продажу, если сделок нет. В некоторые моменты времени это дает дополнительные возможности для заработка софистикейтед трейдеру.

До того как опционы РТС были маржируемыми маркет-мейкеры стояли очень широко. Спрэды, которые они держали, были около 1000 пунктов. Это при цене опциона в начале срока около 10000! Спрэд 10% — не редкость.

Такой высокий спрэд скорее всего связан с риском, которая несла на себе через чур большая позиция в опционах. В следствии чего разброс сделок относительно последней был достаточно большой и не редки были случаи, когда ВОЛАТИЛЬНОСТЬ скакала по 7-10% вверх-вниз.

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 19 )

Интересный метод анализа рынка.

- 17 февраля 2014, 17:49

- |

Делюсь одним из методом, который сейчас исследую и тестирую.

Исследуемый инструмент — rih4

метод — анализ баланса зарегистрированных заявок на кулю и продажу.

Есть три типа заявок — зарегистрированные заявки, которые отображаются в окне котировок, условные заявки, хранятся на сервере quik (как пример) и намерение трейдера совершить сделку. Условные завяки, так же как и намерения вытекают из текущего состояния рынка, так что смею предположить, что в этом театре заявки на покупки и продажу — вешалки, с которых все и начинается.

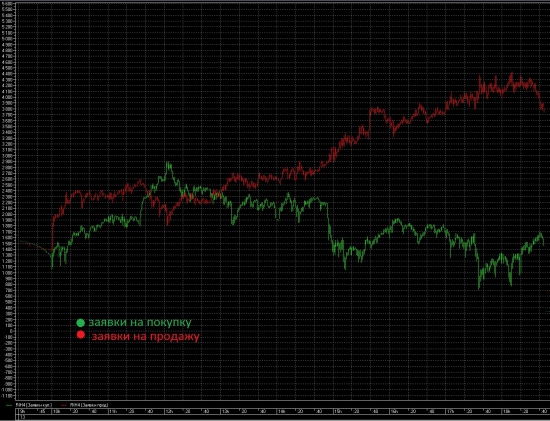

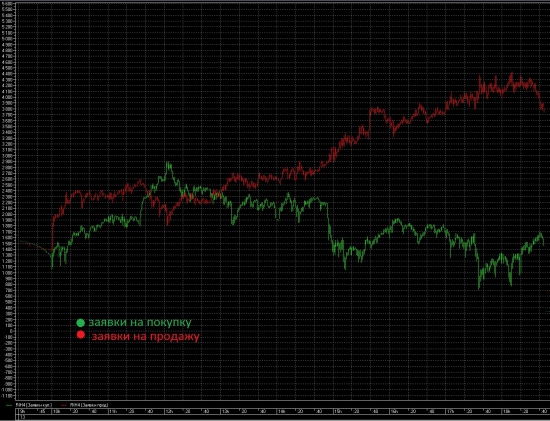

Инструментарий системы QUIK позволяет построить сводный график зявок на покупку и продажу. Выглядит это примерно так:

( Читать дальше )

Исследуемый инструмент — rih4

метод — анализ баланса зарегистрированных заявок на кулю и продажу.

Есть три типа заявок — зарегистрированные заявки, которые отображаются в окне котировок, условные заявки, хранятся на сервере quik (как пример) и намерение трейдера совершить сделку. Условные завяки, так же как и намерения вытекают из текущего состояния рынка, так что смею предположить, что в этом театре заявки на покупки и продажу — вешалки, с которых все и начинается.

Инструментарий системы QUIK позволяет построить сводный график зявок на покупку и продажу. Выглядит это примерно так:

( Читать дальше )

Фьюч сбербанка шикарен

- 17 февраля 2014, 13:16

- |

Чаще всего мои статьи обычно так или иначе связанны с алгоритмами построенными по РТС.

В данном случае, название поста говорит за себя, то есть речь пойдет о сбере. Многие алгоритмы на сбере имеют большую эффективность перед тем же Лукойлом или Газпромом, и возможно, конечно, это связанно с ликвидностью бумаги.

Преимущество перед другими бумагами так же заключается в меньшем спреде, то есть имеется больше возможности торговать, в особенности по рынку.

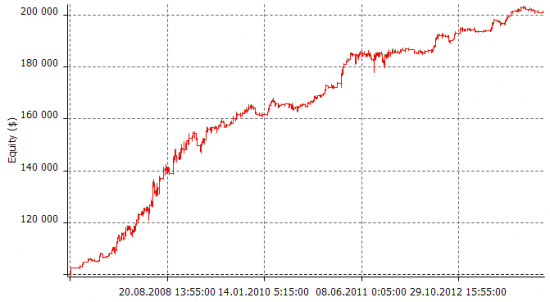

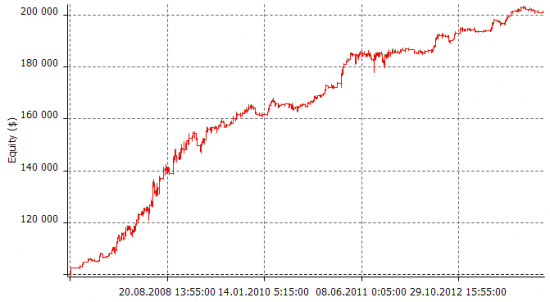

Ниже представленн простенький алгоритм по сберу. Суть ближе к скальперскому или активному внутредневному трейдингу:

( Читать дальше )

В данном случае, название поста говорит за себя, то есть речь пойдет о сбере. Многие алгоритмы на сбере имеют большую эффективность перед тем же Лукойлом или Газпромом, и возможно, конечно, это связанно с ликвидностью бумаги.

Преимущество перед другими бумагами так же заключается в меньшем спреде, то есть имеется больше возможности торговать, в особенности по рынку.

Ниже представленн простенький алгоритм по сберу. Суть ближе к скальперскому или активному внутредневному трейдингу:

- строим к примеру скользящую или вариацию по ней

- считаем отклонение цены от линии

- берем стандартное отклонение от полученной разницы

- строим канал линия+- стандартное отклонение.

( Читать дальше )

Размышления о простом 6: Выжидание в трейдинге.

- 16 февраля 2014, 23:27

- |

На рынке есть либо движняк, либо тухляк. Как на рыбалке, только проф.рыбаки рыбачат постоянно в ожидании клёвых дней, а любители от случая-к-случаю и часто негодуют как им не повезло, что такой неудачный-не клёвый день. Не надо быть семи пядей во лбу что бы понимать -

у профи не клёвых дней гораздо больше, но когда

день-Х настал он готов к нему во-всеоружии.

Вот и вся разница… теперь о трейдинге..

Когда движняка нет — торговать можно, но только без объёмов, в щадящем-исследовательском режиме.

Когда движняка нет — вся наша торговля лишь поддержание «чувсва» рынка с целью не пропустить зарождения настоящего движняка.

Как понять, что движняк «попёр»? «Очень»=) просто… на графике не выискиваешь движняковые свечи они УЖЕ там есть и не в единичном экземляре. И уже есть страх входить потому как так улетело, должно быть вот-вот откатит и ты ещё пока отказываешься верить, что вот уже наблюдаешь начало крупномасштабной движухи с полётом к тем уровням которые несколько месяцев как не видел.

( Читать дальше )

Трейдинг, по мотивам постов Тимофея

- 16 февраля 2014, 21:45

- |

Читаю схему Тимофея: «лудоманы», «парадокс времени» (прям как у Эйнштейна), «бегство от боли», «эго», «падение уровня счастья»....

Вот что я думаю, на это счет:

Если человек хочет делать трейдинг своим основным источником дохода и, вместе с тем, не имеет достаточно средств, чтобы банковская ставка перекрывала расходы на жизнь, то единственный вариант — делать стабильно существенные проценты.

Если не рассматривать опционы и ХФТ, то возможность, как и ожидается, одна — предсказывать фьючерс: покупать дешевле — продавать дороже. На текущем, вялом рынке 2012-2013 годов я вижу для этого следующие возможности:

1) Условный скальпинг: сидишь по 10 часов перед графиком и стаканом и т.п.

2) Прогноз движений рынка на относительно длительный промежуток.

Скальпинг не будим обсуждать. Перейдем к пункту 2. Я не вижу способа прогнозировать рынок часто, то есть делать прибыльные трейды по такой схеме каждый день. Однако, в году бывают моменты, когда под действием новостного фона или других обстоятельств можно сделать хороший прогноз движения, например:

( Читать дальше )

Вот что я думаю, на это счет:

Если человек хочет делать трейдинг своим основным источником дохода и, вместе с тем, не имеет достаточно средств, чтобы банковская ставка перекрывала расходы на жизнь, то единственный вариант — делать стабильно существенные проценты.

Если не рассматривать опционы и ХФТ, то возможность, как и ожидается, одна — предсказывать фьючерс: покупать дешевле — продавать дороже. На текущем, вялом рынке 2012-2013 годов я вижу для этого следующие возможности:

1) Условный скальпинг: сидишь по 10 часов перед графиком и стаканом и т.п.

2) Прогноз движений рынка на относительно длительный промежуток.

Скальпинг не будим обсуждать. Перейдем к пункту 2. Я не вижу способа прогнозировать рынок часто, то есть делать прибыльные трейды по такой схеме каждый день. Однако, в году бывают моменты, когда под действием новостного фона или других обстоятельств можно сделать хороший прогноз движения, например:

( Читать дальше )

Почему я не уйду из алготрейдинга в веб стартапы

- 16 февраля 2014, 10:59

- |

Международный троллинг. Мотиватор.

Ненависть, по мнению гугл

Перечитывал недавно перевод статьи Jason Roberts от механизатора, и поймал себя на мысли, что не согласен вообще со всеми доводами автора. Вот, что ни абзац, то из пальца высосан. В ней, этот самый Jason Roberts, собирая всевозможную клюкву об алготрейдинге, пишет, как ему хорошо работается Web программистом и как ему было плохо, когда он писал роботов. WTF?! Подумал я, и так появился мотиватор-стёб-антоним ниже. В нём нет ссылок на оригинальные тезисы, т.ч. прочитайте обе статьи...

( Читать дальше )

Ненависть, по мнению гугл

Перечитывал недавно перевод статьи Jason Roberts от механизатора, и поймал себя на мысли, что не согласен вообще со всеми доводами автора. Вот, что ни абзац, то из пальца высосан. В ней, этот самый Jason Roberts, собирая всевозможную клюкву об алготрейдинге, пишет, как ему хорошо работается Web программистом и как ему было плохо, когда он писал роботов. WTF?! Подумал я, и так появился мотиватор-стёб-антоним ниже. В нём нет ссылок на оригинальные тезисы, т.ч. прочитайте обе статьи...

( Читать дальше )

Предложение алготрейдерам (и не только) Обмен стратегий СМЕ

- 14 февраля 2014, 07:58

- |

Есть пара паттернов для СМЕ. Достаточно простые, можно торговать руками.

Поскольку искать стратегии для СМЕ сильно сложнее, чем для русского рынка, то есть такое предложение

Я готов поменяться стратегию на стратегию. (на деньги тоже готов, но деньги я бестолково потрачу, так что стратегия для меня ценнее)

Что есть:

Для нефти лайт, интрадей, без переноса через клиринг. с 2007 по конец 2013. это фильтрованная версия. нефильтрованная в два раза больше дает (в теории)

Для сп500. теоретически должно работать и на доу, насдак, руссел2000.

Тоже интрадей.

( Читать дальше )

Поскольку искать стратегии для СМЕ сильно сложнее, чем для русского рынка, то есть такое предложение

Я готов поменяться стратегию на стратегию. (на деньги тоже готов, но деньги я бестолково потрачу, так что стратегия для меня ценнее)

Что есть:

Для нефти лайт, интрадей, без переноса через клиринг. с 2007 по конец 2013. это фильтрованная версия. нефильтрованная в два раза больше дает (в теории)

Для сп500. теоретически должно работать и на доу, насдак, руссел2000.

Тоже интрадей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал