Избранное трейдера DanVi

Приложение или сервис для учета доходности портфеля

- 28 ноября 2020, 11:23

- |

Как правильно рассчитать доходность своих инвестиций. Казалось бы самый простой способ — изменение баланса счета. Т.е. суммарное пополнение например 100 000, текущий баланс 112000 тысяч. Т.е. доход за весь период 12000. Т.е. 12%. Но не все так просто. Особенно если были крупные пополнения. Тогда задача перестает быть тривиальной.

В связи с этим вопрос и кто как учитывает доходности портфеля с учетом пополнений. Финам, например, дает картину доходности в ЛК, но я в ней не уверен. Может есть сторонний софт или кто табличкой/методикой поделится?

Вопрос наверняка уже решенный, поэтому сам изобретать велосипед не хочу.

Vertex: обзор компании, стоит ее покупать, перспективы роста, мнения аналитиков, инвестиции в акции

- 27 ноября 2020, 10:21

- |

ЦБ РФ опубликовал статистику по фондовому рынку за 3 кв. 2020

- 26 ноября 2020, 13:20

- |

Цифра в 7,6 млн чел. — преувеличена: открывали второй ИИС в семье, человек пришел на фондовый рынок и открыл по пути 3 счёта: ИИС+БС в ВТБ + ещё один БС в Тинькофф. Итог: 1 человек = 3 записи в базе данных.

ИИС — наиболее показательная вещь: два ИИС держать категорически нельзя. Т.е., можно говорить как минимум о 3 млн частных инвесторов. К ИИС, как правило открывают пустой брокерский счёт. Мне кажется, сейчас такое правило у всех.

Ещё ± миллион сидит без ИИС.

Здесь не учтены люди со счетами у иностранных брокеров: распространённая среди россиян практика, но вряд ли мы узнаем точные цифры когда-либо.

P.S.: Эльвира Сахипзадовна, за 5000₽ подарю вам исключительное право на эту инфографику. Для вас копейки, а мне на пенсию ещё 10 лет копить.

Источник

Разбор компании Глобалтранс. Дивидендная доходность, перспективы, мультипликаторы мировой отрасли.

- 26 ноября 2020, 11:05

- |

Как-то так совпадает, что я разбираю компании в основном после рекламы крупными сообществами, в которых происходит «загон» инвесторов. Или целенаправлено, или случайно мне сложно сказать. Но как-то вдруг оказывается, что перспективы абсолютно не совпадают с реальностью. Как было в Совкомфлоте, где после подсказки подписчика, реальность оказалась еще хуже. Попробуем разобраться в действительно глобальной компании Глобалтранс.

Хочу сразу сказать, что локально компания выглядит не очень аппетитно, так что если вы не планируете инвестировать в GLTR, то прыгайте сразу в вывод. А вот если все же еще хотите, то обязательно ознакомитесь с коротким видео от очень интересного эксперта в этой области Фарида Хусаинова. Прекрасный лектор!

( Читать дальше )

Подробный финансовый анализ "Мосэнерго" по МСФО

- 24 ноября 2020, 12:39

- |

Подробный анализ «Мосэнерго» за 9 месяцев 2020года.По (МСФО)

Не судите строго. Возможно могут быть ошибки.

P.S кому лень читать, тот может посмотреть видео в самом низу

ПАО «Мосэне́рго» — московская энергетическая компания.

Структура акционерного капитала

на 05,05,20

1-ПАО«Российские сети»: 50,9%

2-АО«ОЭК-финанс» 5,05%

3-ООО«Управляющая компания АГАНА»: 6,19%

4-АО«ГПБ»: 9,7%

5-ЗАО«Лидер»: 17,62%

6-Прочие акционеры: 10,47%

Кредитный рейтинг компании

1-Standard & Poor's: BBB-

2-Fitch Ratings: BBB

3-Эксперт РА: ruAAA

Добыча и производство

1-Выработка электроэнергии: 38,745млн кВтч против 9мес.19г. 43,654млн кВтч

-11,2%

2-Отпуск тепловой энергии: 46,276тыс. Гкал против 9мес.19г. 49,810тыс. Гкал

-7,1%

Финансовое состояние бизнеса

Бухгалтерский баланс — отображает балансовую стоимость всех активов, принадлежащих фирме, а также источники финансирования данных активов.

1-СДП: 13,809млрд.руб против 9мес.19г. 18,543млрд.руб -25%

( Читать дальше )

Дивиденды более 4% в USD... Exxon , Royal Dutch Shell, Conoco Phillips, Chevron, Total...

- 23 ноября 2020, 09:31

- |

При формировании моего дивидендного портфеля доля нефтянки в нем составляет примерно 30%. Представляю поток критики в свой адрес! Так как большинству членов сообщества и так понятно, что этот сектор сейчас под огромным давлением. Различны источники: аналитические агенства, МАГАТЭ, энергетическое агенство наших «партнеров» не видят восстановления данной отрасли и подъема ее с колен ранее 2022 года. Так же уклон в сторону развития «зеленой» энергетики сокращает долю традиционных углеводородов в структуре энергетического баланса...

Останутся ли сектора, которые приносят большие прибыли и выплачивают достойные дивидинды генераторами высокой доходности инвестиционного капитала, когда эта пандемия закончится? Безусловно, определенный переток капиттала, учитывая возможность повторения нечто подобного, в другие, особенно в сектора связанные с коммуникациями и цифровизацией сохранится и после пандемии.

Последние данные дивидендной доходности лидеров нефтяной отрасли Royal Dutch Shell, Conoco Phillips, Chevron, Total, Exxon (квартальные показатели дивидендной доходности (на дату закрытия реестра):

( Читать дальше )

Новая "звезда" - Viatris

- 20 ноября 2020, 11:10

- |

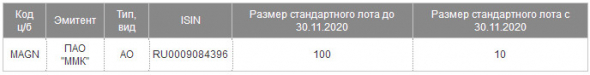

С 30 ноября 2020 г стандартный лот ММК на Мосбирже уменьшится в 10 раз

- 19 ноября 2020, 17:23

- |

- Режим торгов «Режим основных торгов Т+»;

- Режим торгов крупными пакетами ценных бумаг;

- Режим торгов «РЕПО с ЦК – Безадресные заявки»;

- Режим торгов «РЕПО с ЦК – Адресные заявки».

сообщение

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал