Избранное трейдера Татьяна Перова

Я уехал из России в испанскую глушь, купил дом среди гор и не жалею

- 21 марта 2025, 13:53

- |

Всю свою сознательную жизнь я жил в Москве. Теперь я живу в испанской деревне в своем доме, сижу в баре с русскими айтишниками, выращиваю апельсины и закатываю оливки. А с вами в статье поделюсь, как в Испании купить жилье, сколько стоит тут жизнь, почему арендовать машину выгоднее, чем покупать и как заставить электроснабжающую компанию работать на вас.

Я журналист и возглавляю информационное агентство, которое освещает события в Центральной Азии. Всю сознательную жизнь я прожил в Москве, куда переехал после распада СССР.

В 2018 году я с женой и ребенком решили переехать в другую страну. Мы хотели найти место, где сын сможет получить качественное образование, а мы с супругой — комфортно жить на пенсии. Так, я продал часть бизнеса в России, а на вырученные деньги мы стали искать жилье.

Выбирая страну для переезда, мы остановились на Испании. Раньше мы несколько раз путешествовали по этой стране и каждый раз не хотели уезжать. Нам нравилось всё: солнце и тепло почти круглый год, спокойный ритм жизни, вкусная и дешевая еда, доступная медицина. А главное, там дешевое и качественное образование в университетах.

( Читать дальше )

- комментировать

- ★36

- Комментарии ( 335 )

⚡️АК: Трамп готовит секретный план по девальвации доллара. Какие акции Путин разрешил скупать у нерезов?

- 17 марта 2025, 22:32

- |

Как я создал себе 8 источников дохода и сколько всего денег зарабатываю в месяц!

- 17 марта 2025, 08:53

- |

Недавно я делился тем, как заработал свой первый миллион рублей и упомянул, что сейчас у меня 8 источников дохода. По просьбе подписчиков в этой статье расскажу, что это за источники и сколько всего денег они мне приносят!

Мой капитал

5 лет назад я поставил перед собой цель — создать капитал! Часть своих заработков я стал инвестировать в российский фондовый рынок, а другую часть откладывать на депозиты. Всё это время я вёл блоги, на которых открыто делился результатами.

Когда я начинал инвестировать, у меня не было никаких накоплений, а мой средний ежемесячный доход составлял 50-60тр. Но за 5 лет мне удалось создать капитал, превышающий 8млн р:

( Читать дальше )

Показываю свой портфель “Внукам достанется” из дивидендных акций на 14 марта 2025

- 14 марта 2025, 12:14

- |

Продолжаю формирование своего инвестиционного портфеля через дивидендные акции. Облигации, фонды денежного рынка и депозиты – это все прекрасно и замечательно, рынок сейчас такой, но я беру на себя больший риск, который в долгосрочной перспективе способен обеспечить хороший рост капитала.

Чтобы не потеряться, подписывайтесь на мой телеграм-канал, там я провожу аналитику по компаниям, рассказываю о своих покупках, делюсь своим опытом инвестирования.

Также вашему вниманию интересные дивидендные подборки:

10 российских компаний, которые платят дивиденды 10 лет и больше

ТОП-7 дивидендных акций на 2025 год от SberCIB

ТОП-10 компаний, которые платят дивиденды даже в кризис!

ТОП-10 с самыми стабильными дивидендами

10 компаний с самыми высокими дивидендами в 2025 году

ТОП-10 дивидендных акций от Газпромбанка на 2025 год!

💼 Мой портфель

( Читать дальше )

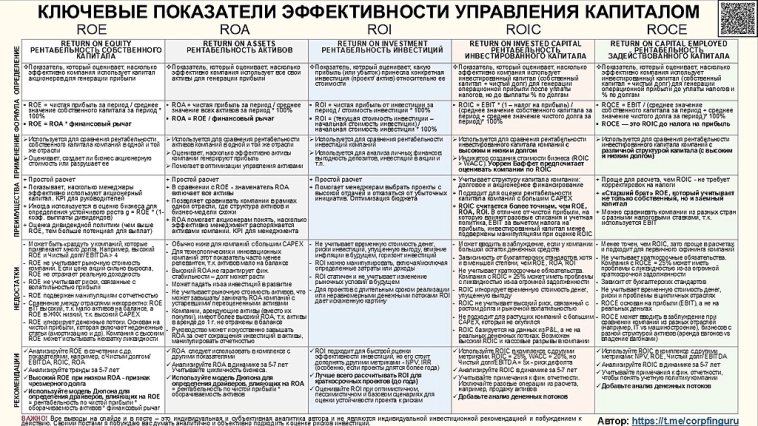

Шпаргалка менеджера! Все о ROE, ROA, ROI, ROIC, ROCE!

- 09 марта 2025, 17:38

- |

Привет! Я подготовил шпаргалку по эффективности управления капиталом.

Она пригодится менеджерам, финансистам, стратегам и всем тем, кто анализирует и отвечает за эффективность управления капиталом компании.

Синтез самых важных и используемых мной на практике знаний по ROE, ROA, ROI, ROIC, ROCE. Где вы еще видели в рунете такое полное summary?

Дорогие читатели, перешлите, пожалуйста, пост и табличку друзьям и коллегам. Давайте вместе продвигать инвест. науку!

Расклад для России: какой мир нужен Америке и Европе и чего ждать инвесторам?

- 07 марта 2025, 21:15

- |

А вот и пятничный эфир нашего инвест-шоу «Деньги не спят»! Вещаем сразу на двух площадках — YouTube и Rutube.

Сегодня Василий Олейник и Ирина Ахмадуллина поделятся своими стратегиями в момент неопределенности на рынке. Поговорим про новые факторы риска для акций, которые принесла геополитика. Разберем, что происходит с облигациями и другими защитными активами. И по традиции обсудим ситуацию в мировой экономике — где назревает серьезный кризис?

Россия - тихая гавань ? Дежа вю, это мы уже проходили ? Мысли по рынку КАРТИНА рынка

- 05 марта 2025, 22:50

- |

КАРТИНА РЫНКА

Как говорится, «я — художник, я так вижу».

Думаю, каждый, кто управляет деньгами (например, своими), образно говоря,

как художник.

Сейчас инсайдеры тащат рынок вверх без видимых причин.

Обычно, вола растёт на падении.

Но сейчас RVI (индекс страха) растёт на росте.

Т.е. участники рынка уже боятся этого роста.

Будущее нельзя знать точно.

Пишу один из вероятных сценариев,

почему на 85% в валютных бондах.

Писал, что около 3300 по индексу Мосбиржи продавал акции и покупал валютные облигации

smart-lab.ru/blog/1122361.php

Конечно, может быть и мягкий сценарий — продолжение роста российского рынка.

Тогда выгоднее акции.

США снижают дефицит бюджета ($1,86 трлн в 2024г., +8% г/г).

Сокращение затрат, взаимные пошлины — это болезненно для экономик

Президентский 4-летний цикл в США — это

непопулярные меры в начале срока и подъём за год до выборов

Если Трамп сможет добиться снижения цены нефти.

Например, если несколько месяцев Brent будет $40

(URALS, соответственно, минус 10%, с учётом санкций), то РТС может и ниже 800 улететь.

( Читать дальше )

Дивидендная доходность уже 2 млн 392 тыс. Или 200 тыс в месяц. Продолжаю свой инвестиционный путь….

- 05 марта 2025, 21:01

- |

Так сложились обстоятельства, в феврале, марте и апреле поступлений дивидендов не предвидится.

Но эту недоработку с лихвой перекроют летние месяцы.

В мае должно поступить 960 тыс.

В июне-43 тыс.

В июле-339 тыс

А в общей сложности в этом году без учёта сложного процента и пополнений по прогнозу сервиса, в котором ведётся учёт инвестиций,

snowball-income.com/register/dividendsunduchok

поступит 2 млн 400 тыс рублей.

Если взять поступления дивидендов по годам, то они практически каждый год удваивались.

Как будет выглядеть в этом году, покажет время.

2021 — 85 тысяч

2022 — 550 тысяч

2023 — 1 млн 288 тыс

2024 — 2 млн 617 тыс

( Читать дальше )

Акции европейских оборонных компаний резко подскочили на 500-600%

- 04 марта 2025, 00:25

- |

Акции европейских оборонных компаний резко подскочили вверх после объявления военной помощи Украине. Некоторые показывают доходность 500–600% всего за несколько недель. @bankrollo

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал