Избранное трейдера Татьяна Перова

Прочитав эту статью ты перестанешь нести убытки на фондовом рынке - я научу тебя выбирать акции

- 30 мая 2020, 21:32

- |

Как выбирать акции?

В настоящее время принято (многими рекомендуется) выбирать акции компаний из трех различных категорий. Речь не о разделении акций на эшелоны, а об их качественных характеристиках.

👉 Акции роста

Акции роста – это акции компаний, которые в прошлом демонстрировали высокие финансовые показатели и, как надеются инвесторы, будут демонстрировать их и в будущем (Б. Грэм).

Бумаги этих компаний зачастую опережают рынок в целом. Как правило причиной их роста является огромный потенциал рынков сбыта либо уникальность производимого продукта.

Проблем с их поиском нет, достаточно посмотреть на графики на больших таймфреймах. Очевидным примером акции роста является Яндекс.

Минусом таких компаний является тот факт, что обычно они принимают решение реинвестировать всю свою прибыль в дальнейшее развитие и, тем самым, отказываются от выплаты дивидендов.

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 16 )

3 полезных сайта для работы на СПБ

- 23 мая 2020, 22:03

- |

В апреле начал работать с СПБ. появилась необходимость в подборе акций- это у нас не так много их и основные на слуху. А в мире и даже на СПБ- прям глаза разбегаются.

1. Вначале я попытался использовать англоязычные скринеры акций. Вышло не очень- большой части акций торгующихся в мире (а это и США и европа и китай/индия/турция) у нас на СПБ нет. находишь акцию, проверяеш а купить нельзя. Список на сайте самой биржи неудобный и малофункциональный. Но есьб и спец скринер именно по СПБ http://geolenta.com/

2.www.chartmill.com. Годно. И в демодоступе даёт смотреть то чего на бесплатном доступе(finviz,investing..) нет, а на гуру фокус и zack стоит не дешево- допустим z-score,f score. Годно!

3.ну и третий сайт в отличи от первых двух довольно известен, но всё же упомяну- https://simplywall.st/. Инфографика замечательная, наглядно и понятно даже новичкам.

p.s. а скажите кто знает- где можно бесплатно смотреть вертикальные объёмы?

Простая торговая система на примере РТС.

- 23 мая 2020, 09:27

- |

Я твердо уверен, что торговая система должна быть простой. Вот настолько простой, чтобы поместилась на листке А4.

К примеру, взять Александра Пурнова. У него хорошая система, но я не могу назвать её простой, т.к. много элементов, которые можно толковать двояко. Это значит, что легко запутаться. Вместе с этим усложняется анализ собственных сделок. Попробую объяснить.

Есть параметры системы 1 и 2. Значения каждого из них могут быть А/Б.

Идентифицируем торговый сетап как АА.

Сделка закрылась по стопу. Как узнать, где была ошибка? Ведь у нас возможны 4 варианта.

Надеюсь, что понятно объяснил.

У меня простая система. Покажу на примере вчерашней интрадэй сделки на фьючерсе РТС.

1 Скрин.

В первую очередь я определяю локальный и глобальные тренды. Для этого я использую таймфреймы D1 и недельки.

Текущий тренд по РТС определяю как падающий глобальный и восходящий локальный. Я веду дневник сделок и понял, что мне надо делать сделки согласно локальному тренду, т.е. я ищу лонг.

( Читать дальше )

Как предсказать кризис за 12 месяцев до наступления

- 20 мая 2020, 20:40

- |

Простой, но сильный индикатор, который помогает предсказать коррекцию — кривая доходности.

1. В нормальной рыночной ситуации доходность долгосрочных казначейских облигаций выше, чем доходность краткосрочных бумаг. Это логично — долгосрочные инвесторы несут больше рисков. Поэтому они хотят лучше зарабатывать.

2. Разница между долгосрочной доходностью и краткосрочной доходностью называется кривой доходности. Это важный индикатор, который показывает текущее здоровье рынка. В благоприятной ситуации его значение находится выше 1% (для 10y-2y U. S. Treasuries).

3. Когда на рынок приходит неопределенность, ситуация меняется. Краткосрочная доходность растет, долгосрочная доходность падает, разница сокращается. В особых случаях — кривая доходности уходит в отрицательную зону.

4. Кривая доходности ниже нуля сигнализирует о сильном беспокойстве на кредитном рынке. Сильное беспокойство на кредитном рынке сигнализирует о рисках для мировой экономики.

( Читать дальше )

Дельта. Или, где выгоднее покупать опционы.

- 19 мая 2020, 16:37

- |

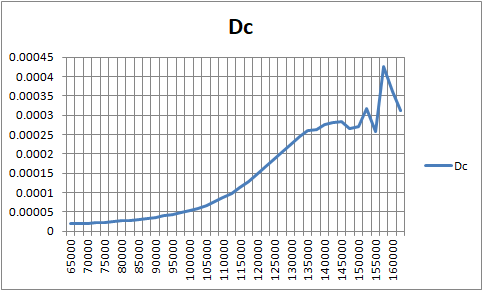

Давайте по простому посмотрим эффективность этого действа исходя из наших затрат на позицию. Для этого возьмем отношение Дельты в страйке к теоретической стоимости опциона — получим зависимость скорости роста опциона на рубль затат на позицию. Смотрим рисунок:

Показано отношение Дельты для Call к цене опциона 18.06.20 для фьючекса на индекс RTC. Центральный страйк — 117500, цена БА -116080.

Ну, и где на рубль затрат скорость больше. Угу, там, где опционы дешевле. Т.е., купив дешевых опционов на ту-же сумму, что и ближе к центральному страйку, мы получаем большую скорость и большую прибыль. Для опционов PUT все тоже самое.

( Читать дальше )

Мой метод торговли ( пост 221)

- 18 мая 2020, 22:41

- |

Поехали.

1. Надо понимать рынок. Чем наша Московская биржа отличается от других? Правильно, дурак не заметит, умный не скажет. У нас рынок, в основном, торгует жижей и газом. Это видят все. Но то, что жижа и газ формируют цены на другие активы - видят немногие. Вернее, видят многие, но до конца не понимают. Отсюда и танцуем. Далее лениво писать, думайте сами.

2. Мой метод торговли прост до безобразия, мне наплевать на черточки, линии, стрелочки и всякие линии поддержки, дивергенции и прочую хрень. Мне важно только здесь и сейчас. Конечно, надо и к фундаментальным новостям прислушиваться.

Здесь и сейчас — это стакан и график ( у графика две составляющие — сам график цены и объемы). Так вот, я всунул 100 -250 тыр в понравившуюся мне здесь и сегодня бумагу и через короткое время вынул свои деньги и небольшой навар в количестве 0,5-1% .

( Читать дальше )

Нефть вверх выскочила, как я и обещал

- 15 мая 2020, 23:34

- |

( Читать дальше )

Дивидендные акции REIT, которые любят инсайдеры!

- 08 мая 2020, 13:34

- |

Для начала, что такое REIT ?

REIT — сокращение от Real Estate Investment Trust — это компания, которая получает доход от аренды и управления недвижимостью в различных секторах экономики: гостиницы, офисы, промышленность, ритейл, здравоохранение, дата-центры.

Такой инструмент был изобретен в 1960х годах в США для открытия возможности инвестировать в коммерческую недвижимость небольшие суммы денег частных инвесторов. Акции некоторых публичных REIT сейчас торгуются ниже 10 долларов/шт. То есть на 1000 долларов вы можете купить кусочек коммерческой площади на Манхэттене и сдавать его в аренду, получая регулярные дивиденды. Таким образом сегодня множество американцев хранят свои пенсионные накопления в REIT компаниях и получают пассивный доход.

( Читать дальше )

На опционах можно зарабатывать такими стратегиями - 3

- 06 мая 2020, 20:00

- |

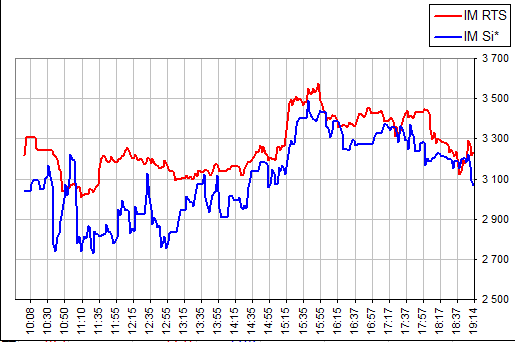

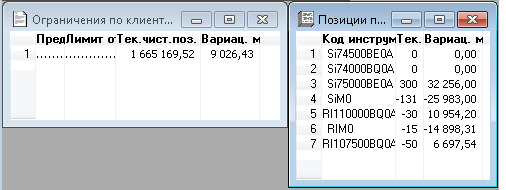

При разнице больше 200 открываю позиции, при нуле закрываю (точнее, пытаюсь закрыть, но не всегда успеваю)

Позиции перед дневным клирингом

( Читать дальше )

Крупняк поставил против толпы на укрепление рубля

- 05 мая 2020, 17:29

- |

Я тут обратил внимание, что на этой неделе в июньских путах на Si крупняк сильно увеличил позицию в 76 страйке.

Хм… кто-то ставит на укрепление рубля?

Посмотрел по сделкам. 4 мая было куплено 55 тыс путов в 76 страйке, когда фьюч был 76. То есть купили когда он был «на деньгах» по цене 2500.

очевидно с расчётом на быстрое укрепление рубля, пока временная стоимость не растаяла. Или рассчитывают на укрепление сильно ниже 73🤔...

red-circule.com/page/heatmap

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал