Избранное трейдера Look De

Фейерверк промежуточных супер дивидендов

- 14 августа 2016, 21:53

- |

Не успели отгреметь салюты супердивидендов по итогам 2015 года, как начались фейерверки промежуточных супер дивидендов 2016 года.

Совет директоров Новороссийского морского торгового порта (НМТП) рекомендовал общему собранию акционеров принять решение о выплате дивидендов за первое полугодие 2016 года в размере 8,99 млрд рублей или 0,467 рубля на одну акцию, следует из материалов компании.

Датой, на которую определяются лица, имеющие право на получение дивидендов, рекомендовано установить 14 сентября 2016 г.

Внеочередное общее собрание акционеров общества состоится 2 сентября 2016 г.

И не удивительно. На дивиденды за 1квартал(0,0519 руб на АО) плюс 2квартал (0,467руб на АО) НМТП предполагает истратить часть ЧП, немного превышающую ЧП за 1 квартал, а ведь ЧП за 1 полугодие 2016 года в 2,3 раза больше, чем за 1 квартал. Смотрим ниже таблицу Ударников Чистоприбыльного производства за 6 месяцев 2016 года

( Читать дальше )

- комментировать

- ★18

- Комментарии ( 31 )

Умная бета – Грааль или маркетинг? Исследования ETF.

- 14 августа 2016, 11:04

- |

Об «умной бете» думаю слышал каждый инвестор, многие фонды в маркетинговых целях часто упоминают его. Само явление появилось еще в 1960х Уильямом Шарпом. Бета используется при управлении портфелем для количественного измерения чувствительности портфеля к тому, выше или ниже рыночный риск рыночной беты. Если бета портфеля больше 1,0, это означает, что корзина акций обладает риском выше рыночного, а если меньше 1,0, то – меньше рыночного.

Собственно, задача управляющего подобрать активы в портфеле так, чтобы при той же доходности, риск был ниже рыночного. Двумя наиболее популярными факторами, используемыми при формировании портфеля, являются фактор риска компаний с небольшой капитализацией (small-cap) и фактор риска недооцененных (value) акций.

Шли годы, в индустрии появились ETF фонды с историей, которые концентрируются именно на таких факторах, и мы можем оценить результат. В сегодняшнем тестирование участвуют:

IJT — iShares S&P Small-Cap 600 Growth – фонд, основанный на индексе 600 американских компаний малой капитализации с хорошей динамикой роста.

( Читать дальше )

Разоблачаем хитрый USD RUB

- 14 августа 2016, 10:14

- |

По рублю в прошлых постах писал об уходе в район 60 с текущих, но в связи с закрытием этой недели меняю прогноз на следующий

Со сложившимся настроением инвесторов делаю вывод, что скорее всего будет еще 1 приступ пессимизма в сторону падения валюты, ну и без эйфории не обойтись «рубль на 30! » — так работает рынок… Только после этого на мой взгляд можно ожидать сильное падение

Всем удачи!!!

Золото, гложут меня сомнения. Но надо рискнуть.

- 13 августа 2016, 21:04

- |

я тут получил оплаченный заказ на подробные отчеты по золоту до конца 2016 года, и тщательно раскапываю архивы котировок за последние 15 лет. Методом сложных астро алгоритмов выявил интересный кластер, который в прошлом сбылся 8 из 10 случаев, как резкий обвал котировок. На это раз кластер показывает дату 23 августа 2016.

Что мы имеем на это день согласно предстоящей важной статистике? ==> Продажи нового жилья (июль).

Надеюсь, это станет триггером для резкого движения золота. В этот же день, к ночи… есть дополнительный прогноз, что евро дернет также сильно. Резюмируя их синтез, сценарий совместного прогноза выглядит убедительно. Полагаю, доллар рванет наверх, соответственно евро в пол, а золото вслед за ним — тем более в последнее время евро/золото хорошо однонаправленно синхронизируются.

Однако не могу исключить обратный сценарий, а именно… евро резко дернется, но наверх… тогда и золото туда же. Несмотря на 80 % подтверждение из прошлого на падение, 20 % тем не менее исключать нельзя.

( Читать дальше )

Распадская, вероятны дивиденды?

- 12 августа 2016, 16:27

- |

Ждем МСФО, вероятно приятно удивит!

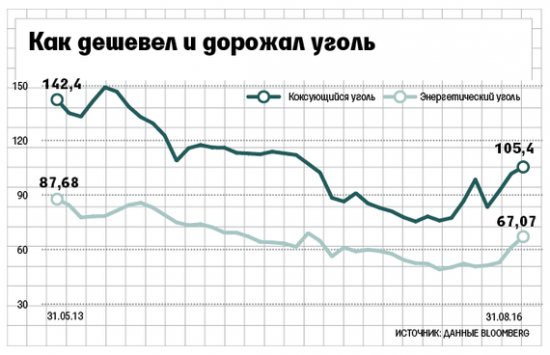

Цены на коксующиеся и энергетические угли падали в мире и России в последние три года. С 2013 по 2016 г. они сократились более чем в 2 раза до $75 и $49 за 1 т соответственно, свидетельствуют данные Bloomberg. Но в начале 2016 г. коксующийся уголь вслед за железной рудой начал дорожать (см. график). Эту динамику полгода спустя повторили цены на энергетический уголь: рост на 20% до $67,1 за 1 т в июле.

дивиденды?" title="Распадская, вероятны дивиденды?" />

дивиденды?" title="Распадская, вероятны дивиденды?" />Цель по бумаге первая 38 рублей, далее 42рубля

С 2006 по 2008 год компания платила дивиденды годовые и за 9 месяцев!

Вероятность дивидендных выплат есть, если будет решение СД бумага в 2016-17 гг может удвоится!

Дивиденды 2006г -1,94руб

2007г(9 мес) -1,25руб

2007г -3,75руб

2008г(9 мес)- 1,5руб

НМТП , при дивидендах за полугодие 0,467р. ориентировочная цена не менее 8р. за акцию.

- 12 августа 2016, 14:28

- |

Закрытие реестра — 14 сентября

ВОСА — 2 сентября

=====================

при цене в рынке 5р. за акцию получается доходность чуть меньше 10% за пол года. Уровень доходности достаточно высокий.

С учетом того что отсечка через месяц думаю что рост бумаги возможен до уровня 8р. за шт.

Удачных инвестиций Господа трейдеры… :)

Рубль, Brent и календарный спред

- 12 августа 2016, 11:54

- |

USDRUB

Ранее я уже отмечал влияние величины календарного спреда в нефтяных контрактах на действия спекулянтов и динамику цен чрезвычайно волатильных ближних контрактов (та цифра которую большинство видит в углу экрана телевизора и слышит в новостях).

Была найдена некоторая интересная закономерность:

«Резкий рост величины календарного спреда указывает на весьма вероятное снижение цены на нефть в ближайшей перспективе, а снижение спреда указывает на рост.»

Отличным фильтром ложных сигналов является 10 дневная средняя этого самого спреда.

Так как ближний контракт более ликвидный кроме нефтетрейдеров в него постоянно наваливается огромное число спекулянтов.

( Читать дальше )

Кто не успел в Россети могут догнать рост в ФСК.

- 11 августа 2016, 19:34

- |

ФСК — дочка Россетей генерирующая основную прибыль материнской компании. Работает с хорошей прибылью и торгуется в 3 раза ниже Чистых активов.

Акции ФСК на дневках закрылись по ХАЯм дня, что говорит о продолжении хорошего роста.

Ловите момент и новую идею Господа трейдеры… :)

Интересная инвестиция, с очень существенной недооценкой.

- 10 августа 2016, 19:38

- |

Общая рыночная капитализация Россетей составляет 143,5 млрд.р.,

из них только Чистая прибыль за 1 полугодие 2016г. = 141 млрд.р...

улыбнулся… :)

Какие компании входят в Россети и какая у них рыночная капитализация?

=========

ФСК = 198 млрд.р.

МОЭКС = 46.37 млрд руб

МРСК Урала 14.16 млрд руб

Ленэнерго = 13.13 млрд руб

МРСК Центра = 13.15 млрд руб

МРСК ЦП = 11.26 млрд руб

МРСК Волги = 7.48 млрд руб

МРСК Северного Кавказа = 2.74 млрд руб

МРСК Северо-Запада = 4.79 млрд руб

МРСК Сибири = 5.54 млрд руб

МРСК Юга = 2.39 млрд руб

ТРК = 1.68 млрд руб

Общая капитализация только 12 дочек составляет 320,5 млрд.р! ,

что уже более чем в 2 раза выше рыночной капитализации Россетей … J

( Читать дальше )

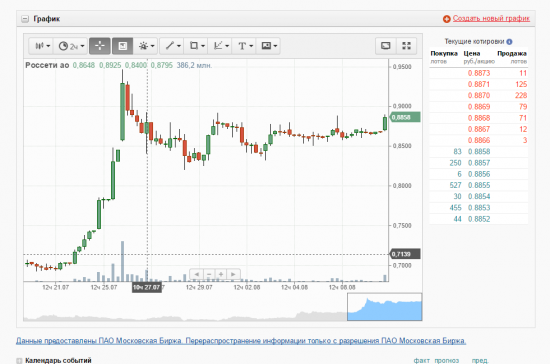

Легкие деньги - Россети просятся наверх!

- 10 августа 2016, 12:01

- |

Что я могу сказать еще? Успевайте покупать, пока дают. Очень большой потенциал прибыли при минимальном риске на сделку. Цели в зависимости от горизонта покупки: 1,05 — 1,4 — 1,9 — 2,4 — 3.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал