Избранное трейдера Носкивполосочку

Баффетт делает ставку на новый сектор? Мое видение ситуации

- 22 ноября 2020, 12:34

- |

На этой неделе появилась информация, что инвестиционная компания Berkshire Hathaway всемирно известных инвестиционных гуру У. Баффетта и Ч. Мангера сделала несколько больших покупок в третьем квартале и приобрела доли в шести абсолютно новых компаниях. На какой сектор сейчас делает ставку Оракул из Омахи и почему?

Все мы помним, как во втором квартале 2020 г. Уоррен Баффетт шокировал весь мир, когда он продал полностью семь позиций — это были все четыре американские авиакомпании, а также Restaurant Brands, Goldman Sachs и Occidental Petroleum. Однако в третьем квартале старина Баффетт снова вернулся в игру и приобрел доли в шести абсолютно новых компаниях.

Это следующие компании: AbbVie, Merck, Bristol Myers Squibb, Pfizer, Snowflake и T-Mobile US. Если вы внимательно присмотритесь к этому списку, то из этих шести новых компаний четыре компании — это фармацевтические компании: AbbVie, Merck, Bristol Myers Squibb и Pfizer. В каждую из трех компаний — AbbVie, Merck и Bristol Myers Squibb — Berkshire Hathaway проинвестировала примерно по $1.8 млрд, и сейчас суммарная доля этих компаний в портфеле Berkshire Hathaway составляет 2.4%, а в компанию Pfizer было проинвестировано $135 млн. Это значительная сумма даже для такого крупного инвестора, как Уоррен Баффетт.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 14 )

Создай условия и долго убеждать не придётся.

- 14 ноября 2020, 17:42

- |

Если коротко, то суть книги вот в чём: как можно подтолкнуть других в нужном нам направлении, сказав или сделав нечто непосредственно перед их реакцией.

Описанное в книге позволяет шире смотреть на то, что творится вокруг. То и дело нас желают схватить за жопу с целью заставить совершить определённое действие.

Задавался ли среди нас хоть кто-то, почему некоторые торги начинаются с 1 рубля? И самое интересное, что это происходит всё чаще и чаще. А причина в том, что более низкие цены привлекают больше участников, которые ошибочно делают вывод, что причина возросшего массового интереса – внутреннее достоинство лота, а не его цена.

Один из примеров пре-убеждения: при одинаковых условиях, человек держащий в руках более увесистый планшет (с бумагой) будет выглядеть более серьёзным кандидатом для кадровика.

Люди так же менее серьёзно относятся к книге в эл.книге, нежели к распечатанной. Тем самым снижая воспринимаемую ценность материала или интеллектуальную глубину автора.

Интересная рекомендация по постановке цели. Автор рекомендует ставить не конкретную цель (например сбросить 5 кг), а с интервалом (сбросить 4-6кг). При этом начальная должна быть легко достижимой, а конечная достаточно трудно осуществимой. Вот с этим, безусловно, можно поспорить. Но спорить с книгой бесполезно. Хотя бы потому что я могу её сжечь, а она меня нет.

А вот подошёл и более серьёзный пример: важное наблюдение отмечает автор, приводя пример хиромантии. В этих случаях человек — хиромант направляет нас по нужной колее. Мы начинаем вспоминать только те случаи, которые будут подтверждать сказанное. Т.е. мы даже не пытаемся вспомнить случаи опровергающие какое-либо утверждение.

Как вам вот такой способ: достаточно дать невообразимое сравнение (как, например, с миллионом долларов) и сказанная сумма уже не кажется такой уж и большой. Например: заметьте, за весь этот однодневный курс и основательное сопровождение, мы не просим с вас миллионы. Он будет стоить всего 50000 рублей. Теперь когда мы всё оговорили, я готов подписать с Вами договор об оказании услуг. Вам удобнее платить будет безналичным способом или наличным? В какой день было бы Вам лучше назначить посещение?..

Обязан привести один из примеров эксперимента. Эксперимент «постукивание». Он заключается в том, что испытуемый №1 слушает музыку в наушниках и постукивает пальцами по столу в такт мелодии. Испытуемый №2 слышит в наушниках эту же музыку. Испытуемый №3 в наушниках слушает другую музыку. Далее испытуемым, кто входил в тип №2 сообщали, что с ними эксперимент закончен и теперь испытуемому №1 предстоит ответить на длительный список логических и математических вопросов и если они хотят, то могут ему помочь. Испытуемым, входящих в тип №3, говорили то же самое. В результате, после окончания эксперимента, статистика была следующая: 16% тех, кто входил в группу типа №3 согласились помочь с ответами, но в группе типа №2 таких оказалось 49%.

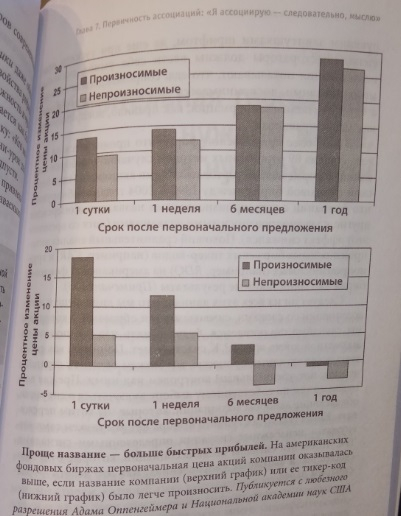

Что этот эксперимент показал? Он раскрывает желание помочь другому человеку, объединённого чем-то с тобой. Добавлю от себя, что если хотите расположить человека — попробуйте заняться с ним каким-нибудь одинаковым делом или выполните работу совместно. Далее либо читайте книгу, либо размышляйте сами. Бонусом будет картинка:

( Читать дальше )

Нейрофитнес. Рекомендации нейрохирурга для улучшения работы мозга. Рахул Джандиал.

- 13 ноября 2020, 18:32

- |

Нейрофитнес. Рекомендации нейрохирурга для улучшения работы мозга. Рахул Джандиал.

Электронная книга t.me/kudaidem/1312

( Читать дальше )

Детальный обзор компании Waste Management

- 12 ноября 2020, 18:56

- |

Вступление

Каждый день мы с вами генерируем тонны мусора. Складываем его в мусорный мешок, выносим на улицу и выбрасываем в контейнеры. Затем приезжает какой-то грузовик, шумит, забирая мусор, и уезжает. Сами мы редко задумываемся о том, что происходит с нашим мусорным мешком далее. Мы делаем свою работу, ребята из грузовика — свою.

А ведь сама по себе идея инвестирования в мусороперерабатывающие компании проста и понятна. В рамках этой статьи мы рассмотрим интересные стороны общества потребления, «мусорный бизнес» в целом и компанию Waste Management в частности. Почему деятельность WM напомнила мне историю с Intel?

( Читать дальше )

Две простые модели на вход в моей торговле

- 04 ноября 2020, 21:52

- |

Одинаково будет базовое ожидание: дойти от одной границы ренджа до другой (что на часе что на 5 мин).

1. Часовик

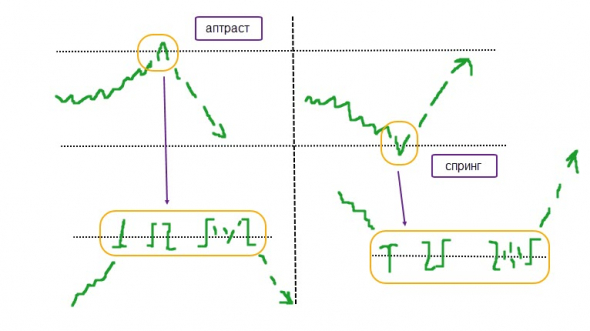

Использовал терминологию VSA: аптраст — ложный пробой сопротивления (для шорта), спринг — ложный пробой поддержки (для лонга).

Цена делает ложный пробой границы ренджа и стремится к противоположной границе. Сам ложный пробой м.б. однобарным, двубарным или многобарным. Я делаю вход на пробой экстремума ложного пробоя. Стоп за противоположный экстремум.

Этот вариант взят из курса «Базовый» А. Пурнова.

( Читать дальше )

Библиотека трейдера. Ч3. VSA. Классификация баров.

- 25 октября 2020, 13:21

- |

1.Толчковые бары (push bar)

а) Толчковый лонг — свеча белая, ОИ+.*

б) толчковый шорт- свеча черная, ОИ+.

2.Тормозные бары (pull bar)

а) Лонгокрыл- свеча черная, ОИ-.

б) Шортокрыл- свеча белая, ОИ-.

3.Быры перераспределения (redistribution)

а) Перераспределение лонгов- свеча чёрная, ОИ — без изменений.

б) Перераспределение шортов- свеча белая, ОИ — без изменений.

( Читать дальше )

Неделя интрадея в записи

- 16 октября 2020, 20:38

- |

Интрадей торговля это довольно непростое, изматывающее занятие, не каждый прихологически готов для торговли внутри дня. В этом видео я рассказал и показал много полезных фишек касающихся торговли не только внутри дня, но и трейдинга в целом. Например почему полезно делить позицию? Чем плохо переворачиваться внутри дня? И многие другие вопросы!

( Читать дальше )

Стратегия уровневой торговли. Паттерны для работы с уровнями

- 06 октября 2020, 19:57

- |

Перед тем как вы продолжите читать про стратегию торговли уровней, мне бы хотелось сказать вам, что в реальности это очень сложный вид торговли. Уровни, тренды хороши на истории. На истории все понятно, но во время торговли интерпретировать паттерны очень непросто. Хаос рынка очень тяжело поддается какой-то систематизации с помощью уровней и паттернов. У новичков, когда они смотрят на график, возникает иллюзия понятности рынка. Тут бы я зашел, а тут бы я вышел. На практике все будет по-другому. Есть более надежные стратегии. Тот же статистический арбитраж, несмотря на пугающее название, намного проще для торговли. Торговля пар более стабильна, чем торговля уровней, паттернов и сигналов разных индикаторов. Короче говоря, совет я вам дал.

Стратегия уровневой торговли заключается в поиске сильных уровней на дневном графике, определении типа рынка, и, после этого, поиске точки входа на меньших таймфреймах в соответствии с моделью. Идея этой стратегии основана на поиске следов крупных игроков, которые своими лимитными ордерами строят уровни.

( Читать дальше )

★ 7 социопсихологических парадоксов про "человеков"

- 15 сентября 2020, 12:16

- |

1. Люди склонны к конформизму / эксперимент Соломона Аша

В 1951 году американский психолог Соломон Аш (Solomon Asch) поставил свой классический эксперимент, исследующий природу конформизма. Он предлагал студентам простейшую задачу – нужно было выбрать полоску (одну из трех), равную по длине образцу. В обычной ситуации люди не испытывали трудностей. Однако, картина менялась, когда в эксперименте участвовала группа: несколько актеров и испытуемый. Когда перед испытуемым вся группа давала неправильный ответ, только 25% людей ответили правильно, а остальные согласились с мнением большинства.

Вывод для трейдинга: если у Вас есть своё мнение (своя ТС) — НЕ слушайте мнение аналитиков. Это может сбить Вас с Вашего правильного пути!

2. Люди продолжают верить стереотипам / эксперимент Джона Барга

В эксперименте Джона Барга (John Bargh) из Йельского университета (США) двум группам студентов вручались карточки с псевдослучайными наборами слов. Первой группе достались карточки со словами, ассоциирующимися со старостью («Флорида», «беспомощный», «морщинистый»), второй — слова, не связанные с возрастом. После этого участников эксперимента просили пройти в другое помещение для продолжения исследования. На самом же деле ученые хотели измерить скорость их движения. Оказалось, что участники контрольной группы, в карточках которых были «старящие» слова, передвигались заметно медленнее. Похожие результаты Барг получил и в исследованиях других стереотипов — расовых, и связанных с воспитанностью/грубостью.

Вывод для трейдинга:

( Читать дальше )

Покупайте золото!!! Полный расклад почему.

- 31 августа 2020, 18:28

- |

После десятилетий постоянной адаптивной денежно-кредитной политики мир сейчас находится на рекордном уровне долга по отношению к мировому ВВП. Никогда еще не было такой большой пропасти между фундаментальными экономическими показателями и ценами на ценные бумаги. Мир находится в глобальной рецессии, но фонда и кредитные рынки торгуются на максимумах.

Рынки торгуются на извращенной комбинации ФРС жизнеобеспечения и бешеной спекулятивной мании. Спрос на золото и серебро, которые дешевы, начинает расти, поскольку ЦБ проводят легкую денежно-кредитную политику. Мягкая денежно-кредитная политика перед лицом сегодняшних пузырей активов в акциях и ценных бумагах с фиксированным доходом имеет высокую вероятность привести к самоподкрепляющемуся циклу, который вытесняет инвесторов из этих переоцененных классов активов в недооцененные драгоценные металлы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал