SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера MrD

Исследование статистического распределения гэпов

- 23 мая 2013, 06:45

- |

В техническом анализе существует такое понятие как гэп или ценовой разрыв. Гэп возникает, когда предыдущая цена Low оказывается выше последующей цены High, либо с точностью до наоборот – предыдущий High ниже последующего Low. Гэп возможно увидеть, только применяя график отрезков (бары) или японские свечки.

Возникает гэп, в основном, либо на неликвидных инструментах внутри дня, либо в начале новой торговой сессии.

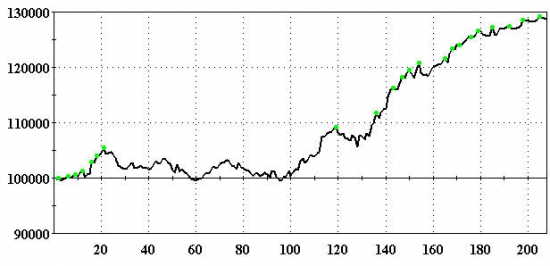

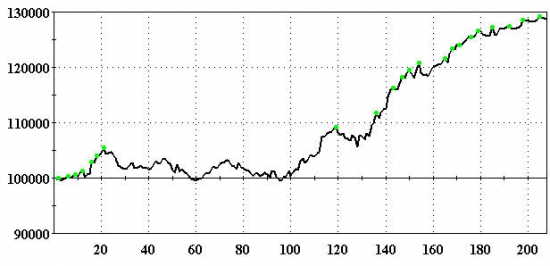

Рис. 1. Пример гэпов

( Читать дальше )

Возникает гэп, в основном, либо на неликвидных инструментах внутри дня, либо в начале новой торговой сессии.

Рис. 1. Пример гэпов

( Читать дальше )

- комментировать

- ★32

- Комментарии ( 25 )

Принципы нового синтетического теханализа, особенности и перспективы его применения. Часть 1

- 22 мая 2013, 22:02

- |

Если вам покажется, что вы меня поняли, то это значит, что вы поняли меня неправильно

А. Гринспен

Это краткое

( Читать дальше )

Returns vs Volatility (Attention! The article has the formula!)

- 14 мая 2013, 10:53

- |

Финансовые временные ряды помимо толстых хвостов в распределении доходностей часто демонстрирует так называемый эффект левериджа: когда волатильность возрастает со снижением рынка и, наоборот, снижается, когда рынок растет.

Влияет ли данный эффект на стоимость опционов? Попробуем разобраться.

Для этого, для начала, посчитаем коэффициент корреляции Пирсона для рядов однодневных доходностей и волатильности «на центральном страйке». Будем использовать рыночные данные для фьючерса на индекс РТС и его опционов (3/2010 — 5/2013). Причем будем рассматривать только опционы, до экспирации которых осталось от 45 до 5 календарных дней. Доходности будем получать по формуле: ret[t] = log(S[t]/S[t-1]). Волатильность «на центральном страйке» будем определять как IV0[t] = f(par[t], x=0), где par[t] — вектор параметров функции f, описывающей рыночную улыбку на конец торгового дня t; x = log(K/S) — «денежность» опциона со страйком K при цене базового актива S.

Т.о. перед нами два ряда ежедневных логарифмических доходностей: ret[t] = log(S[t]/S[t-1]) и rvol[t] = log(IV0[t]/IV0[t-1]).

( Читать дальше )

Влияет ли данный эффект на стоимость опционов? Попробуем разобраться.

Для этого, для начала, посчитаем коэффициент корреляции Пирсона для рядов однодневных доходностей и волатильности «на центральном страйке». Будем использовать рыночные данные для фьючерса на индекс РТС и его опционов (3/2010 — 5/2013). Причем будем рассматривать только опционы, до экспирации которых осталось от 45 до 5 календарных дней. Доходности будем получать по формуле: ret[t] = log(S[t]/S[t-1]). Волатильность «на центральном страйке» будем определять как IV0[t] = f(par[t], x=0), где par[t] — вектор параметров функции f, описывающей рыночную улыбку на конец торгового дня t; x = log(K/S) — «денежность» опциона со страйком K при цене базового актива S.

Т.о. перед нами два ряда ежедневных логарифмических доходностей: ret[t] = log(S[t]/S[t-1]) и rvol[t] = log(IV0[t]/IV0[t-1]).

( Читать дальше )

Модели для ценовых приращений

- 04 мая 2013, 12:26

- |

Дисклаймер: Это большой занудный пост с очень простым и довольно очевидным выводом. Поставил тег «опционы» - не очень в тему, но всё же.

Простейшая задача (которую кстати, нужно решать чуть-ли не ежедневно) — оценить где и с какой вероятностью будет цена актива через заданное время при сохранении на рынке текущей динамики. Задачка посложнее — какова справедливая цена опциона для текущей динамики?

Решать эти задачи, да и другие, связанные с динамикой рынка очень удобно если известно распределение приращений цен. Но точное распределение приращений разумеется неизвестно — надо использовать какую-то модель.

Какие у нас вообще есть варианты:

* Эмпирическое распределение — для конкретного актива мы вычисляем что было на истории и используем это как модель для будущего.

* Нормальное (Гаусса) распределение (или лог-нормальное).

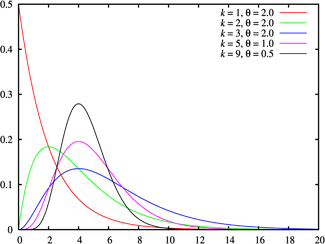

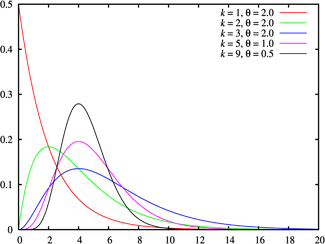

* Другие непрерывные распределения: Коши, Лапласса, Гамма (на картинке — это оно), Вейбула (в нём аж 3 параметра) и т.д.

( Читать дальше )

Простейшая задача (которую кстати, нужно решать чуть-ли не ежедневно) — оценить где и с какой вероятностью будет цена актива через заданное время при сохранении на рынке текущей динамики. Задачка посложнее — какова справедливая цена опциона для текущей динамики?

Решать эти задачи, да и другие, связанные с динамикой рынка очень удобно если известно распределение приращений цен. Но точное распределение приращений разумеется неизвестно — надо использовать какую-то модель.

Какие у нас вообще есть варианты:

* Эмпирическое распределение — для конкретного актива мы вычисляем что было на истории и используем это как модель для будущего.

* Нормальное (Гаусса) распределение (или лог-нормальное).

* Другие непрерывные распределения: Коши, Лапласса, Гамма (на картинке — это оно), Вейбула (в нём аж 3 параметра) и т.д.

( Читать дальше )

Как правильно ощипать черного лебедя

- 16 апреля 2013, 21:47

- |

Поступает много жалоб на золото, что якобы оно прилетело 12 апреля черным лебедем. На самом деле все информация о его намерениях есть в рынке. Надо учиться уметь ее извлекать и строить на ее основе собственные индикаторы. Это поможет правильно ощипать этого лебедя, т.е. понять, куда будет двигаться актив. Извлечение информации выполняется с помощью системы пассивной локации рынка на основе

( Читать дальше )

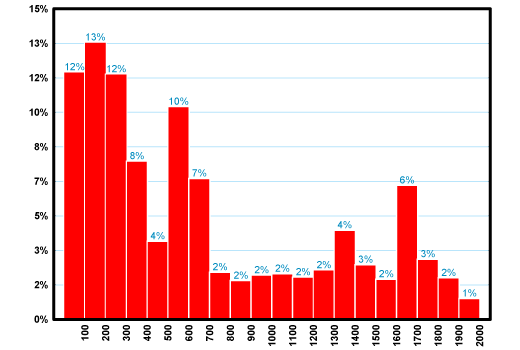

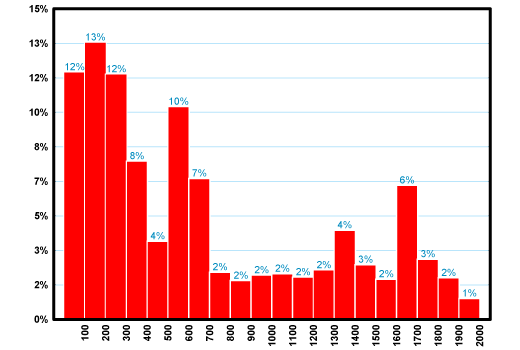

Мутим робота на коленке. Часть "очередная"

- 13 апреля 2013, 23:03

- |

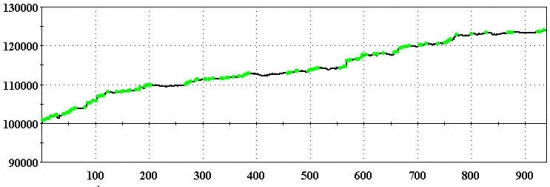

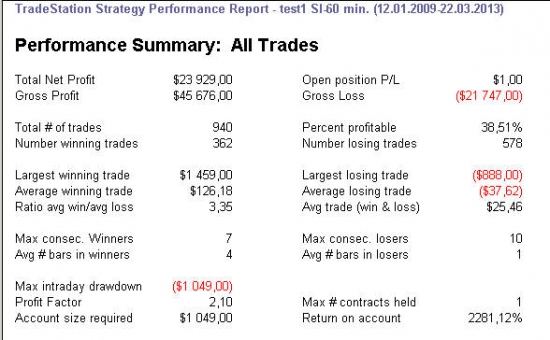

На этот раз для фьючерса Si.

Проверим закономерность: Если в час Х цена выше (ниже) чем закрытие прошлой вечерней сессии то покупаем (продаем) и что-нибудь делаем с позицией для достижения успеха.

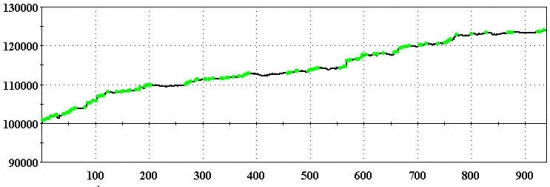

Получаем: (с 2009 года по сейчас)

( Читать дальше )

Проверим закономерность: Если в час Х цена выше (ниже) чем закрытие прошлой вечерней сессии то покупаем (продаем) и что-нибудь делаем с позицией для достижения успеха.

Получаем: (с 2009 года по сейчас)

( Читать дальше )

Тестирование опционных стратегий в Excel.

- 12 апреля 2013, 22:49

- |

Всем привет!

У опционных трейдеров очень часто возникает вопрос, как тестировать опционные стратегии? Попробую описать самый простой способ.

И так. Нам понадобится:

1.Excel (уменя Microsoft Office Excel 2003)

2.Данные с биржи РТС (ftp://ftp.rts.ru/pub/FORTS/volat_coeff/) вфайле ftp://ftp.rts.ru/pub/FORTS/volat_coeff/Volat_description.doc подробно описан формат данных.

3.Конвертор. Необходимо извлечь и обработать нужные нам данные.

Приступим.

Создаем на диске папку option (у меня она будет на диске h:\)

Скачиваем в неё файл ftp://ftp.rts.ru/pub/FORTS/volat_coeff/201303.7z. В нем данные за март 2013 года. Распаковываем архив в эту же папку.

Открываем Excel. Создаем новый файл. Называем лист «1». Сохраняем его как Конвертор.xls. На листе «1» создаем кнопку и называем ее, например, Старт. Кнопка должна исполнить функцию StartSplitTextFile.

В ячейке A1 указываем путь к нужному файлу H:\optiom\201303.csv. В ячейке A2 указываем необходимый нам контракт RTS-3.13. Создаем лист «2» потом он нам пригодится.

( Читать дальше )

У опционных трейдеров очень часто возникает вопрос, как тестировать опционные стратегии? Попробую описать самый простой способ.

И так. Нам понадобится:

1.Excel (уменя Microsoft Office Excel 2003)

2.Данные с биржи РТС (ftp://ftp.rts.ru/pub/FORTS/volat_coeff/) вфайле ftp://ftp.rts.ru/pub/FORTS/volat_coeff/Volat_description.doc подробно описан формат данных.

3.Конвертор. Необходимо извлечь и обработать нужные нам данные.

Приступим.

Создаем на диске папку option (у меня она будет на диске h:\)

Скачиваем в неё файл ftp://ftp.rts.ru/pub/FORTS/volat_coeff/201303.7z. В нем данные за март 2013 года. Распаковываем архив в эту же папку.

Открываем Excel. Создаем новый файл. Называем лист «1». Сохраняем его как Конвертор.xls. На листе «1» создаем кнопку и называем ее, например, Старт. Кнопка должна исполнить функцию StartSplitTextFile.

В ячейке A1 указываем путь к нужному файлу H:\optiom\201303.csv. В ячейке A2 указываем необходимый нам контракт RTS-3.13. Создаем лист «2» потом он нам пригодится.

( Читать дальше )

Мутим робота на коленке часть 2. "Древнее поверье"

- 14 февраля 2013, 13:06

- |

Еще году в 2008 на ленте финама можно было встретить утверждения, что «кукл тянет на хаи» и засадить всех в лонги к открытию европы, чтоб после — «полить сипуху». Проверим это.

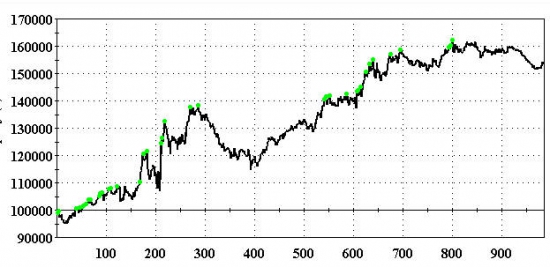

Будем продавать в 1100 мск и закрывать позицию в конце часа. Стоп-лосс не используется, эквити приводится с 2007 года. Инструмент — конечно же фьючерс на индекс РТС, таймфрейм 60мин.

Получается, идея рабочая. Попробуем немного довести ее до ума. Стоп-лосс по прежнему не используем. Получаем следующее

( Читать дальше )

Будем продавать в 1100 мск и закрывать позицию в конце часа. Стоп-лосс не используется, эквити приводится с 2007 года. Инструмент — конечно же фьючерс на индекс РТС, таймфрейм 60мин.

Получается, идея рабочая. Попробуем немного довести ее до ума. Стоп-лосс по прежнему не используем. Получаем следующее

( Читать дальше )

Мутим робота на коленке. Исследование "ослячьего" поведения игроков рынка.

- 12 февраля 2013, 14:56

- |

Выбираем любимый продукт — фьючерс РТС. Выбираем любимый тайм-фрейм 60 минут.

Открываем книжку (любую по рынку). Вспоминаем себя — что мы делали когда тот или иной индикатор уходит в зону перепроданности или перекупленности? Правильно — мы делали то, что делать не нужно.

Проверим — поменялся ли рынок с тех пор, когда мы ослили на рынке.

Если индикатор RSI с периодом 14 (из стандартных настроек квика) будет уходить выше 70 — мы будем покупать перекупленность. Если будет уходить ниже 30 — продавать перепроданность. Выходить будем через час.

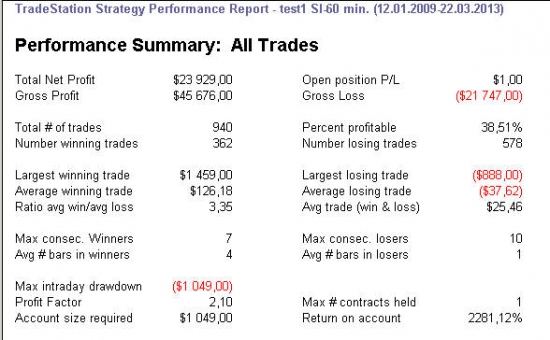

Получаем эквитим (с мая 2009 по текущий момент)

( Читать дальше )

Открываем книжку (любую по рынку). Вспоминаем себя — что мы делали когда тот или иной индикатор уходит в зону перепроданности или перекупленности? Правильно — мы делали то, что делать не нужно.

Проверим — поменялся ли рынок с тех пор, когда мы ослили на рынке.

Если индикатор RSI с периодом 14 (из стандартных настроек квика) будет уходить выше 70 — мы будем покупать перекупленность. Если будет уходить ниже 30 — продавать перепроданность. Выходить будем через час.

Получаем эквитим (с мая 2009 по текущий момент)

( Читать дальше )

Рыночные инварианты, или Зачем трейдеру логарифмы

- 03 февраля 2013, 19:55

- |

Термином «инвариант» в науке принято обозначать величину остающуюся неизменной при тех или иных преобразованиях объекта. К примеру, внешность человека может очень сильно меняться под воздействием возраста, грима или пластической хирургии, но его всегда можно опознать по ДНК. Код ДНК является инвариантом – неизменной характеристикой. Инварианты часто несут наиболее важную информацию о том или ином предмете или явлении.Какое отношение все это имеет к финансовым рынкам? Финансовые рынки хорошо известны своей необычайной подвижностью. Цены большинства инструментов меняются, чуть ли не ежесекундно. Естественным образом возникает вопрос: есть ли что-то неизменное в этом море хаоса и нестабильности?

Цена учла все… и заблудилась

Известный постулат технического анализа гласит: «Цена учитывает все». Многие трейдеры поэтому важнейшей характеристикой фининструмента считают его цену. Можно ли признать цену рыночным инвариантом? Не смотря на всю экономическую важность понятия «цена», ответ на этот вопрос отрицательный. Цена постоянно меняется, значит, по определению она не может быть инвариантом. А что же средняя цена? Скользящие средние – один из наиболее популярных методов анализа. Возможно, средняя цена демонстрирует качество неизменности и устойчивости? Оказывается, нет. В этом можно наглядно убедиться из следующей картинки.

( Читать дальше )

Цена учла все… и заблудилась

Известный постулат технического анализа гласит: «Цена учитывает все». Многие трейдеры поэтому важнейшей характеристикой фининструмента считают его цену. Можно ли признать цену рыночным инвариантом? Не смотря на всю экономическую важность понятия «цена», ответ на этот вопрос отрицательный. Цена постоянно меняется, значит, по определению она не может быть инвариантом. А что же средняя цена? Скользящие средние – один из наиболее популярных методов анализа. Возможно, средняя цена демонстрирует качество неизменности и устойчивости? Оказывается, нет. В этом можно наглядно убедиться из следующей картинки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал