Избранное трейдера Dr. Sombre

Рекорд за рекордом

- 02 марта 2020, 20:07

- |

Правда на этот раз — антирекорд. Самое большое снижение стоимости портфеля с 2014 г.

Корона прервала 9-месячную прибыльную серию:

Зато сегодня, наконец, закачал в бумаги запланированную часть кэша.

Всем успехов в торгах.

- комментировать

- ★2

- Комментарии ( 31 )

Есть ли сила в моментуме?

- 22 февраля 2020, 15:14

- |

В продолжении разговора об рыночных факторах-аномалиях(начало было здесь, про дивиденды), хочу немного написать о другом рыночном факторе — моментуме. Для начала, вот ссылка на очень хорошую статью — «The Quantitative Momentum Investing Philosophy» из блога компании Alpha Architect, рекомендую прочесть. В ней изложены основные принципы, на основе которых компания делает свои моментум-фонды. Если совсем кратко изложить суть написанного, то для акций, на горизонте от 6 до 12 месяцев, наблюдается образование аномалии моментума. Иными словами, если цены акции начали рост, и уже растут больше 6 месяцев, то рост с большой вероятностью будет продолжен. Эта аномалия описана во множестве академических работ и используется во многих рыночных моделях, например моделях Фамы-Френча(см. ссылки в статье). В этих же академических работах также отмечается, что на этом многомесячном тренде роста иногда возникает обратное контр-трендовое движение, длительностью до месяца. Чтобы отсечь этот «противоход», часто используют определение моментума в следующем виде: общий рост за N месяцев, без учета последнего(самого недавнего) месяца. В модели Фамы-Френча используется определение моментума — 12 минус 1, т.е. рост за 12 месяцев, без учета последнего месяца. Этот же моментум часто называют «12_2 моментум», по месяцам вычисления.

( Читать дальше )

Binance: архив котировок по всем BTC парам

- 19 февраля 2020, 17:37

- |

Собственно все в заголовке поста:)

Архив (17Gb) можно скачать с kaggle https://www.kaggle.com/jorijnsmit/binance-full-history

Имхо, неплохой подгон. Можно, конечно, самому выкачать, но это очень трудозатрано по времени.

ну и секунда самопиара — моя телега, пишу редко. Больше по алготрейдингу, коду, ссылочки полезные, ну и так мысли иногда разные. Ничего не продаю, не обучаю, просто для души.

Новичкам. Опционные стратегии и приёмы самбо. Покупка/продажа call, покупка/продажа put.

- 09 февраля 2020, 14:28

- |

В тот раз я написал про стратегию медвежий колл-спрэд, люди стали добавлять в избранное, значит интерес есть, продолжим.

Сделаю небольшое лирическое отступление и сразу скажу, что покупка медвежьего колл-спрэда лично мне уже третью неделю подряд приносит профит, так как рынок сползает вниз, а эта стратегия оптимально заточена под как раз такое вот вялое сползание.

На самом деле в тот раз мы перепрыгнули через голову, опционным новичкам необходимо для начала понять как работают простейшие стратегии «купить call», «продать call», «купить put», «продать put». Сегодня будем как раз их обсуждать, это база, основа основ.

Всем новичкам, которые хотят разобраться в опционной теме, рекомендую начать с самой главной книги по опционам Саймона Вайна «Опционы. Полный курс для профессионалов». В этой книге есть все. Там расписано такое множество опционных стратегий, что могут глаза разбежаться. На практике же мы обычно используем 2-3 основные стратегии, множество опционных стратегий проходит стороной, все зависит от человека и его темперамента. Каждый опционный трейдер подбирает стиль торговли под себя, поэтому необходимо для начала ознакомиться со всем арсеналом возможных орудий и лишь потом подобрать для себя 2-3 тех самых, которые больше всего подходят тебе.

( Читать дальше )

Как я заработал с 1 млн. рублей 3 млн. долларов

- 23 января 2020, 15:24

- |

Уже очень давно хотел рассказать публике историю своего успеха, но все не было стимула. И вот сейчас, пиара ради, решил написать небольшой рассказик в трех частях:

- Знакомство с рынком;

- Резкий взлет;

- Стремительное падение.

Основано на реальных событиях, все имена вымышленные. За давностью лет могут быть небольшие неточности.

Кто не любит много читать, может дождаться второй части — там будет самое интересное. Кто совсем не любит читать, то в двух словах, суть состоит в следующем: я оказался в нужное время в нужном месте и вел грамотный нетворкинг. И большую часть этой суммы заработал не для себя.

Часть 1. Знакомство с рынком.

Шел 2003 год. Мне было каких-то 20 лет. Днем я благополучно просиживал время на парах, вечером играл в бильярд, а ночью прижимался к упругой женской попке. Гонял тогда на старенькой Дэу Нексия и беззаботно жил на родительские дотации, в размере 500 баксов в месяц. Но 12 сентября, после звонка дяди Богдана, размеренное течение жизни резко изменилось. “Эй олух, хорош пинать бананы, завтра берешь паспорт и дуешь по адресу Невский 60 с целью открытия брокерского счета. Я договорился с ребятами из Финама — откроешь счет на 100 тыс., а они обучат тебя как сделать из них миллион”.

( Читать дальше )

мои результаты 2052-33

- 03 января 2020, 16:03

- |

2. Наконец скрестил ужа с ежом трендовую торговлю с опционами и это крайне приятное чувство.

3. Полезной жизнью живет наш чат. Итоги участников распределились следующим образом:

4. Немного инсайда на 2020. IMOEX лонг. Суть инсайда в следующем. Впервые за много лет 1 января в 7 утра приехала мусорозабирательная (или как там она официально зовется?) машина и опустошила мусорные баки. В прошлые года кучи мусора скрывали очертания баков вплоть до 10 числа. Это явно говорит о росте нашей экономики. Значит рф-акции вверх. Ну и рубль. Стало быть и РИ туда же.

5. По сухой статистике мой год = +2547 вычисленных корреляционных функций +9321 бэктест +1 хороший новый человек -73 подписки на смартлабовские блоги +113 страниц машинописного текста.

Готовы были бы вложиться в стратегию?

- 25 декабря 2019, 17:04

- |

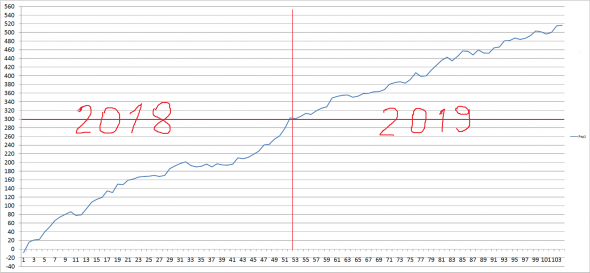

Представлен результат за 2018 и 2019г. Торговля ведется на битке и эфире. За 2018: 300%, за 2019: 215%, максимальная просадка 12%. На картинке результат без использования плечей. Расчёты по системе вел давно, но не было возможности её торговать, т.к. крайне сложно, нужно 24 часа 7 дней в неделю следить за терминалом. Сейчас такая возможность появилась и начал торговать на реальном счете с 10 декабря. Торговая площадка битмекс, т.к. комиссия приемлимая, хотя сделок не так много (стратегия трендовая). На данный момент результат +33% и незакрытая сделка шорт битка с 7500, я торгую с 3-ем плечом. Хочу поторговать на реале 2-4 месяца и уже выложить реальный отчет на реальном счёте.

Алготрейдинг и его эмоциональная составляющая

- 11 декабря 2019, 16:31

- |

Содержание

1. С какими эмоциями сталкивается алгоритмический трейдер?

2. Воздействие эмоций на поведение алготрейдера

3. Как снизить влияние эмоций на автоматизированную торговлю?

4. Выводы

1. С какими эмоциями сталкивается алгоритмический трейдер?

Если вы думаете, что алгоритмический трейдинг психологически комфортная профессия, то вы ошибаетесь. Первоначально создается впечатление, что робот — это набор строк кода или кубиков, описывающих торговый алгоритм. Или железяка бездушно и четко выполняющая команды. Однако по итогам накопившегося алго-опыта эмоциональное напряжение ничуть не уступает «ручному» трейдингу.

Далее опишу переживания, которые испытал на себе, так и теоретические заключения. Как и в «ручном» трейдинге основополагающие эмоции — страх и жадность. От них идут остальные производные чувства. Для упрощения, понятия «эмоции» и «чувства» используются как синонимы.

Итак, перейдем к страхам:

— страх того, что алгоритм перестал работать. Причины две: переоптимизация параметров, поменялся рынок и идея перестала приносить доход

— страх того, что алгоритм вычислит/ вычислил брокер иное лицо. Глупо, но такая мысль тоже витала

— страх низкой диверсификации портфеля. Высокая концентрации рисков по инструменту, алгоритмам

— страх того, что свое представление о рынке, о торговых системах, о возможности стабильного заработка, о своих способностях это иллюзия

— страх потери части депозита, выраженная в неправильно рассчитанной сумме, которой готов рискнуть. При просадке возникает страх потерять больше запланированного. Например, план потери 30%, но при достижении просадки в 20% боль потерь становится нестерпимой

Ну как вам, жутко? Это еще не все. Жадность:

— жадность, выраженная в желании получить нереальный доход. Принятие слишком высоких рисков, что ведет к значительным просадкам

— жадность, выраженная в неадекватности поставленных целей по времени получения запланированного дохода. Как и в первом случае – принимаются завышенные риски

— жадность, выраженная в спешке создания, тестирования, предварительного обката роботов на реале для подсчета проскальзывания и правильной логики работы скрипта

— жадность, выраженная в желании отыграться. Не остановить торговлю робота при достижении запланированной просадки, а в момент просадки повысить риски

Далее отчаяние, сожаление и стыд:

— отчаяние, выраженное в бессилии поменять что-то в торговле, когда счет тает

— сожаление в профессиональной нереализованности. Потрачено много времени на исследования и разработку алгоритмов. Упущенное время тяготит, так как нет развития в других областях жизни

— стыд перед друзьями, родственниками, клиентами, сообществом трейдеров и т.д.

2. Влияние эмоций на поведение алготрейдера

( Читать дальше )

6 причин для оптимизма в трейдинге, или почему нельзя сдаваться.

- 11 декабря 2019, 15:10

- |

Часто наблюдаю на смарт-лабе упаднические настроения, посты о хаотичности рынка, о том как все плохо и т п. Вот мой ответ Чемберлену.

1. Те кто утверждают, что на бирже все проигрывают упускают одну деталь, если все проигрывают то куда уходят деньги, в чьих карманах они оседают? Не могут все проигрывать, просто потому что если где то убыло то где то прибыло.

2. Те кто утверждают, что рынок хаотичен, немного лукавят, так как повсеместно принятое мнение людей о хаосе и теории хаоса, это то что это непредсказуемо, и что это наука о непредсказуемости, на самом деле теория хаоса это наука о предсказуемости в нестабильных системах.

3. Даже на хаотичном рынке можно зарабатывать соблюдая правила риск менеджмента. Трейдер не может контролировать рынок, но он может контролировать свой стоп, точку входа и выхода.

4. Утверждение о том, что на рынке все проигрывают противоречит нормальному распределению, нормальное распределение настолько фундаментальный закон, что его используют даже для выявления подтасовки в выборах, если нормальное распределение не наблюдается, это означает либо методологические ошибки, либо подтасовка и искажение исследования или статистических данных.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал