Избранное трейдера Evvibris

Долгосрочные перспективы спроса на газ в Европе

- 08 сентября 2021, 11:59

- |

В ближайшие годы потребление газа в Европе будет расти в связи с изменением структуры потребления энергоресурсов. Доля газа будет расти из-за снижения доли угольной генерации на фоне истощения источников угля и повышения экологических норм. Но с другой стороны, будет расти доля возобновляемых источников энергии (ВИЭ), которые будут все больше составлять конкуренцию газу.

Текущие высокие цены на газ в Европе долгосрочно неустойчивы. Мы ожидаем их коррекции примерно до 270 долл./тыс. куб. м. В будущем до 2030 года ожидаем цены на газ в Европе в пределах 230-330 долл./тыс. куб. м. исходя из альтернативной стоимости угольной генерации с учетом стоимости квот на выбросы СО2.

В этой статье мы рассмотрим:

- долгосрочные перспективы спроса на газ в Европе;

- долгосрочный прогноз цен на газ.

Уголь в энергобалансе Европы заменяется газом и ВИЭ

В прошлом году доля ВИЭ в энергобалансе Европы впервые превысила долю ископаемых видов топлива. В 2020 году спрос на электричество в Европе на фоне пандемии коронавируса снизился на 4%. При чем угольная генерация снизилась на 20% (а по сравнению с 2015 г. – наполовину), а производство электроэнергии из газа – на 4%. В итоге доля газа выросла до 20%, а угля – снизилась до 13%.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 7 )

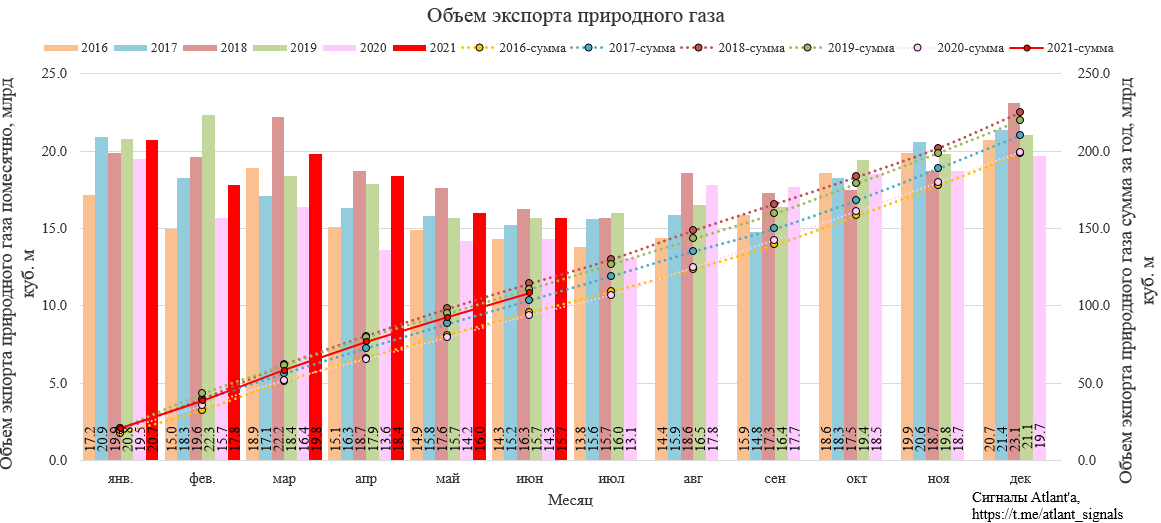

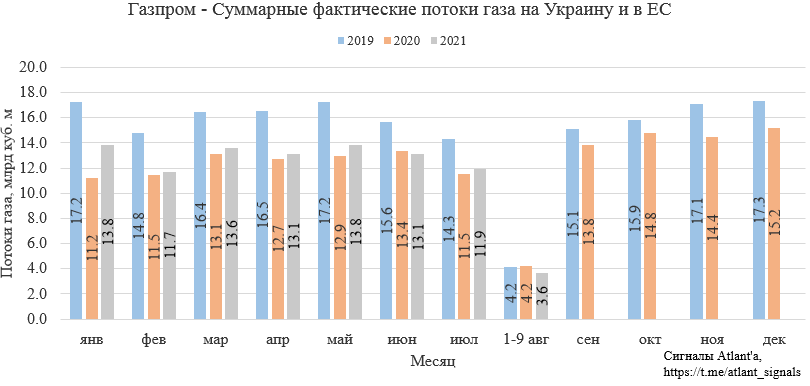

Газпром. Экспорт природного газа из России в июне 2021 г.

- 12 августа 2021, 08:52

- |

В июне объем экспорта природного газа составил 15,7 млрд куб. м и увеличился на 10% относительно прошлого года и снизился на 2% относительно мая.

Если ориентироваться на данные Газпрома, то экспорт в июле на Украину и в ЕС выше прошлого года. При этом на диаграмме не учитывается экспорт в Китай и Турцию. С их учетом объем экспорта должен быть не ниже 2020 года.

( Читать дальше )

Проверьте ваш накопительный пенсионный счет. Мощная афера с пенсиями

- 27 июля 2021, 19:57

- |

Наш Левиафан продолжает удивлять. Повышение пенсионного возраста — это лишь один из подарочков нашего «социального государства» будущим пенсионерам. Вчера я узнал, что мои личные пенсионные накопления перевели из государственного ПФР в частный НПФ после подделки документов. Начал копать, и чем дальше я разбирался в теме, тем выше поднимались мои волосы. Я конечно многого ожидал от наших властей, но не представлял, что они допустят подобный беспредел.

СК РФ установил, что накопления 500 тысяч граждан в 2017-2018 годах перевели из системы ПФР в частные фонды «Согласие», «Социум» и пр. после фальсификации документов на перевод. Я полагаю, в реале таких людей не меньше полутора миллионов, судя по тому, что никому не известные фонды «Согласие ОПС» и «Согласие» в 2016–2018 годах привлекли более 1 млн человек, а ведь именно эти фонды замечены в массированной подделке документов.

( Читать дальше )

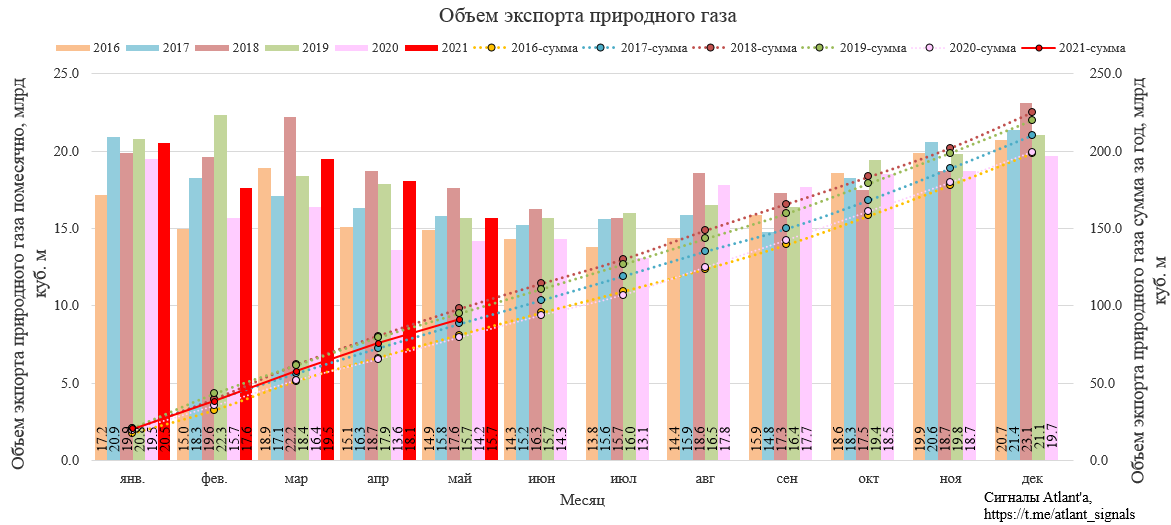

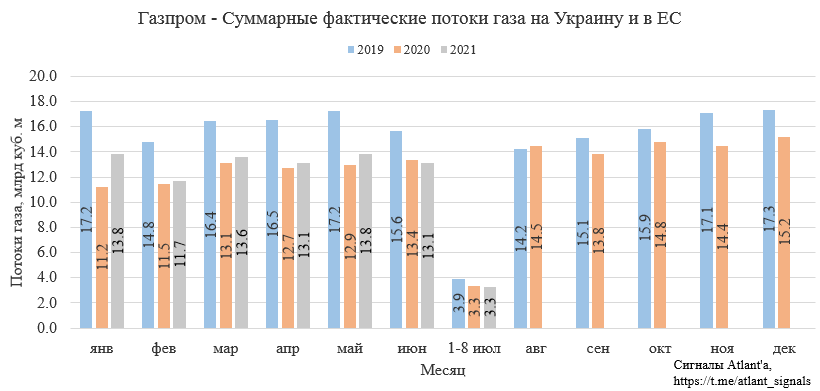

Газпром. Экспорт природного газа из России в мае 2021 г.

- 12 июля 2021, 09:10

- |

В мае объем экспорта природного газа составил 15,7 млрд куб. м и увеличился на 10% относительно прошлого года и снизился на 13% относительно апреля.

Если ориентироваться на данные Газпрома, то экспорт в июне на Украину и в ЕС ниже прошлого года. При этом на диаграмме не учитывается экспорт в Китай и Турцию. С их учетом объем экспорта должен быть не ниже 2020 года.

( Читать дальше )

Есть ли перспективы у НПК ОВК

- 30 мая 2021, 18:07

- |

Есть ли перспективы у НПК ОВК

НПК ОВК — машиностроительное предприятие производящее вагоны.

Акции упали с пиков в 10 раз.

Эта статья — попытка разобраться со следующими вопросами :

1. Текущее положение предприятия и отрасли

2. Варианты дальнейшего развития событий

3. Стоит ли покупать акции .

Отрасль выглядит не важно, объемы производства снижаются, некоторые производители сворачивают производства и перебиваются случайными заказами, остальные работают не на полную загрузку, основные причины:

— ПРОФИЦИТ вагонов

— низкие ставки на аренду

— рост цен на сырье ( металл)

Некоторые крупные операторы, например Globaltrans, снижают и допускают вообще полное временное, отсутствие закупок вагонов.

( Читать дальше )

Идеальный дефолт... или абсолютная ликвидность

- 27 мая 2021, 15:48

- |

Как быстро оценить финансовое состояние предприятия и как увидеть назревающий дефолт? Для этого не надо быть гением от финансов. Достаточно сложить и поделить)))

Здравствуйте, инвесторы юные, начинающие и продвинутые. Чтобы снизить вероятность нарваться на дефолт, необходимо вычислить абсолютную ликвидность предприятия. Если вероятность дефолта существует или предприятие латает финансовые дыры, то это можно отследить по коэффициенту абсолютной ликвидности.

❗ Рассчитывать коэффициент мы будем с помощью компьютера в конце статьи, а пока теория о том, как выглядит идеальный дефолт

( Читать дальше )

Подборка полезных ресурсов без Yahoo Finance и Seeking Alpha: данные, идеи и воспроизводимые исследования

- 21 апреля 2021, 16:39

- |

Привет, в этот раз будет общий пост про полезные источники в сети, где можно бесплатно взять данные, примеры кода и другие полезные вещи.

Более направленные подборки по идеям можно посмотреть здесь https://smart-lab.ru/blog/628709.php, а по книгам здесь https://smart-lab.ru/blog/681121.php

Биржевые данные:

Биржевые:

- https://www.quandl.com Quandl. Простой и адекватный API для Python, много бесплатных данных по отдельным биржам. Например, по Гонконгской и Варшавской бирже. Есть данные по сырьевым фьючерсам и другому сырью. Экономическая статистика и альтернативные данные тоже есть в бесплатном варианте. В отличие от других сайтов с котировками и графиками – здесь промышленная выгрузка для исследований;

- https://stooq.com Stooq. Неожиданно богатый бесплатным контентом локальный сайт (Польша). Большая часть не представляет интереса и можно сразу перейти к большим (для бесплатных) выборкам биржевых данных по США, некоторым европейским и азиатским странам

( Читать дальше )

Polymetal - полный разбор компании + SWOT-анализ

- 20 апреля 2021, 19:33

- |

Давненько я не делал полный разбор компании, даже соскучился. Тем лучше, ведь сегодня у нас на изучении Polymetal. Компания, которая в 2020 году продемонстрировала высокие темпы роста бизнеса и цены акций. По традиции, всесторонне изучим компанию, ее бизнес, отчет за 2020 год, структуру акционеров и дивидендную политику. Выявим сильные и слабые стороны, перспективы и риски, которые могут стоять перед руководством. А в заключении, заполним таблицу со SWOT-анализом, который даст нам понять, стоит ли покупать данный актив. Разбор будет долгим, запасайтесь печеньками.

Идею по Polymetal публиковал в своем Telegram еще до роста. Так что будет повод подключиться, чтобы получать оперативную информацию.

Polymetal — одна из крупнейших золотодобывающих компаний России. Хотя это не совсем правильное определение, ведь компания занимается добычей золота, серебра, меди и других металлов, а также является одной из крупнейших в мире. Polymetal имеет производственные площади и рудники в России и Казахстане. Что удивительно, компания берет свое начало лишь в 1998 году, а основной задачей было возрождение неиспользуемых активов СССР и создание новых. Как оказалось, не все крупные сырьевые компании — это советское наследие.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал