Избранное трейдера Evvibris

Снова про энергетику в долгосрок - как сыграть в газовые компании? (или ну его нафиг)

- 14 октября 2020, 00:24

- |

Тут меня в прошлом посте в каментах потыкали, мол что же ты график такой старый прикрепил за 2015 год (распределение источников энергии).

Ну я было закусился спорить, что в 2020м то не сильно что то поменялось. Но потом остыл и подумал… ну ладно, допустим не поменялось сейчас.

Но с чего я решил, что не поменяется в ближайшие 20 лет? (а это один из выводов того поста). И я понял что мой мозг меня наипал и подсунул какой то наспех сделанный вывод что бы не трудится. И что информации то у меня маловато на этот счёт.

Ну и я сегодня мощным усилием воли изучил два овервью отчётов МЭА. И не пожалел! Вот ведь, заставил чей то комент поработать- и не зря. Шарю мои конспекты этих отчетов. Мой апдейт по мыслям — газ или не газ, и вообще по энергетике — в конце.

Ссылки: 2020 и 2019

Сначала вообще смотрел за 2020 год, но они там в агенстстве по-моему находятся в ахере от происходящего и везде и всюду вставляют соотв-ие ремарки и он какой то не полноценный отчет а типа апдейт к 2019му. Поэтому картинки будут из отчета 19го года. Поехали.

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 32 )

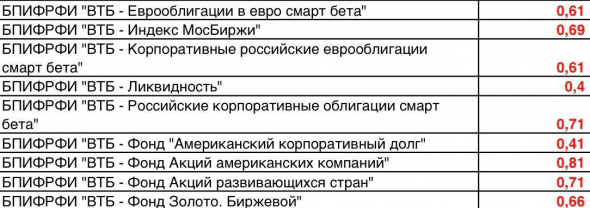

❗️ БПИФы ВТБ — самые низкие комиссии на рынке

- 09 октября 2020, 16:01

- |

Очень приятные новости! 🙂

Стоимость чистых активов биржевых фондов ВТБ Капитал Инвестиции превысила 5 млрд рублей и в связи с этим мы снижаем комиссию по ним!

🔹 максимальная комиссия по биржевым фондам ВТБ теперь не превышает 0,81 %;

🔹 самая минимальная комиссия у фонда ВТБ Ликвидность — 0,4 %;

🔹 Американский корпоративный долг — не более 0,41 %;

🔹 брокерская комиссия за сделки с БПИФ составляет 0%.

Участие в IPO и SPO

Увлекательное путешествие по истории финансовых пузырей.

- 28 сентября 2020, 13:03

- |

Увлекательное, но при этом вполне серьезное исследование самых знаменитых маний и пузырей XVII — XX веков. Главы, в которых исследуются причины тех или иных пузырей, их рост и последствия для экономики, разбавляются литературными — в них автор исследует как финансовые пузыри нашли отражение в литературе своего времени.

У Елены Чирковой отличный стиль изложения, несмотря на довольно большой объем (630 страниц), книга читается на одном дыхании. Отдельной похвалы заслуживает и выбор литературного материала. В книге упомянуты: «Черный тюльпан» А. Дюма, «Фауст» Гёте, «Деньги» Золя и «Восходящее солнце» Крайтона (японский пузырь был настолько масштабен, что в 90-х американцы всерьез думали, что японцы скупят весь мир).

Если вы думали, что пузыри на финансовом рынке — довольно редкое явление, которое всегда заканчивается масштабным крахом и на веки оставляет свой след в истории, то после прочтения книги вы убедитесь, что это не совсем так. Помимо масштабных и хорошо известных финансовых пузырей на финансовых рынках примерно раз в пару лет возникают «местные» локальные мании. В этом смысле финансовые рынки больше похожи на индустрию моды: толпа постоянно бегает от одной модной темы («недвижимость», «транспорт», «стартапы») к другой («тюльпаны», «золото», «биткойн»). И движению этому нет конца...

( Читать дальше )

Дивиденды российских компаний - У каких акций самые высокие дивиденды

- 18 сентября 2020, 10:28

- |

Думаю, любому в даже еще совсем зеленому и неопытному инвестору очевидна эффективность долгосрочного инвестирования в дивидендные истории.

Сравнивая Индекс ММВБ с тем же Индексом ММВБ только учитывающим полную доходность акций(доход от увеличения стоимости акций и дивиденды), мы наблюдаем почти двукратное преимущества индекса полной доходности, а значит и дивидендной стратегии. В рамках данной статьи я сделал подборку лучших российских компаний по акциям которых выплачиваются дивиденды. У каких акций самые высокие дивиденды? А у каких самые стабильные? А есть ли дивидендные аристократы? А какие акции в итоге купить? Ответы на эти и многие другие вопросы, вы найдете ниже.

Полная версия статьи тут: https://prostguide.ru/investicii/119-po-kakim-akcijam-samye-bolshie-dividendy-top-10-rossijskih-dividendnyh-akcij.html

( Читать дальше )

Как инвестировать в акции, если рекордные цены и волатильность заставляют нервничать

- 10 сентября 2020, 10:50

- |

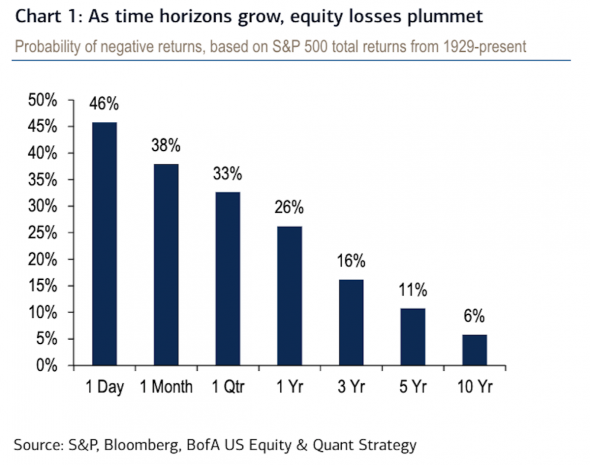

Время — лучший друг инвестора на фондовом рынке

Фондовый рынок на днях был захвачен приступом волатильности, когда цены достигли новых рекордных максимумов. И именно в такие времена инвесторы задают себе чрезвычайно сложные вопросы, например: «Стоит ли покупать провал?» или «Продать?»

Когда на кону стоит финансовое благополучие, как правило, не рекомендуется делать ставку на то, что, как вы думаете, произойдет в ближайшие дни, месяцы или даже несколько лет. Правда в том, что независимо от того, находится ли фондовый рынок на рекордно высоком уровне или торгуется около минимума медвежьего рынка, инвесторы всегда обеспокоены риском потери денег.

Итак, как следует думать с учетом всего этого? Что нужно понимать, прежде чем вкладывать новый капитал?

Ранее в этом месяце группа по стратегии акций Bank of America в США во главе с Савитой Субраманян предложила несколько простых, но вместе с тем проверенных временем рекомендаций.

«Лучший рецепт избежания убытков — это время: по мере увеличения временных горизонтов вероятность потери денег на акциях снижается», — написала Субраманян в записке для клиентов от 27 августа. Ее команда изучила историю и рассмотрела различные временные горизонты с 1929 года. И их выводы были очень простыми. Чем дольше вы были готовы удерживать акции, тем меньше вероятность того, что вы потеряете деньги.

Иначе говоря, чем сравнительно меньшее удержание позиции происходит, тем более оно разрушительно для капитала, в сравнении с долгосрочным удержанием позиции.

«В частности, для американских акций увеличение временного горизонта — это рецепт избежания убытков», — написала она. «10-летняя доходность S&P 500 была отрицательной только в 6% случаев; другие классы активов не обладают такими характеристиками — например, тот же уровень 10-летних потерь для товаров (commodities) составляет 30% (оба основаны на данных с 1929 года)».

( Читать дальше )

На рынке микропроцессоров становится все интереснее: почему делать ставки нужно не на AMD, а на Intel

- 21 августа 2020, 12:22

- |

Как утверждают специалисты, на срезе человеческого волоса можно разместить примерно 1,5 млн современных транзисторов, сделанных по 7-нанометровому техпроцессу. Это в четыре раза больше, чем в процессоре Intel 4004 1971 года производства.

В данный момент только TSMC (Taiwan Semiconductor) и Samsung в массовом производстве применяют 7-нанометровые микропроцессоры, в пилотных чипсетах — 5-нанометровые, а также работают над внедрением 4- и 3-нанометровых техпроцессов.

Какие прогнозы?

По прогнозам, в 2020 году продажи микропроцессоров в мире превысят $433 миллиарда (+5,9% год к году):

Объем рынка полупроводников в мире с 1987 по 2021 год (в миллиардах долларов США). Источник: Statista

Аналитики PricewaterhouseCoopers (PwC), международной компании в области консалтинга и аудита, оценивают, что до 2022-го ежегодные среднегодовые темпы роста (здесь и ниже CAGR) рынка полупроводников составят:

( Читать дальше )

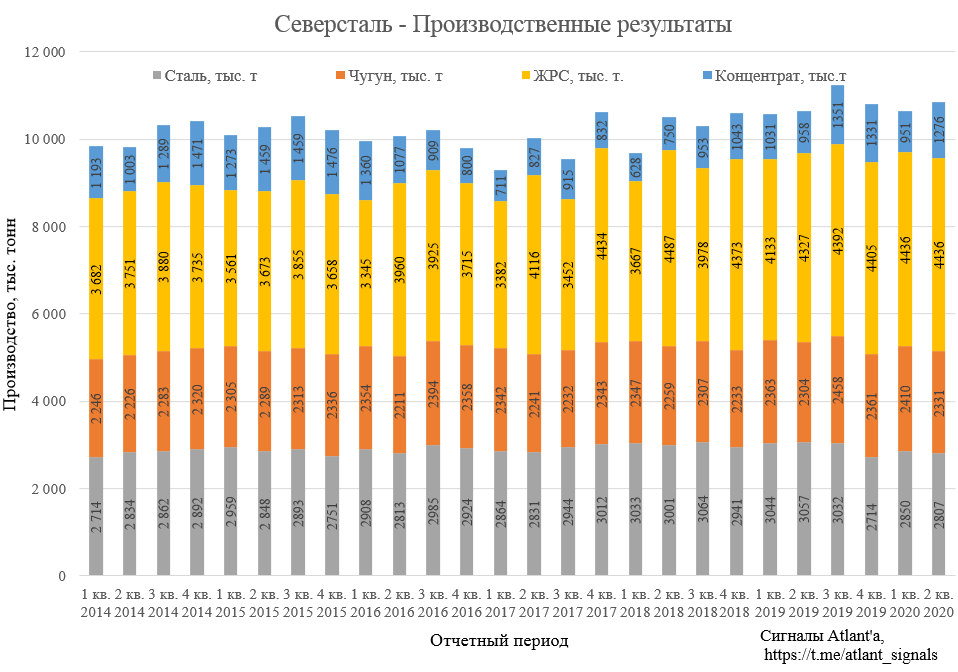

Северсталь. Обзор операционных показателей за 2-ой квартал 2020 года. Прогноз финансовых показателей и дивидендов

- 14 июля 2020, 11:28

- |

Северсталь представила операционные результаты за 2-ой квартал 2020 года.

Объем производства чугуна сократился на 3% к предыдущему кварталу и составил 2.33 млн. тонн (1 кв. 2020: 2.41 млн. тонн) в связи с краткосрочными ремонтными работами на ДП #1, #4 и #5.

Производство стали снизилось на 2% и составило 2.81 млн. тонн (1 кв. 2020: 2.85 млн. тонн) вследствие сокращения объема производства чугуна.

Производство концентрата коксующегося угля выросло на 34% относительно прошлого квартала и на 33% относительно прошлого года.

Производство железорудного сырья осталось на уровне прошлого квартала и выросло на 2.5% относительно прошлого года.

Средневзвешенная цена реализации 1-ой тонны стальной продукции снизилась с 520 долларов США до 500 по сравнению с 1-ым кварталом 2020 года, то есть снижение на 3,8%. По сравнению со 2-ым кварталом 2019 года цена в долларах снизилась на 18,8%. Таких низких цен не было 3,5 года. Помимо мирового падения цен, частично снижение средневзвешенной цены связано с уменьшением доли продукции с высокой добавленной стоимостью.

( Читать дальше )

ГМК Норильский Никель – почти как золото?

- 07 июля 2020, 23:50

- |

ГМК Норильский ПалладийНикель – почти как золото?

В лучших традициях песни про «девушку по имени Элис», и я воскликну «А кто не знает НОРКУ?» (кто не знает google в помощь). Мой любимчик на российском рынке, компания которая всегда «невероятно переоценена» для чёртовых ютьюб-телеграмм-гуру, продающих свои сигналы свежим инвесторам. Частенько мне приходится смеяться, когда я слышу от некоторых публичных ютьюб – аналитиков, что ГМК переоценен и он встал в его short, против long Русала. Гы )

Ребята, запомните – шортить рядовому инвестору вообще противопоказано – вынесут ногами вперед, организовав корнер (а-ля Тесла).

ГМК всегда стоил дорого, всегда был переоценен и так будет еще много-много лет / десятилетий – пока не смену МНППР (медь-никель-палладий-платина-родий) не придут более дешевые, искусственно синтезированные материалы.

Медь – это провода в строительстве, энергетике, автомобилях, кораблях, спутниках, и т.д.

Никель – в вашей нержавеющей кастрюле и холодильнике на кухне, в технологическом оборудовании — в любой нержавеющей стали, в аккумуляторе Теслы и любого другого электромобиля.

Платина, палладий и родий – в катализаторах выхлопных газов любого автомобиля на этой планете а также в промышленных катализаторах — везде где требуется очистка вредных выхлопных газов.

( Читать дальше )

Краткий анализ ситуации в ГМК Норильский никель

- 07 июля 2020, 17:30

- |

ГМК Норникель занимается добычей никеля, меди, палладия, платины и других металлов платиновой группы.

За последние пару лет цены на палладий выросли в 2 раза, что стало результатом доминирования данного металла в выручке компании.

( Читать дальше )

Возможное SPO ММК. Зачем и почему ?

- 07 июля 2020, 13:38

- |

Возможное SPO ММК Магнитогорский металлургический комбинат.

#MAGN

Писал уже об этой идее ранее, что осенью надо следить обязательно.

Вчера данную мысль подсветил Элвис у себя на сайте,

и тут мне стало очевидно, что большинство совершенно не понимает смысла размещать акции на SPO дешевле,

чем они есть в стакане.

Объясню на пальцах, попробую.

ММК висит на последнем месте в MSCI Russia Standart с весом около 0,62%.

При небольшой девальвации рубля и НЕ росте акций в рублях,

капитализация акций компании, находящихся и считаемых индексным провайдером в свободном обращении free float,

уменьшится и подойдет вплотную легко к 1 миллиарду долларов, что грозит, безусловно,

вылетом из индекса, драматичным падением капитализации компании и вынужденной распродажей от фондов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал