Избранное трейдера FARAON

Кречетов. Валюты, Нефть, Золото, ММВБ 28.07.2017

- 30 июля 2017, 17:03

- |

- комментировать

- ★4

- Комментарии ( 28 )

На рынке появились намеки на скорый рост нефтяных цен

- 25 июля 2017, 14:24

- |

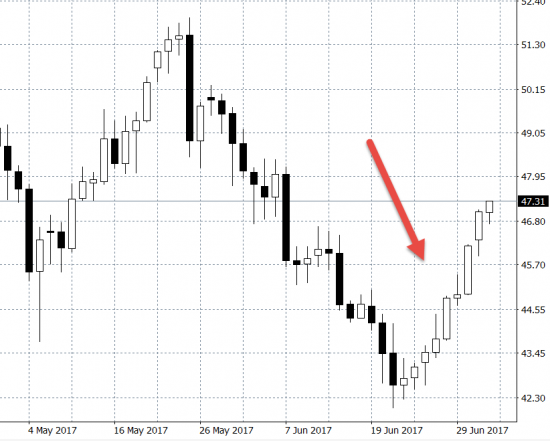

В то время как хедж-фонды играют на котировках нефти марки Brent и WTI, рынок начинает показывать признаки стабилизации цен.

Цены на нефть снизились со своих пиковых значений года примерно на 17% и причиной тому – игра хедж-фондов на их понижение. Однако в последнее время наметилась определенная стабилизация цен, причем заметили это не спекулянты, а нефтяные трейдеры.

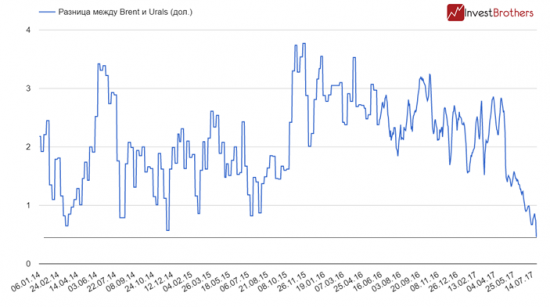

Хедж-фонды не проявляют практически никакой активности на рынках таких сортов, как Urals, Vasconia и т.д., то есть на эти котировки рыночные факторы могут оказывать куда более сильное влияние, чем на Brent и WTI.

Дисконт между североморской Brent и российской Urals по итогам вчерашнего дня сократился до минимумов с 2013 г. Теперь наша нефть стоит всего лишь на 46 центов меньше, чем европейская. Таким образом, скидка не превышает и 1%.

Похожая ситуация и в Америке – колумбийская Vasconia стоит на 3 доллара дешевле WTI, что является минимальным значением последних трех лет. К примеру, в начале года дисконт был 6 долларов.

( Читать дальше )

Нефть должна стоить больше 55 долларов, иначе мир столкнется с дефицитом сырья

- 25 июля 2017, 11:21

- |

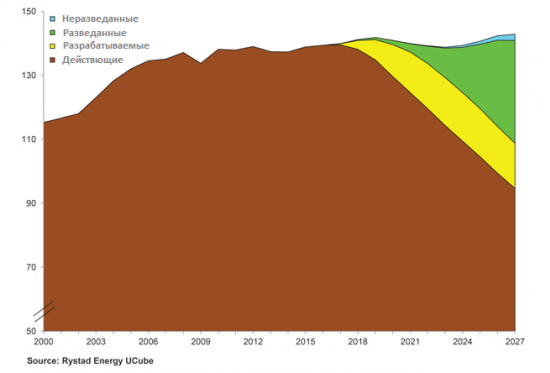

Низкие цены на нефть привели к тому, что нефтяные компании мира начали сокращать в первую очередь расходы на потенциальные проекты по разведке и бурению. Затраты по действующим проектам пострадали куда меньше.

В разы упали объемы вновь открываемых запасов нефти и газа. Если в 2012 году в среднем в месяц находили по 2,3 млрд баррелей нефтяного эквивалента, то в 2016 г. всего лишь 578 млн., причем на нефть и газовый конденсат пришлось лишь 40% от этих открытий. По прогнозу агентства Rystad Energy в 2017 г. объем вновь разведанных запасов будет увеличиваться по 750 млн баррелей нефтяного эквивалента в месяц.

Сегодня цены на нефть не реагируют на эти новости, так как это перспектива 10-ти следующих лет. По расчетам Rystad Energy к 2027 г. среднесуточное мировое потребление нефти и газа достигнет 143 млн баррелей нефтяного эквивалента и удовлетворение данного объема потребует разработку новых проектов. К тому времени лишь 66% всего сырья будет добываться на уже действующих месторождениях, 10% придется на ныне запущенные проекты. Остальные 22% и 2% будут относиться к ныне открытым запасам, но еще не разработанным, и на совершенно новые месторождения соответственно.

( Читать дальше )

Встреча ОПЕК 24 июля может вызвать сильнейшее движение цен на нефть

- 24 июля 2017, 06:14

- |

В ближайший понедельник в Санкт-Петербурге пройдёт заседание Комитета по мониторингу ОПЕК. Нефтяной рынок ждёт его с большим нетерпением в надежде на то, что участники соглашения о сокращении добычи нефти предпримут новые шаги, чтобы обуздать некоторых членов картеля, активно наращивающих производство.

«Как всегда на подобных встречах ОПЕК, наиболее важными участниками являются Саудовская Аравия и Россия», – сказал Эрик Виноград, старший экономист AllianceBernstein. И не удивительно, ведь они являются двумя крупнейшими в мире производителями и экспортерами нефти.

«Любой признак того, что кто-то сомневается в своей приверженности квотам [на добычу нефти], окажет огромное влияние на рынок», – отметил он.

На самом деле подобные встречи Комитета по мониторингу ОПЕК являются по большому счёту рутинными. Этот орган был создан в конце прошлого года в рамках венских соглашений ОПЕК+, и в его состав входят члены картеля Алжир, Кувейт и Венесуэла, а также страны, не входящие в ОПЕК: Россия и Оман.

( Читать дальше )

Прибыльность разных страйков

- 19 июля 2017, 13:11

- |

Хотел посоветоваться с экспертами – кто как подбирает страйки при направленной торговле опционами.

Итак, я понимаю куда двинется акция, и примерно насколько. Точное время начала и завершения движения угадать сложно, поэтому я беру опционы с запасом срока (скажем 3-9 месячные). Т.е. это не краткосрочные опционы (угадывание результатов ER и т.п.), а именно на 3-9 месяцев. Торгую в Америке, андерлаинги — акции компаний.

Вопрос, какой выбрать страйк, чтобы обеспечить максимальный профит от вложений?

Ведь это далеко необязательно что надо покупать опцион именно того страйка, куда ты предполагаешь придет цена БА.

Так вот, какие вы используете алгоритмы/расчеты или оценки для выбора самого выгодного страйка?

Расскажу о своем опыте. Мой практический опыт на разных акциях говорит, что при движении в ожидаемом направлении максимально вырастает цена опционов, чей страйк удален примерно на 10% от текущей цены БА. Это действует в случае, если цена БА прошла только 5%, и все 10%, и даже 15%. Понятно, что при бОльших движениях цены уже имеет перекладываться в более дальние страйки. Причем что интересно, несмотря на то, что отношение цены опциона к его дельте тем лучше, чем дальше страйк вне денег, в реальности далекие опционы при движении цены БА в пределах 20% не вырастают так грандиозно (за счет других греков), и простой выбор по коэффициенту цена разделить на дельту – не дает лучшего результата.

( Читать дальше )

Хамелеон-Опцион. Опционы с дорожной картой. United Continental, IBM, BankofAmerica

- 19 июля 2017, 13:00

- |

Тем кто осуществил наш план, вчера купили опционы BankofAmerica с исполнением 28 июля: PUT страйк 23 по цене 10 центов, и CALL страйк 24.50 по цене 12 центов (стрэнгл 22 цента). Смотря в какую сторону пойдет цена (нам здесь не важно), сделки будут закрыты при достижении цены любым опционом 50-60 центов.

Ожидание прибыли более 90-100%.

Из всех сегодня опционов покажу два, правда не самых прибыльных (инфу об опционах с доходностью 90-120% и более дешевые оставим для тех, кому нужнее).

(UAL) United Continental Holdings, Inc. — отчитались лучше ожиданий, но откроется сегодня на $76

После открытия покупаем стрэнгл (и пут и колл). Отступаем от центрального страйка на $2 Покупаем опционы с исполнением 4 августа. И пут и колл будут стоить примерно по 80 центов. Ожидаемая прибыль 20-25%.

(IBM) International Business Machines Corporation — тоже отчиталась вчера вечером лучше, чем ожидалось, но откроется ниже цены закрытия примерно на $149-150.

( Читать дальше )

Кречетов. Недельный обзор. Золото, серебро, ммвб. 15.07.2017

- 16 июля 2017, 22:02

- |

Сделки и события за неделю, мысли на неделю следующую. Отдельный вопрос к читателям, а нужно ли сделки скидывать в видео? Сделал это уже второй раз по просьбам, но что-то это занимает много времени в ролике и по ощущениям лучше это время тратить на что-то другое в нём. Просьба отписаться по этому поводу в комментариях.

( Читать дальше )

Кречетов. Нефть. Весёлые картинки.

- 04 июля 2017, 17:34

- |

( Читать дальше )

[Лайфхак] Давало плюс, а вышел в минус. Как бороться?

- 03 июля 2017, 13:48

- |

В видео показал фишки и правила, которые помогают правильно управлять позицией.

Сегодня 3 Июля сокращенный день на Америке, до 13:00 NY time

Завтра 4 Июля выходной на Америке (День независимости)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал