Избранное трейдера Falcone

Адриан Рейд (Adrian Reid): Торговый план – ключ к успеху трейдера

- 05 октября 2016, 14:15

- |

План торговли — это именно то, что отличает успешных трейдеров, стабильно получающих прибыль на рынке, от неудачливых, которые теряют деньги и покидают этот бизнес.

План торговли — это именно то, что отличает успешных трейдеров, стабильно получающих прибыль на рынке, от неудачливых, которые теряют деньги и покидают этот бизнес.

Многие новички считают, что им не нужен план, они хотят просто начать торговать и зарабатывать, не тратя времени и сил на разработку какого-либо документа. Так вам скажут, по крайней мере, 95% трейдеров.

Но торговать без плана — это все равно, что припарковать свой автомобиль на железнодорожных путях, чтобы вздремнуть — не только не логично, но и весьма опасно.

Меня зовут Адриан Рейд. Я уже более десяти лет успешно торгую на рынке. Когда я только начинал, то перепробовал множество различных методов торговли, прочел огромное количество книг и статей и посетил массу разнообразных обучающих курсов для трейдеров. Но только после того, как я действительно осознал важность наличия письменного плана в сочетании с системой торговли, которая соответствует моей личности и целям, мои результаты начали по-настоящему улучшаться.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 0 )

Парная торговля фьючерсами на Сбербанк. Правда или ложь?

- 03 октября 2016, 00:36

- |

Так вот вопрос о паре фьючерсов Сбербанк-Сбербанк-п. Нашел в сети два подхода, для построения спреда между ними. Первый, самый простой — по измерению разницы в RSI первого и второго фьючерса, далее ловля экстремума, и на основании этого открытие позиций с расчетом на возврат к нулю. Второй вариант — замысловатая формула, которая тоже дает спред в виде осциллятора, но тут формула уже выглядит так (постараюсь записать без ошибок):

SBRF — ((SBPR*SMA20(SBRF)/SMA20(SBPR)),

в результате чего на выходе осциллятор с максимальной амплитудой примерно в диапазоне +50/-50, с редкими проколами.

Примерно вот так:

Воспроизвести оба эти варианта в ТС-лабе получилось, за исключением некоторых моментов, с которыми пока не разобрался. Например как задать баланс объема входа на лонг-шорт по инструментам, реалистичную комиссию, и другие моменты. Ну и смешно сказать — закачать период до 15 года, а то все очень радужно в эти полтора года для сбера)

Интересует мнение тех, кто практикует такую торговлю, не обязательно на этой паре, а применительно к такому подходу в целом. На сколько можно верить результатам исторического теста? Что учесть при изучении такого подхода, основные ошибки, чему больше уделить внимания?

Старые системы

- 02 октября 2016, 22:23

- |

Тот редкий случай, когда система была придумана в 2008-м и успешно заправляла гелик работала в умелых руках. Но зависела сильно от того, кто ее изобрел. Не потому что человеческий фактор, а потому что целый набор деталей он не мог объяснить. Только сейчас, с новыми сравнительно навыками построения торговых систем, мне удалось ее воспроизвести как единую мысль.

Очень Редкий Случай когда система работает после дюжины смен рыночного поведения… По этой системе много кто пытался работать и не получалось. Я в их числе.

… Забегая наперед и отвечая на все вопросы сразу — брат погиб, поэтому его ценные знания и навыки ушли вместе с ним.

Тюнинг для QUIK. Индикатор диагональных уровней.

- 02 октября 2016, 20:02

- |

Добавляю новую полезность для терминала QUIK.

По заказам доводилось делать много торговых систем, торгующих по горизонтальным уровням. Каждый заказчик строил свою систему, все они были успешно реализованы.

А как же диагональные уровни? Их возможно построить вручную, сколько людей, столько мнений…

Сегодняшний индикатор показывает косые уровни, их можно интерпретировать как диагональные уровни поддержки-сопротиления, линии каналов и т.п.

( Читать дальше )

О торговых роботах и индикаторах Quik часть 6 (Горизонтальные объемы)

- 02 октября 2016, 09:08

- |

На этой неделе мне предложили несколько индикаторов, и горизонтальне объемы попросили аж сразу несколько человек, поэтому я решил сделать их для вас, технические возможности квика не позволяют изображать горизонтальные объемы в традиционном их представлении, поэтому я занес их в таблицу.

Я сделал 2 настраиваемых параметра: 1-ый это код инструмента(RIZ6,SiZ6..) и второй — шаг диапозона, в котором вычисляются горизонтальный объем. Шаг диапозона = шаг_цены_инструмента * количество_пунктов. Например, в скриншоте шаг диапозона равен 10, так как шаг цены фьючерса РТС равен 10, следовательно растояние между уровнями равно 10*10=100.

В красном прямоугольнике находится горизонтальный объем расположенный между уровнями 97700 и 97800, в синем — горизонтальный объем между уровнями 97500 и 97600, думаю, вы уловили этот момент.

Если вы, например, торгуете нефтью, то не надо в шаге диапозона писать допустим 0,1, потому что в таком случае получится 0,1 * 0,01 = 0,001, где 0,01 это шаг цены нефти, если вам нужно чтобы горизонтальный объем для нефти вычислялся каждые 0,2$ то в шаге диапозона вам всего лишь нужно указать 20.

( Читать дальше )

Эффективность рыночных систем, сколько профита вы отдаете обратно в рынок

- 01 октября 2016, 22:31

- |

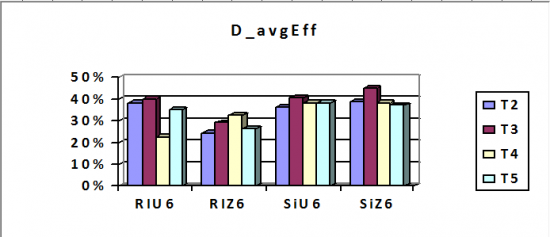

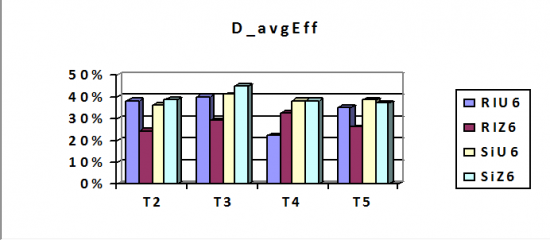

У меня сейчас именно переворотные стратегии работают, в ходе торгов записывается куча информации, в т.ч. по каждой позиции отслеживается PnL, в БД остаются его минимальное и максимальное значение по позиции. Решил посмотреть насколько эффективно забираю профит. Формула такая:

Keff = (Pnl fakt — Pnl min )/ (PnL max — PnL min), в процентах. Если Keff =100 — значит забрана максимально возможная прибыль, которая была в ходе торгов по позиции достигнута и т.д.

Так вот забирают РС, вуаля, по сентябрю (что уж тут говорить, мням, мням, льют помалясь)

( Читать дальше )

Торговый робот на индикаторе Price Channel под Quik

- 01 октября 2016, 12:10

- |

Всех приветствую.Не буду скрывать индикатор Price Channel мне очень нравится и близок. Первые свои прибыльные торговые системы в 2010 году строил на TSLab именно с использованием этого индикатора.

Сегодня хочу вам представить бесплатного торгового робота именно на индикаторе Price Channel. Это робот позволит торговать трендовый алгоритм на ММВБ через Quik на рынках: фьючерсов и акций.

( Читать дальше )

Как заработать на фондовом рынке

- 27 сентября 2016, 23:16

- |

1. Портфельный инвестор. Выбирай акции по канонам Уоррена Баффета. Купил, — и сиди на них как хомячок годами всё время, пока купленное предприятие соответствует критериям Баффета: низкий p/e, высокая рентабельность ROE, вменяемая долговая нагрузка, стабильная дивидендная политика… Выучите все эти прекрасные термины, — и вперёд.

2. Арбитраж. Между фьючерсом и акцией всегда есть разница в цене. Как правило — контанго. То есть фьючерс дороже акции примерно (но не точно) на величину ключевой ставки. Постоянно отслеживайте это контанго. Это легко делать в экселе. Выводите текущую таблицу КВИКа в эксель, и формулой считаете на сколько фьючерс дороже акции. Наблюдайте за этим волшебным параметром. Он называется спред. Очень часто спред начинает расти. Фьючерс резко дорожает, а акция остаётся на тех же уровнях. Это ваш шанс получить доходность гораздо выше ключевой ставки. Чтобы заработать, вам надо шоратнуть фьючерс, и тут же купить такой же объём акции. Взяли в замок эту разницу и дальше с наслаждением наблюдаете как она уменьшается, принося вам прибыль. Распад контанго происходит медленно, но верно, и приурочен к экспирации фьючерса. Но закрыться можно и гораздо раньше, если распад произошёл быстрее.

( Читать дальше )

Азбука теханализа. Выход из расходящейся фигуры.

- 27 сентября 2016, 21:20

- |

Истинный выход обусловлен фактическим реальным превышением спроса или предложения и не представляет из себя проблемы для его определения. Достаточно заметить что по мере расхождения фигуры либо быкам либо медведям не хватает силы сломить стопы соперников. Рынок разворачивается и с этого времени идет в сторону победителей.

Такая сиутация характерна для инвестиционных рынков, либо периодов.

Ложный выход связан с тем, что в инструменте отстутствует инвестиционная составляющая, и в борьбе быков и медведей никто не победил. Расходящаяся фигура успокаивается и переходит в сходящуюся. Зачастую возникает «Бриллиант». После схождения «заставить» рынок двигаться может либо ожидаемая новость, либо «раскачка» рынка крупным спекулянтом. Во втором случае и происходит ложный выход для набора позиции спекулянтом в нужную сторону. Рис2.

( Читать дальше )

Структурный продукт своими руками (пособие для будущих квалифицированных инвесторов).

- 27 сентября 2016, 20:05

- |

Некоторые брокеры (БКС, Айти Инвест, возможно и другие) предлагают как бы безрисковые структурные продукты на курс доллар/рубль. Суть примерно одна и та же, если курс уйдет выше некого барьера, получаете всю сумму вложенных средств плюс какие-то проценты, если не уйдет, возвращается сумма взноса.

Продажник моего брокера не только присылал мне эти предложения, но и упорно звонил и агитировал. Пришлось задуматься.

Вроде все понятно, но есть вопросики, на которые кто-то умный и знает ответы, но я нет. Привожу их ниже, может кому пригодится.

- Какой курс USD/RUB принимается за основу на начало и на конец продукта (SI, TOD, TOM)?

- В какой момент определяется курс входа.

- Не понимаю как рассчитать доходность, см. пример ниже, если не перешли барьер?

Исходные данные: сумма инвестирования 500 т. руб, вошли по курсу 64, барьер 68, курс на 15.12.2016 65.5., Коэффициент участия 81,25%

Курс вырос на 1.5 рубля. Расчет доходности ? - Барьер надо перешагнуть или достаточно на нем встать. Другими словами, отрезок или интервал?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал