Избранное трейдера Falcone

💵 Прогнозирование курса валют с точки зрения научного подхода

- 25 июля 2020, 09:35

- |

Решил сделать серию видео посвященную валютному риску.

В видео мы разбираем:

— что такое валютный риск,

— какие виды валютного риска есть,

— что влияет на курс валют,

— что такое spot rate и forward rate,

— почему никто не может точно прогнозировать курс валют и т.д.

Предвижу, что возможно многие трейдеры forex со мной могут не согласиться, но Вы не принимайте на свой счёт)

В этой серии видео я расскажу какие есть способы управления валютным риском, как решить когда и в каком объеме покупать валюту, как самостоятельно делать прогнозы валют, каким источникам прогнозам валют можно доверять и многое другое. Надеюсь видео будет полезным.

- комментировать

- ★2

- Комментарии ( 4 )

Бэнкинг по-русски: О проблеме резкого изменения ключевой ставки простым языком...

- 24 июля 2020, 00:36

- |

надавно писал краткий обзор ожиданий по ставке и в комментах понял, что существенная часть читателей не до конца понимает, как вообще функционирует финансовая система в РФ, в частности банковская.

Попробую донести общую мысль максимально простыми словами.

На диаграмме представлена структура пассивов и активов всей банковской системы РФ, исключая Сбербанк ( я бы вообще все госбанки исключил, но ЦБ не даст нам статистику ставок по такой выборке)

( Читать дальше )

Почему цены на квартиру растут, а стоимость аренды жилья - нет?

- 20 июля 2020, 15:15

- |

Постоянный зритель моего ютуб-канала задал мне такой вопрос на почту. Я не особо эксперт в области недвижимости, но за рынком наблюдаю давно и могу сделать некоторые предположения.

👉Рынок купли/продажи квартир достаточно медленный и неэффективный. Когда вы смотрите объявления о продаже вы видите только «половину стакана», то есть только цены офферов. Если бы мы видели «биды», наше понимание этого рынка было бы более реалистичным. Продавцы квартир выставляют офера своей мечты. В сделки они превращаются только когда эти мечты совпадают с мечтами покупателей. Если совпадения нет, то просто падает число сделок, поэтому надо всегда смотреть на число сделок по купле/продаже.

👉Из предыдущего тезиса следует, что реальный рынок может быть ниже того, который вы видите в «половине стакана». Мой одноклассник продает хату в центре Питера. Цена 10 млн руб. Цену опускать не хочет принципиально. А вот если будет «реальный покупатель», по его словам готов подвинуться даже на 1 миллион рублей вниз. Продает квартиру уже год.

👉Я заметил, что многие продавцы не желают признавать свой офер неадекватным, поэтому они каждый год поднимают цену квартиры примерно на величину процентов, упущенных по банковскому вкладу, округляя цену до ближайшей круглой цифры. Очевидно, они рассчитывают, что покупатель оплатит им простой.

( Читать дальше )

Новый конкурент.

- 20 июля 2020, 15:01

- |

В Казани c августа появится новый сервис вызова Такси Didi. Запуск сервиса в Москве и Санкт-Петербурге возможен уже в сентябре. Агрегатор пришел к нам из Китая, где он уже успел вытеснить Uber, продавшую конкуренту свой бизнес в стране в 2016 году. Агрегатором такси Didi владеет китайская компания Didi Chuxing.

Официальным представителям Didi в России себя называет компания «Юником», которая уже набирает водителей через «Авито». Компания рассматривает возможность запуска в сентябре-декабре в Екатеринбурге, Нижнем Новгороде, Москве и Санкт-Петербурге.

Представитель агрегатора заявил РБК, что сервис не так давно начал тестировать свое приложение в России. «Мы стремимся предложить местным пользователям еще больший выбор транспортных услуг, а водителям и партнерам — больше возможностей для получения дохода», — сказал он, пообещав предоставить больше информации, «как только появится такая возможность»

Сервис DiDi запустила Alibaba Group в 2012 году. В стартап вкладывались крупнейшие китайские гиганты, так же и Российский фонд прямых инвестиций, Юрий Мильнер, ранее совладелец и председатель совета директоров Mail.Ru Group. Водители DiDi получали хорошие премии и бонусы. Например, если в Uber в Китае таксисты зарабатывали в среднем 1 тысячу долларов в месяц, то в DiDi — это 3 тысячи.

Компания Gett уже сообщила о серьезной конкуренции. DiDi не только такси-агрегатор, но и крупнейший каршеринг, а также сервис тест-драйвов и даже проката велосипедов. Услугами DiDi только в Китае пользуются больше 450 млн человек — около трети населения страны. Для пассажиров это конечно же отличная новость.

Как вы з..ли с этой монеткой (дарю Грааль)

- 19 июля 2020, 23:28

- |

Итак, берём исторические данные SPY с 1996 года (24 года).

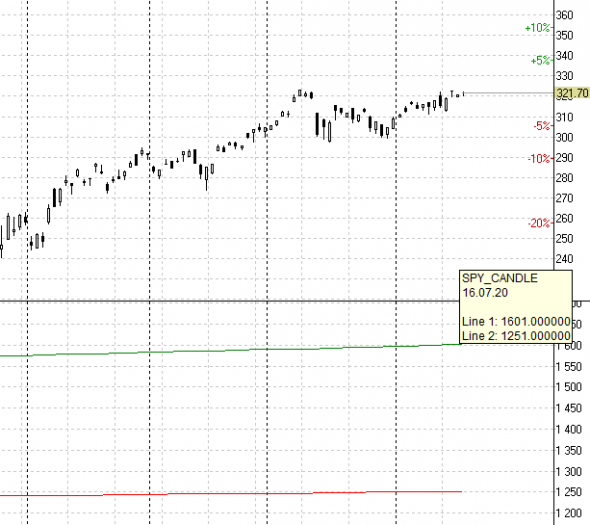

Шаг первый. Гипотеза — покупать на закрытии любой черной свечи и держать до следующего закрытия. Зелёная линия — прибыльные сделки, красная убыточные:

Получаем 56% прибыльных сделок.

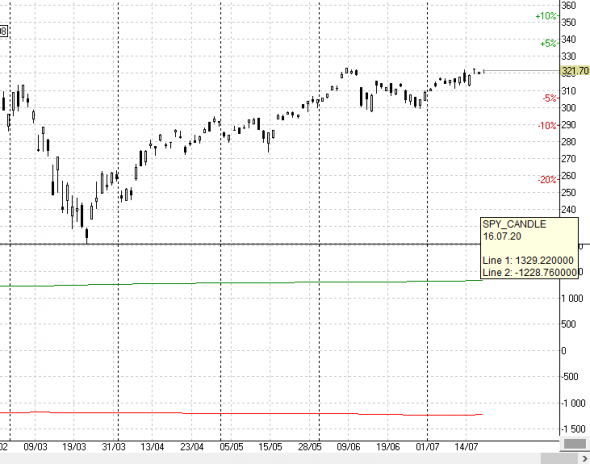

А что если ассиметрия убирается, тем что в убыточных сделках мы будем терять больше пунктов? Считаем прибыль в пунктах:

1329 против -1228. Хм. Действительно, не густо. Общая прибыль в пунктах всего на 8% выше убытка в пунктах. Сожрёт комиссия как пить дать. Думаем дальше.

( Читать дальше )

Грааль технического анализа или чего не понимают его критики

- 19 июля 2020, 11:11

- |

Рождение тестовых Граалей.

- 17 июля 2020, 19:44

- |

Недели две назад обещал ответить нашему коллеге на вопрос и написать на эту тему топик. Отвечаю и пишу.

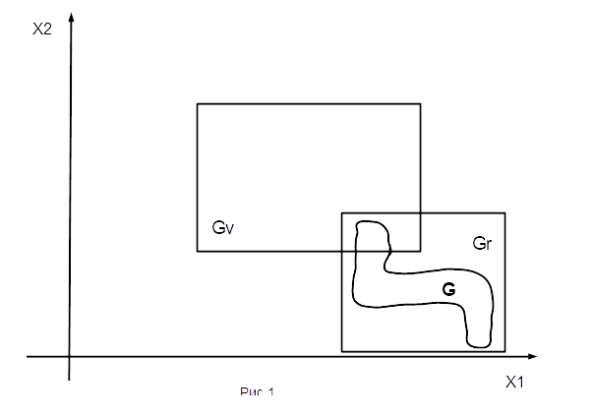

Итак, нам пришла в голову просто бесподобная и очень простая идея Грааля. Мы имеем всего два индикатора с параметрами х1 и х2 соответственно. Их состояние описывается вектором X = [x1,x2], и в некоторой области Gv подмножества Х и находится наш Грааль, многие сделки в этой области в плюс. По крайней мере, мы так предполагаем, хотя где находится эта область и есть ли она вообще, эта Gv представляем весьма приблизительно, и мы, разумеется, хотели бы это выяснить. Рис.1.

В пространстве состояний X мы ограничили область нашего видения Грааля областью Gv, и в нее даже попал кусок настоящего Грааля G.

Запускаем оптимизацию системы по прибыли, положение и параметры области Gv меняются таким образом, что оптимизатор находит и выделяет настоящий Грааль G областью Gr в пространстве X.

Торговая система готова к употреблению.

( Читать дальше )

Как составить портфель, чтобы не бояться просадок

- 16 июля 2020, 14:59

- |

Предложенный взгляд будет валидным, если вы на протяжении всего периода инвестирования рассматриваете пропорции портфеля как константу: покупаете ценные бумаги в желаемой пропорции и точно в такой же пропорции по мере необходимости их продаете (тем самым сохраняя пропорцию оставшейся части портфеля). Но разве эта схема будет удачной с точки зрения входа и выхода из ценных бумаг? Ведь логичней продавать те бумаги, которые сейчас стоят максимально дорого, а не все входящие в портфель.

Например, представьте ситуацию, что вы получили крупную сумму денег, как оплату за выполненние длителного проекта. Если для простоты рассмотрения ограничиться только валютными инвестициями, то чтобы максимально выгодно тратить эти деньги на текущие расходы, лучше всего разложить эти деньги в три валюты: рубль, доллар и евро. Это позволит тратить каждый из активов в тот момент, когда он имеет максимальную стоимость относительно двух оставшихся. Например, если сегодня бивалютная корзица стоит дорого, а доллар вырос отностельно евро, то выгоднее продавать доллары, позволяющие сегодня получить максимальную выгоду. Таким образом каждый из активов будет продан по максимуму своих цен. *

( Читать дальше )

Работаем удалённо .... может ли мобильный интернет стать полноценной заменой стационарному проводному интернету .

- 12 июля 2020, 03:11

- |

Не всегда есть возможность подключиться к стационарному интернету, например за городом на даче, в частном секторе, промышленной зоне и т.д. В таком случае, мы не раздумывая подключаем комп/ноут к смартфону, модему-«свистку» от сотовых операторов. Но, спустя какое то время понимаем, что, не смотря на все современные достижения науки и техники и широко рекламируемые возможности 4G технологий, часто получаем какую то шляпу не очень стабильную связь со всемирной паутиной. Начинаем кастерить сотовых операторов за фиговую связь и периодически менять симки на других операторов. Потом начинаем перебирать модемы, типа мол, вот Huawei/Yota/ZTE лучше цепляется к сотовым вышкам или скорость там с ним выше. И на какое то очень короткое время нам кажется, что вопрос решён. Но, потом понимаем, что это была всего лишь иллюзия :) Начинаем усиленно ждать космический интернет от Илона Маска, вот он нас точно выручит и дисконнектов не будет. На худой конец дождаться, когда кончится «делёжка» частот для 5G в России и вот, тогда то уж точно с 5G инет лагать не будет. А, тем временем давно, есть простые и элегантные решения — промышленные LTE-роутеры/модемы. Об одном таком из производителей поведал мне брат работающий в «нефтянке» и они эксплуатировали их в довольно жестких климатических условиях и на значительных расстояниях. В общем идея там не нова — 2 Х 2 MIMO антенна, хорошо усиливающий слабый сигнал и собственно сам роутер, но в отличии от бытовых там применяется элементная база относящийся к индустриальной категории. Супер новинок в нём нет, всё по рабочему обыденно и простенько, LTE-модуль ещё Cat.4, Wifi 2.4кГц, можно и по проводу RJ245 цепляться к компу.

( Читать дальше )

Вам не нравятся МАшки? Вы просто не умеете их готовить.

- 11 июля 2020, 17:12

- |

Тесты на истории — 16%/мес. Тест на виртуальных сделках, 1 месяц- 10%/мес. Тест на реале, 1 месяц, лот — 10 акций — 10 %/мес от суммы лота.

Система на большой реал не пошла, т.к. была лучшая система, и не было смысла ее пускать на реал. Плюс, я тогда увлекся опционами, и временно потерял интерес к системам на акциях-фьючерсах.

В системе использовались только МАшки и ничего другого. Параметров на вход в сделку — около 30, на выход — примерно 16. 3-4 сделки в день.

А вы говорите, на МАшках нельзя построить рабочую систему.) Можно, только с их настройками действительно проблемы, т.к. настройки стандартных МА действительно ни о чем. Напомню, что мною использовались нестандартные МА, параметры которых имеют четкий физический смысл, и эти параметры как были выставлены изначально, так в дальнейшем, в т.ч. и в процессе настройки, не изменялись.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал