Избранное трейдера Fandor777

ИТОГИ 11 ЯНВАРЯ. Когда покупают... продавцы!

- 11 января 2018, 21:27

- |

Американский рынок отказался оформлять вершиной 2760 по fS&P500, пройдя немногим выше. В итоге ждем теперь до вторника, к этому времени они должны будут откатить и таким образом явить новую предполагаемую вершину месяца, которую шортисты будут играть с новым энтузиазмом, а лонгисты будут им помогать продажами.

Нефть вплотную поднялась к 70, но как я и писал раньше, это не имеет самостоятельного значения, что 68, что 69, что 70, — это все окончание подъема с далеких 49, и потребует внятного, заметного на всех ТФ отката.

Наш рынок сегодня уже к 12 дня показал, что играть вниз трендово не будет, выкупили минус первого часа, но вверх идти тоже было не на чем, даже аутсайдеры достигли высоких уровней — ГП 144.5 и РН 325.

Я жду появления отстающих бумаг, на мой взгляд до вторника следующей недели рынок должен расслоиться следующим образом: сильные бумаги останутся примерно на этих уровнях, а ослабленные откатят вопреки позитиву. И со вторника уже весь рынок пойдет вниз вместе с ухудшившимся внешним фоном.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 35 )

Честно о трейдинге или ТА Газпрома.

- 08 января 2018, 13:14

- |

Я всегда вас рад видеть)))

Как же можно обойти стороной «Тяжёлый Флагман» нашего многострадального рынка.

Вот уже сколько лет от него нет «Вменяемых движений», впрочем как и от руководства самого Газпрома.

Нам остаётся только надеяться, что хоть что-то изменится в экономике нашей страны.

Возможно, тогда Газпром и выстрелит, хотя бы пробъёт сильный уровень в 250 руб.

Представляю вашему вниманию технический обзор акций Газпрома.

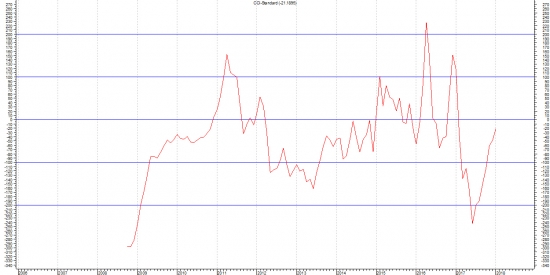

Месячный график.

( Читать дальше )

Какие перспективы у акций Газпрома

- 08 января 2018, 12:16

- |

ПАО «Газпром» —глобальная энергетическая компания. Основные направления деятельности— геологоразведка, добыча, транспортировка, хранение, переработка и реализация газа, газового конденсата и нефти, реализация газа в качестве моторного топлива, а также производство и сбыт тепло- и электроэнергии.

«Газпром» располагает самыми богатыми в мире запасами природного газа. Его доля в мировых запасах газа составляет 17%, в российских — 72%. На«Газпром» приходится 11% мировой и 66% российской добычи газа. В настоящее время компания активно реализует масштабные проекты по освоению газовых ресурсов полуострова Ямал, арктического шельфа, Восточной Сибири и Дальнего Востока, а также ряд проектов по разведке и добыче углеводородов за рубежом....

( Читать дальше )

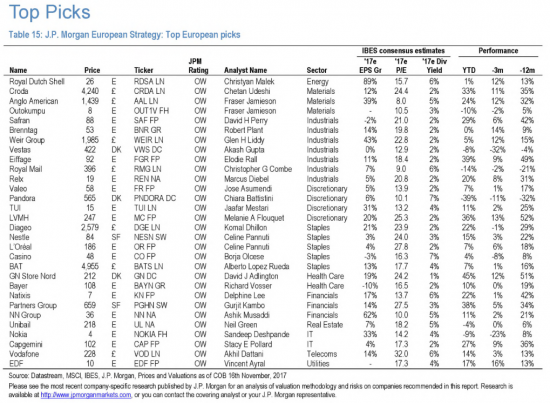

JPMorgan: Россия Overweight

- 17 декабря 2017, 19:48

- |

- JPM в целом, нейтрален к развивающимся рынкам

- P/E EM 2018 = 12, что на 25% дешевле чем DM

- Экономика в хорошем состоянии, прибыли растут, сырье восстанавливается

- Акции выглядят привлекательнее облигаций

- Регион фаворит — еврозона, единственный региональный рейтинг «Overweight» по акциям

- Ожидают, что акции мировых нефтяных компаний будут неплохо смотреться из-за привлекательной оценки и сокращения capexов

- Риск: поздний цикл экономики США

- Циклические компании во всем мире сейчас стали очень дорогими.

- ФРС будет весь следующий год повышать ставки — еще 4 раза в 2018, а исторически развивающиеся рынки обыгрывают развитые по динамике ФР пока идет цикл ужесточения политики ФРС (единственное исключение было в 94-95, когда ФРС слишком жестко закручивала гайки)

- Технологические компании Азии очень переоценены сейчас.

Тайны ИИС

- 17 декабря 2017, 18:33

- |

1) ИИС лишает вас права на освобождение от налогов при держании ценных бумаг в течении трех лет!

Если вы выбрали вычет на взносы, увы, забудьте о таком!

2) Вы можете продолжать пользоваться вычетами и после истечения обязательных 3 лет!

Пример, ИИС открыт в январе 2015 года — в январе 2018 заканчивается срок. Вы можете в 2018 году внести еще 400000 рублей и получить вычет в 2019 году в размере 52000. Главное — не закрывать ИИС до получения вычета))

3) Чтобы закрыть ИИС нужно распродать все активы — в момент закрытия на счету должны быть только рубли.

4) Время закрытия ИИС — нужно около 2 недель!

5) Если вы закроете свой ИИС, то затем сможете открыть новый, но с снова с 3-х летним ограничением

6) Если брокер не может вывести дивиденды или купоны на банковский счет — забудьте о них до закрытия ИИС.

7) Вы не сможете снять ни рубля с ИИС до момента его закрытия!

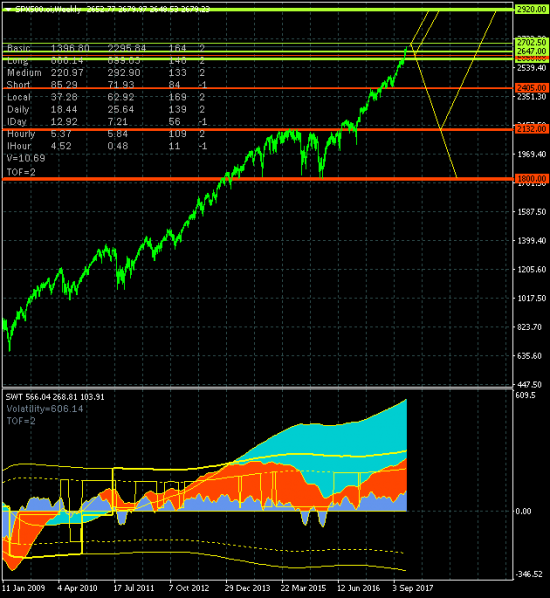

SP500. Рынок продолжает рост с целью на уровне 2920

- 17 декабря 2017, 17:48

- |

Технический анализ трендов.Основной тренд — восходящий.

Долгосрочный тренд — восходящий.

Среднесрочный тренд — восходящий.

Краткосрочный тренд — в нисходящей коррекции.

Локальный тренд — восходящий.

Дневной тренд — восходящий.

Внутридневной тренд – в нисходящей коррекции.

Общая характеристика ситуации. Продолжается развитие восходящего тренда после прорыва долгосрочной цели на уровне сопротивления 2600. Цель — уровень сопротивления основного тренда 2920. Результирующее движение по основному тренду восходящее, с силой +164 балла, т.е. рост по основному тренду поддерживается и трендами более низких уровней иерархии, причем достаточно сильно. По долгосрочному тренду также наблюдается рост с силой +148 баллов, по среднесрочному тренду также рост с силой +133 балла. По краткосрочному тренду — нисходящая коррекция, но судя по характеру движения трендов младших уровней иерархии коррекционное движение завершается и вероятнее всего рынок в ближайшее время перейдет к росту и по краткосрочному тренду.

( Читать дальше )

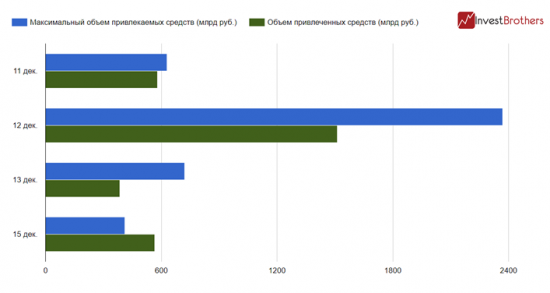

Банк России создает дефицит рублевой ликвидности?

- 15 декабря 2017, 21:20

- |

Центральный банк за пять рабочих дней провел четыре депозитных аукциона, на которых привлек почти 2,9 трлн рублей.

В пятницу прошел еще один аукцион, на котором Банк России абсорбировал 410 млрд рублей. Кредитные организации передали регулятору средства на 3 дня.

В основном для изъятия излишней ликвидности ЦБ использует недельные аукционы. В помощь к ним Банк России использует “аукционам точечной настройки”, где срок размещения средств составляет от одного до нескольких дней.

На этой неделе прошло четыре аукциона, из которых один был недельным, а остальные двух-трех дневные. Причем в отличие от трех предыдущих, сегодняшние “торги” прошли с повышенным спросом со стороны банков. Они хотели разместить на депозитах в ЦБ 567 млрд рублей.

Кроме депозитных аукционов Банк России использует еще и купонные облигации, которые периодически выпускает сроком на три месяца. Однако до сих пор этот инструмент не пользуется популярностью у кредитных организаций. На текущий момент эмитировано бумаг на 1,2 трлн рублей, а куплено лишь на 325 млрд.

( Читать дальше )

Анализ Сбербанка после презентации на дне инвестора.

- 14 декабря 2017, 21:47

- |

14.12.2017г. прошел день инвестора в Сбербанке, и мы получили много новой, интересной информации. Наиболее важная это дивиденды и прибыль. Приступим.

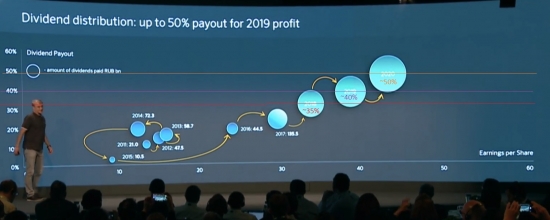

Ранее я уже писал, что жду прибыль за четвертый квартал +30% по сравнению с аналогичным, прошлым периодом и итоговую ЧП ~758 млрд. руб. Исходя из презентации нас ждет постепенное повышение процентных выплат по дивидендам как и дальнейший рост ЧП. На текущий момент мы имеем информацию о 35% по МСФО от ЧП за 2017г., 40% по МСФО от ЧП за 2018г. и 50% по МСФО от ЧП за 2019г. http://www.picshare.ru/view/8389456/.

Пока остановимся на анализе след. года. 35% от 758 млрд. руб. это 265,3 млрд. руб. или 12р. (округлил с 12,04р.) дивидендов на одну акцию (кстати, объем блина на картинке в 2018г. как раз в два раза больше чем в 2017г.). Берем 4% див. доходности (почему 4% см. в моей первой статье) и получаем цену акции на дату отсечки 300р., тут нужно понимать, если отчет за первый квартал покажет дальнейшую положительную динамику, то цена на дату отсечки будет еще выше, стремясь к 3% див. доходности, если отрицательную, то в другую сторону (но врятли сильно).

( Читать дальше )

Странные действия Минфина

- 07 декабря 2017, 18:17

- |

Министр финансов Антон Силуанов сообщил, что по итогам 2017 г. будет полностью израсходован Резервный фонд России. А зачем тогда ведомство покупало и продолжает покупать валюту, ее-то не тронут?

На начало декабря в Резервном фонде (РФ) нашей страны находился почти 1 трлн рублей, в переводе на американскую валюту это около 16,85 млрд долларов. Причем все средства фонда размещены в иностранной валюте.

В то же самое время с начала года Минфин потратил на покупку валюты 619 млрд рублей, а до конца декабря добавит еще 203 млрд. То есть, в общей сложности примерно 822 млрд рублей.

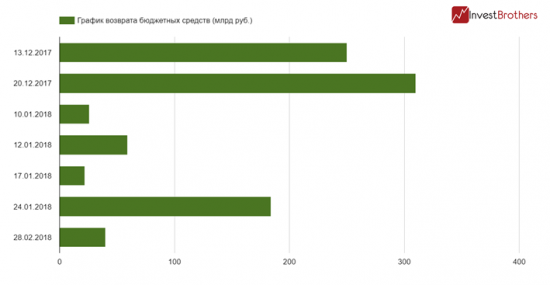

Кроме того, Министерство финансов в лице Федерального казначейства разместило на депозитах в банках 914 млрд рублей. Все ничего, но 331 млрд их них переданы кредитным организациям до января-февраля следующего года.

Получается, что в декабре Минфин будет продавать валюту из резервов и одновременно покупать ее туда же. И еще, вместо того чтобы не тратить РФ, можно было бы забрать деньги у банков.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал