Избранное трейдера Fourplay11

Акционеры, зацените как удобненько сделали ленту сущфактов

- 14 января 2020, 11:29

- |

Можно выбрать тип сущфактов, который вас интересует, ничего лишнего)

На мой взгляд просто супер:

- комментировать

- ★6

- Комментарии ( 31 )

Компании выплачивают акционерам более 8% текущей стоимости.

- 10 января 2020, 09:22

- |

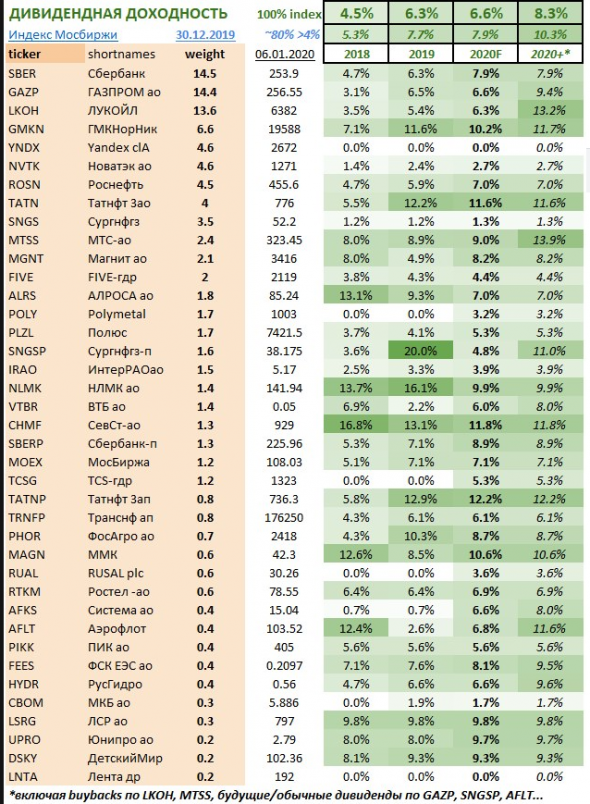

Дивидендная доходность российских акций по индексу Мосбиржи 6-7% годовых, а если добавить выкупы акций (Лукойл, МТС), рост дивидендов в будущем (Газпром и др.), то компании выплачивают акционерам более 8% текущей стоимости.

За 2019 год индекс Мосбиржи вырос на 28,6% до 3046 пунктов, полная доходность с учетом дивидендов составила 37,1% — на 6,7% выше. Примерно 159 пунктов в индексе принесли дивиденды за вычетом налога (в чистом виде акционеры-резиденты России получают на 13% меньше, хотя некоторые компании уменьшают налог за счёт уплаченного в дочках).

Я собрал данные о дивидендах по всем 39 акциям, входящим в индекс Мосбиржи. В текущей структуре индекса дивиденды в течение 2019 года принесли 6,3%, а за 2020 по моим оценкам будет 6,6% (без вычета налога). Если иметь в портфеле только акции, которые платят относительно высокие дивиденды (>4%, а это ~80% индекса), то средняя дивидендная доходность достигнет 8%. Данные обновляются автоматически в таблице с модельным портфелем и целями по акциям https://docs.google.com/…/1EqDg2cC5NCLC0oH-qjpwkWdH1u…/edit… (требует авторизации). Кстати, многие цели и сам портфель обновлены на конец 2019.

( Читать дальше )

Возврат вычета по ИИС в 2020 году.

- 09 января 2020, 17:25

- |

Всем кто еще этого ни разу не делал, то будет полезно посмотреть.

Подал декларацию 3НДФЛ за 2019 год — интерфейс личного кабинета немного изменился, но не критично — все интуитивно и понятно.

По прилагаемым документам:

1) Платежные поручения + квитанции (формирует банк и присылает по запросу)

2) Отчет брокера (скачанный из ЛК)

3) Заявление о присоединении к договору ИИС.

Теперь буду ждать возврата. в прошлом году растянулось все почти на пол года, т.к. ФНС слала непонятные письма и не перечисляли деньги. После жалобы все перевели в течении 2 недель так, что не стесняйтесь жаловаться на их неправомерные действия — это помогает.

Всем спасибо. Всем «бобра»!

Точки входа по овощам и фруктам (BUY-сигналы for free!)

- 07 января 2020, 19:24

- |

Когда наиболее выгодно и наименее выгодно покупать овощи и фрукты?

Ответить на этот вопрос можно с помощью сайта

https://www.fedstat.ru/indicator/31448

Тут история российских цен с 2000 года. Сайт глючный и неудобный, но я приноровился и привык.

Привожу графики в среднем по РФ, но можно смотреть отдельно ваш регион.

---

Апельсины. Самая лютая дороговизна в октябре. Самые дешёвые апельсины в апреле.

---

Бананы самые дорогущие в марте-апреле, самые дешёвые в июле-августе.

( Читать дальше )

2020 может начаться с делевериджа и «качелей» на рынках

- 06 января 2020, 15:58

- |

2019 год завершается безудержным ралли на «активах риска» — фондовых рынках, сырье, периферийных рынках, и распродаже доллара. Готовьтесь к завершению этого «парада».

Тема «Покупай всё — ФРС зальёт деньгами» завершила на рынках 2019 год. На этой теме произошёл рекордный рост на фондовых и развивающихся рынках, а под занавес скакнули вверх ещё и драгоценные металлы — золото, серебро и платина.

Есть одна проблема: в Системе очень много «левериджа»/«кредитного плеча»

Весь этот рост происходит на рекордном — и растущем — кредитном плече в Системе. Закредитованы все — население, бизнес и государства. Закредитованы даже банки — мы уже приводили цифры о балансе и собственном капитале Дойче Банка в прошлом обзоре. Население Китая увеличило свою долговую нагрузку в 4 раза за последние 10 лет. Госдолг США вырос за те же 10 лет более, чем в 2 раза, кратно опередив рост экономики. Рост долговой нагрузки намного опережает рост экономики практически во всех странах. Даже российское правительство последние 2 года брало в долг и «пылесосило» ликвидность на рынке ОФЗ, как не в себе.

( Читать дальше )

Лежебоке уже 3 годика

- 03 января 2020, 12:01

- |

Здравствуйте. Мы продолжаем эксперимент инвестирования в реальном времени по методу asset allocation.

Так как посты про своего Лежебоку я публикую 1 раз в год, скорее всего если вы о нем и слышали, то уже позабыли. Поэтому напомню, чем же мы тут занимаемся.

Раз в году мы пополняем счет, распределяем деньги по трём активам(акции, облигации, золото). И раз в году же делаем ребалансировку, для сохранения заданных долей портфеля.

Тезисно это выглядит так:

— cрок 5 лет

— ежегодное пополнение на 100 000 рублей

— состав портфеля акции, облигации, золото

— инструменты — ETF FinEx

— пропорциии 50%,30%,20% соответственно

— ребалансировка один раз в год

Начало инвестирования февраль 2017.

С предыдущими отчётами можно ознакомится тут:

Лежебоке 1 год (денежный эксперимент)

Лежебоке 2 года

И так к началу этого года мы подошли с вот такими результатами

( Читать дальше )

20 правил рынка и инвестирования

- 25 декабря 2019, 12:48

- |

Практически машинный перевод статьи:

20 Rules for Markets and Investing

compoundadvisors.com/2019/20-rules-for-markets-and-investing

1. Будьте смиренны, иначе рынки в конце концов найдут способ смирить вас.

Больше уверенности в себе — это хорошо во многих сферах жизни. Рынки не являются одним из них. Более уверенные инвесторы, как правило, больше торгуют и берут на себя неоправданный риск, что приводит к худшей доходности.

Мужчины, как правило, более уверены в своих торговых способностях, чем женщины, и как следствие демонстрируют более низкую среднюю доходность.

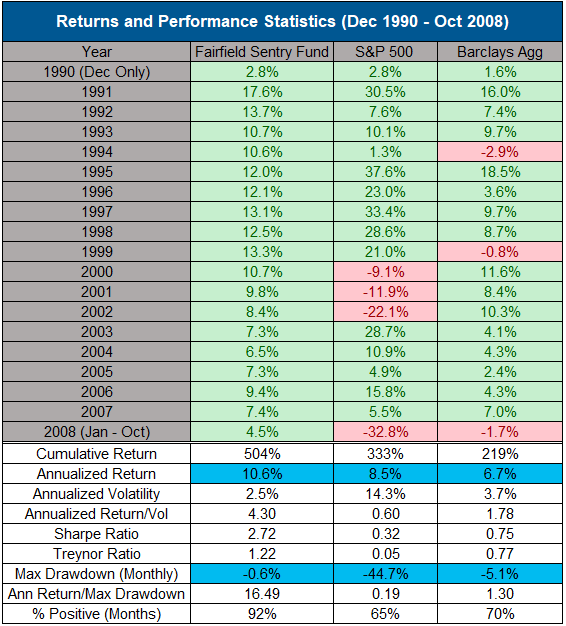

2. Без риска нет вознаграждения. Если это кажется слишком хорошим, чтобы быть правдой, то, скорее всего, так и есть.

Заманчиво высокие доходы. Плавная доходность. Идеальное рыночное время.

Это всего лишь несколько приятных мелодий, которые могут ввести инвесторов в заблуждение.

Взгляните на вторую колонку в таблице ниже:

( Читать дальше )

Итоги десятилетия для компаний индекса Мосбиржи

- 25 декабря 2019, 12:42

- |

- В конце 2009 года индекс Мосбиржи назывался индексом ММВБ и состоял из 30 акций.

- Лучший результат по доходности за 10 лет показали акции Норникеля. Стойкий инвестор, который купил и забыл их, получил бы среднегодовую доходность в 27% и более чем в 10 раз увеличил изначальный капитал.

- Индекс Мосбиржи буксовал в первой половине десятилетия, но во второй ускорился, благодаря обвалу рубля и росту стоимости экспортеров. В итоге, среднегодовая доходность бенчмарка с учетом дивидендов превысила 13%.

- Ралли 2019 года в акциях Газпрома и Сургутнефтегаза не спасло десятилетие для них. Одни из самых дешевых компаний в мире по мультипликаторам так и не смогли догнать индекс Мосбиржи по доходности.

( Читать дальше )

Итоги 2019 года. Часть3. Что будет? Конец года 2019 и взгляд в 2020.

- 22 декабря 2019, 09:57

- |

Добрый день !

Ссылка на начало

Итоги 2019 года. Часть1. Что было ? ,

Итоги 2019 года. Часть2. Что есть ?

Остается 10 дней ( писал 17 числа как раз таки ) на супер новогоднее ралли, побить все исторические рекорды в рублевом индексе, установить несколько истхаев по отдельным акциям. Несколько историй, которые потрясли умы, не так давно пришедшие на биржу, да и не только их, чего уж там.

Офис ВТБ в центре Москвы, девушки сотрудницы на обеде в соседней комнате на полном серьезе обсуждают сколько дивидендов будет платить Лукойл.

Офис огромный оупен спейс коммерческого банка, половина этажа уже торгует в мобильниках акциями, пока на смешные суммы, но дело идет и тянет на революцию .

Обрушили осенью Yandex на 20%, все побежали, купили и стали богатыми. Я не участвовал, т.к. не верил в идентичное повторение прошлого года, но очень многие розничные инвесторы не кисло заработали.

Все купили ТМК весной, летом, осенью под сладкие песни парщиков в надежде на конский апсайд после сделки, вот только как купили, так уже и обратно сдали, отдали, т.к. в стакане орудует с байбеком Ренессанс в интересах мажора и выморозит любого физика, захотевшего легких и быстрых денег. Кто был не согласен со мной когда была цена 62 и 57, сейчас уже трясущиеся продавали по 52, покупали опять по 55 и снова сдают по 52.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал