Избранное трейдера Fourplay11

Брокеры - как можно потерять всё в современном мире инвестиций

- 21 декабря 2019, 00:57

- |

Тинькофф Инвестиции — недавно появившийся сервис (октябрь 2016), активно набирающий клиентов и занимающий второе место по количеству активных пользователей после Сбербанка. Тинькофф Инвестиции выпускает красочную рекламу предлагающую инвестировать в акции крупнейших иностранных компаний, включая Apple, Google, Microsoft и зарабатывать на этом деньги.

Сервис позиционируется как простой и удобный, поэтому быстро набирает популярность. Не редко на него ссылаются как на сервис для домохозяек, что и указано в названии одного из подробных обзоров «Тинькофф Брокер: ловушка для домохозяек» (ссылка)

Изначально сервис был запущен совместно с брокерской компанией БКС, но в прошлом году Тинькофф получил собственную лицензию на брокерское обслуживание и начал расходиться с БКС. При переводе клиентов на свои счета как одно из преимуществ указывалось отсутствие займов овернайт на счетах Тинькофф. Сторонние ресурсы писали: «Отсутствие займов овернайт позволяет не переживать за сохранность своих средств». Это же было написано и на самом сайте Тинькофф, некоторое время назад.

Система брокерских услуг задумывалась таким образом, чтобы максимально обеспечить сохранность активов клиентов. Для этого брокерской компании запрещено осуществлять операции с активами клиентов кроме как непосредственно по прямому поручению. Сами активы хранятся в сторонней компании депозитарии, у которой есть специальная лицензия на ведение такой деятельности. При таком подходе банкротство брокерской компании не приводит к потере активов клиента, и он спокойно переносит их под управление другому брокеру.

Эту же информацию предоставляет в описании услуг Тинькофф своим клиентам.

( Читать дальше )

- комментировать

- ★49

- Комментарии ( 128 )

Несколько слов о том, как читать отчетность эмитентов облигаций

- 18 декабря 2019, 07:24

- |

На рисунках: МСФО за 6 мес. 2019 ПАО «ОР»

Финансовая отчетность — сильный инструмент мониторинга развития и состояния любой компании. Существует два типа отчетности: по российским стандартам (РСБУ) и по международным (МСФО). Публичные корпорации, как правило, отчитываются по МСФО, что очень упрощает восприятие. В первую очередь, необходимо обратить внимание на капитал рассматриваемой компании. Это число отражает, сколько собственных средств вложено в бизнес компании. Если этот показатель большой относительно всего баланса (от 30% — сильный показатель), акционеры существенно отвечают своими деньгами, что особенно важно, если Вы инвестируете в долговые инструменты (грубо говоря, большая мотивация расплатиться по долгам и не терять свой капитал). Однако важно не просто изучить размер капитала, но и посмотреть, из чего он состоит. Если основа собственных средств компании — переоценки активов или нематериальные активы, это повод усомниться в реальности показателей

( Читать дальше )

Как на смартлабе в форуме перевернуть сообщения , чтобы последние были вверху?

- 17 декабря 2019, 15:13

- |

Акции VS Облигации. В борьбе за место в портфеле

- 16 декабря 2019, 07:36

- |

ИНВЕСТИРУЕМ В АКЦИИ

В качестве первого варианта рассмотрим данные с 2007 года. Представим, что тогда мы решили инвестировать в ценные бумаги и выбрали «голубые фишки» как самый надежный инструмент Московской биржи. И посмотрим, что было бы, если бы мы инвестировали в начале 2009 года, какую доходность мы бы имели за 10 лет.

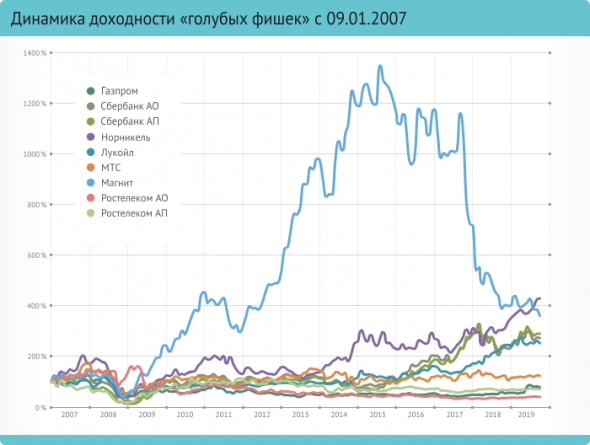

График динамики доходности акций с 2007 года к концу октября 2019 выглядит следующим образом.

То есть (и тут начнется сослагательное наклонение), если бы мы зашли на рынок в 2007 году, перед кризисом, то на обыкновенных акциях «Ростелекома» мы потеряли бы 39%, на привилегированных «Ростелекома» и «Газпроме» — заработали бы только за счет дивидендов. При этом в середине июля 2008 половина акций уже стоила меньше, чем при покупке. В концу 2008 года стоимость портфеля акций упала бы в 2-6 раз, и вернулась бы к ценам покупки только к концу 2009 года. Лидеры доходности: «Норникель» (596% с 2007 года) и «Магнит» (444%). В случае с «Газпромом» и «Ростелекомом» — их акции все еще стоят дешевле, чем в 2007 году. Итак, заработать мы смогли бы от 19% до 596% без учета налогов (и потерять 39% на обыкновенных акциях «Ростелекома»).

( Читать дальше )

На пенсию в 65. С голой ж*пой.

- 12 декабря 2019, 12:23

- |

так есть и так будет.

по мотивам поста https://smart-lab.ru/blog/580382.php

****

Жиза, это жиза и она так устроена, что любых купонострижальщиков подсекает, нагибает, полощет, томит, гнобит, ставит в очереди, разоряет…. Она не дает лежать на лаврах и не дает свесить с облака ножки.

Система так устроена, что любые, казалось очень позитивные финансовые начинания в итоге всегда оказываются «распотрошенными».

Если взять любой временной интервал и взять ту позицию, которая выглядила в то время хорошо и перспективно, то через время оказывается — ж*па.

Не мытая, волосатая ж*па. Ничего не помогает, ничего сделать нельзя, остается смирится и проанализировать любой период

Рассмотрим на примере:

1900-1910 — очень выгодно складывать деньги на сберкнижку это выглядит позитивно и сохранно, при этом все номинировано в твердых золотых деньгах.

( Читать дальше )

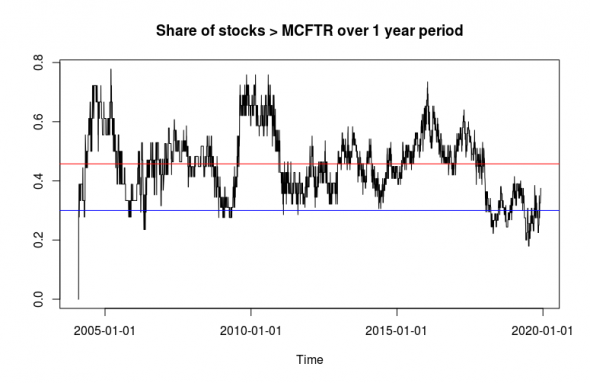

Мини-грааль: как обогнать индекс ММВБ?

- 07 декабря 2019, 02:47

- |

Часто на СмартЛабчике, когда выкладываю свои портфели из 15-20 позиций, получаю комментарии, что с таким диверсифицированным портфелем индекс в 2-3 раза не обгонишь — надо лучше закупить в него в равных долях Яндекс, Сургут и АФК Систему — и тогда-то профит и пойдет (разумеется, пишут это уже после того, как соответствующие папирки удвоились).

Также не без интереса наблюдаю за постами Сберегателя (ссылка на последний пост: https://smart-lab.ru/blog/579389.php) по поводу динамики десяти собранных им портфелей — с экспортерами, дивидендными тикерами, топом и прочим блэкджеком и девочками Имхо, самый любопытный результат здесь состоит в том, что на текущий момент ровно 10 портфелей из 10-ти проигрывают индексу ММВБ!!! А два — так и вообще в минусе (и один из них — это «ТОП10 лучшие экспортеры»), при растущем как на дрожжах индексе. Хотя, казалось бы, у него есть и очень концентрированный портфель AFLT+SNGSP, который, видимо, казался суперским в момент покупки — но увы, и он проигрывает индексу в пух и прах.

( Читать дальше )

Инструкция по заполнению декларации 3-НДФЛ для сальдирования убытка

- 04 декабря 2019, 21:33

- |

Подходит к концу текущий 2019 год и многие из вас уже сейчас задумываются над тем, как правильно зачесть убытки.

А может у кого-то из вас прошлый год был прибыльный, и вы сможете уже сейчас подготовить документы для сальдирования убытка прошлых лет.

Я специально для вас подготовила видео, в котором я рассказываю, как заполнить декларацию 3-НДФЛ (на примере 2018 года) в программе налоговой службы. Это удобно, быстро. Вы сами сможете все увидеть.

Если у вас будут вопросы, пишите в комментариях под видео или тут. Я постараюсь дать ответ на каждый ваш вопрос.

В видео идет описание:

- где взять программу,

- как внести данные, если брокеры разные, а прибыль и убыток получены в одном году,

- прибыль в 2018 году, а убытки получены в прошлые годы,

- есть еще инвестиционный вычет.

Надёжные облигации для консервативных инвесторов

- 04 декабря 2019, 08:48

- |

Подбор облигаций для портфеля — дело довольно утомительное, особенно, если не знаешь, как подступиться к нему. Конечно, первым делом нужно идти на Rusbonds.ru, где можно отобрать облигации с подходящими параметрами. Однако, если параметры не слишком жёсткие, то выбирать придётся примерно из 100-150 выпусков. Можно пойти путём пассивного инвестора и просто взять все выпуски, которые удовлетворяют условиям поиска, но управляться с таким «зверинцем» будет нелегко. Да и потом, вопрос качества облигаций в портфеле будет открытым.

В общем, хочется набрать в портфель качественных эмитентов и не связываться со всяким подозрительным шлаком. Как быть? Не проводить же детальный анализ всех эмитентов в портфеле? Конечно, можно ограничиться ОФЗ и субфедеральными облигациями, но доходность по ним еле-еле обгоняет депозит, а с учётом транзакционных издержек овчинка и вовсе может не стоить выделки. Однако, не всё так безысходно, как может показаться на первый взгляд. Есть такая вещь, как ломбардный список, куда включаются облигации надёжных эмитентов. Помимо ОФЗ и «субфедералов» туда включены корпоративные облигации. Это даёт надежду на то, что можно получить хорошую доходность, превышающую депозит. Полный актуальный список можно посмотреть

( Читать дальше )

ИИС типа А. Не всё так просто с возвратом.

- 29 июня 2019, 12:24

- |

ИИС я открыл в 2017 году. Не знаю почему, но возвратом за 2017 год я поленился заниматься в 2018 году(просто собрал документы, но не оформлял). Решил заняться сразу двумя возвратами за 2017 и 2018 уже в 2019. Мы живем в век высоких технологий, поэтому я решил оформлять возврат через личный кабинет на сайте nalog.ru

Итак. Для возврата НДФЛ нам потребуется:

1) Справка 2-НДФЛ за тот год, за который мы хотим оформить возврат.

2) Отчет брокера за год

3) Договор на ведение ИИС

4) Платежные поручения на зачисление денежных средств

5) Аккаунт на госуслугах для входа на сайт nalog.ru.

Несколько комментариев.

1) Справка 2-НДФЛ на моей работе за предыдущий год появляется не раньше конца февраля следующего года. Возможно она появляется только после того, как предприятие подаст декларацию в налоговую (но это не точно). И если справка за 2017 год у меня была на руках, то я с удивлением обнаружил, что справка за 2018 год есть в моём личном кабинете на сайте nalog.ru Поэтому при оформлении возврата за 2018, справку 2-НДФЛ я на работе не заказывал.

( Читать дальше )

Как и за что получить инвестиционный налоговый вычет

- 26 июня 2019, 16:13

- |

С 2014 года Россия стимулирует частных инвесторов проявлять активность на фондовом рынке. Делают это через инвестиционные льготы — вычеты для возврата собственных средств у государства. В 2015 году для этих же целей появились ИИС и дополнительные вычеты. Результаты говорят, что стимулы работают — количество брокерских счетов с учетом ИИС с 2014 года выросло в два раза:

Количество брокерских счетов на Московской Бирже. Источник: Московская Биржа

#справка ИИС можно открыть только у российского брокера. Как выбрать брокера на российском рынке

За что получают инвестиционные вычеты

Государство стимулирует нас тремя способами, делая возврат:

- с прибыли на обычном брокерском счете,

- НДФЛ для ИИС (тип А),

- с прибыли на ИИС (тип Б).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал