Избранное трейдера Fox27

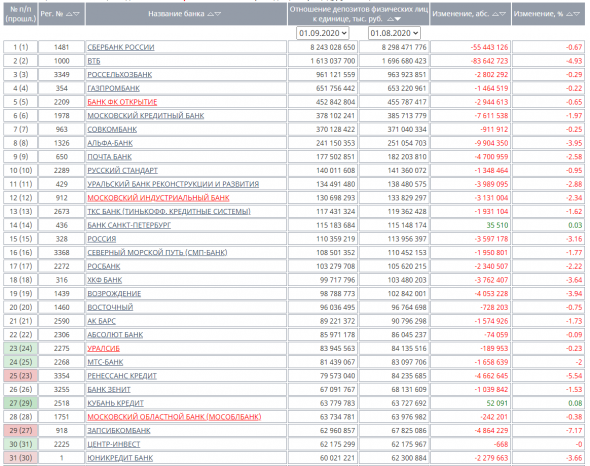

Бэнкинг по-русски: Отток рублевых вкладов за август 2020 составил 227 млрд руб

- 29 сентября 2020, 00:22

- |

- комментировать

- ★6

- Комментарии ( 63 )

Currency board наше все или почему не стоит ждать $ по 120 руб

- 28 сентября 2020, 21:50

- |

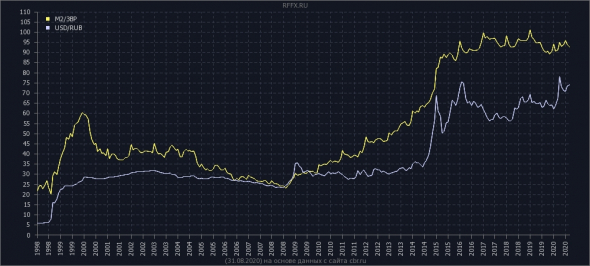

смотрим график м2/звр...

данные на 01 сентября

В историческом периоде с 1997 года курс доллар/руб лишь единожды длительное время касался, а несколько месяцев даже превышал м2/ЗВР индикатор — в 2008-2009 году.

Для тех кто уже не помнит, тогда вся финансовая система и серый ее сегмент играл против рубля, а ЦБ палил резервы направо-налево...

потом в БОРу регулятор «заключил мировую» с банкирами и все вернулось в нормальное русло.

Сейчас такое в принципе невозможно, независимых банков не осталось, теневой сектор не оказывает уже такого существенного влияния на экономику.

НО, все же есть несколько вариантов курса 120+

— Заморозка/хищение/утрата/прочее значимой части ЗВР или законодательная иммобилизация его (попросту математическое сокращение ЗВР)

— Мегакатаклизм внутри РФ, требующий масштабную незапланированную раздачу рублей населению или бизнесу (существенная допэмиссия)

— Ну и набор геополитических факторов, которые создадут краткосрочный всплеск спроса на валюту (некритично)

( Читать дальше )

ШОК!!! Рынок без гэпов растёт только отрицательно

- 28 сентября 2020, 14:13

- |

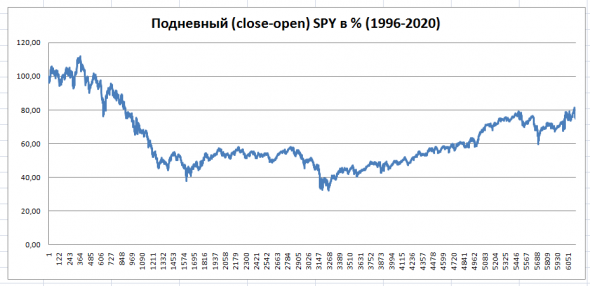

А секрет такой: рынок без гэпов не растёт. А если ещё проще, то средний рост от open до close в SPY равен почти нулю.

Картинка в помощь. Таким был бы американский рынок (в данном случае SPY его эквивалент), не будь ночных гэпов:

В среднем в один день рынок прирастает на 0,001%. За двадцать четыре года прирост SPY от внутридневных движений составил всего 3,216%. Однако, с учётом эффекта обратного рычага (100% + 10% -10%) = 99; равно как и (100% — 10% +10%) = 99%; SPY бы в данный момент стоил на 20% дешевле, чем 24 года назад. 99,5% процентов роста рынка обеспечено ГЭПами. Т.е. на рынке гораздо важнее, что происходит в моменты когда «выключен» свет, чем во время активных торгов.

( Читать дальше )

Опционы для начинающих. Гамма

- 17 сентября 2020, 10:29

- |

Всем привет!

Появилось время продолжить цикл статей «Опционы для начинающих»

Начало здесь.

Греки опционов. Гамма.

Переходим к третьему главному греку – Гамма.

Если по-научному, то гамма это вторая производная цены опциона.

Ага, осталось вспомнить что такое производная.

Если по проще, то производная это скорость. Т.е. дельта (первая производная) — это скорость изменения цены опциона от изменения цены БА, а гамма – это скорость изменения дельты опциона (т.к. она вторая производная) от изменения цены БА. Получается, что гамма – это ускорение цены опциона в данной точке БА.

Пример:

Сейчас БА = 100000

Опцион колл со страйком 102500 и дельтой 0.45

БА смещается на 100пп. И его дельта станет уже 0.454

В переводе на «фьючерсный» язык – наша позиция выросла в лотах.

Наша позиция «спирамидилась», но не дискретно (как если бы мы просто докупили один лот), а плавненько с каждым пунктом цены БА.

( Читать дальше )

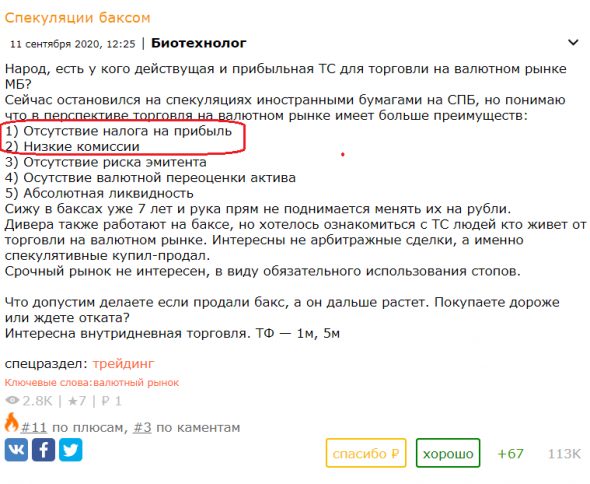

Бэнкинг по-русски: СПОТ или СИ, вот вопрос....

- 11 сентября 2020, 14:23

- |

Всем привет!

Решил поделиться своими размышлениями и практическим опытом по данному вопросу.

— По первому пункту — Отсутствие налога на прибыль (доход)

Это не совсем верное, я бы даже сказал совсем неверное утверждение, ибо по операциям на Валютном рынке биржи и с наличной и безналичной валютой у банков, брокер/банк ПРОСТО НЕ ЯВЛЯЮТСЯ НАЛОГОВЫМИ АГЕНТАМИ.

А вот в понимании ФНС доходы возникают.

Самое страшное, что по мнению налоговой и минфина — доходы от реализации валюты (имущества) могут уменьшаться на документарно-подтвержденные расходы на ее приобретение (данной конкретной партии) но НЕ САЛЬДИРУЮТСЯ С УБЫТКАМИ ОТ РЕАЛИЗАЦИИ АНАЛОГИЧНОЙ ПАРЫ АКТИВОВ. - (определение апелляции от 24 января 2013 г. N 33-346/2013).

( Читать дальше )

Какая версия Квика наиболее стабильно работает ?

- 11 сентября 2020, 11:03

- |

У меня возникли Вопросы:

1. Какая версия Quik 8.x работает стабильно? Брокер рекомендует Quik 8.8

2. Есть ли в Quik 8.x опционный модуль как в Quik 7.x

3. Будут ли работать в новой версии старые сохраненные файлы от Quik 7.x с расположением окон, закладок итд?

Или все окна надо будет создавать заново.

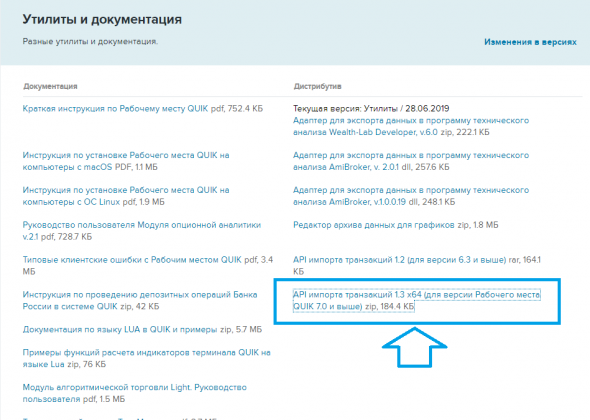

4. Есть ли в дистрибутиве Quik 8.x модуль алготорговли для передачи и получения заявок trans2quik.dll 64 разрядный.

На сайте Arqa не нашел такого модуля. Там есть только 32 разрядный.

У кого эта библиотека есть поделитесь либо ссылкой, либо выложите на общий ресурс, если не трудно.

5. Будет ли работать старая версия Quik 7.27 в просмотровом режиме без торговых операций после 14.09.2020 ?

Спасибо всем ответившим.

Update: 12:02

При помощи товарища smart-lab.ru/profile/bosco/ удалось найти место где лежит модуль алготорговли x64

arqatech.com/ru/support/files/

Прощай ооомеееерика О-О-О )))

- 21 августа 2020, 10:19

- |

Прощай ооомеееерика О-О-О )))

Чет как то не везет мне с америкой. На начало года счет был 78к баксов. И куча технических проблем по тслабу. Потом на падении боты распилились и дошли до 65к в марте. Причем один бот слил -100%, а другой -80%. Но потом все пошло в отскок и в середине июля боты набили 90.5к в прыжке, я уж думал что в этом году увижу 100к на счете, но 2 неудачные сделки в АМД, когда она слетала на +20% гэпом, а потом еще гэпом 16% https://finviz.com/quote.ashx?t=AMD отбросили меня на 82к. И тут торговля встала колом.

Брокер Церех Секьюитез Лимитед ( субброкер IB ) объявил что закрывается. Деньги подвисли. Вывод средств уже 15 дней идет. Отписываюся тем, что дескать IB не могут выводить в российские банки напрямую, а только через цепочку аж из 4ех банков. И типа счас-счас мы вам все отдадим. Имхо деньги уже скрали. (если не скрали то потом так и напишу — не скрали).

( Читать дальше )

Бэнкинг по-русски: Препарируем Сбербанк

- 18 августа 2020, 00:06

- |

В продолжение сегодняшнего поста про «якобы зажравшийся Сбербанк»

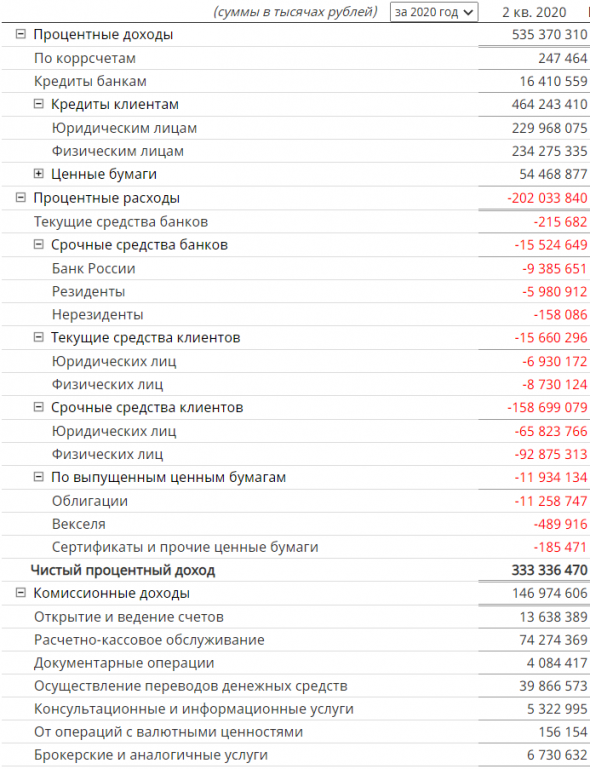

Предлагаю краткий и сильно упрощенный разбор основных показателей процентного баланса Сбербанка за второй квартал 2020 года

«Сбербанк для Чайников»

--------

Во втором квартале 2020 года Сбербанк получил 535 млрд руб процентных доходов 234 из которых принесли ему кредиты физлицам (229 юрлицам, 54 ценные бумаги и 16 МБК)

Процентные расходы же составили 202 млрд руб из которых 101 млрд выплачено вкладчикам- физлицам (66 депозиты юрлиц, включая суборда, 15.5 млрд выплаты по МБК, 12 млрд бонды и векселя и 7 млрд по остаткам юрлицам)

Итого ЧПД за 2 квартал получился 333 млрд — вроде бы неплохо, НО...

( Читать дальше )

Ого! Вот это неожиданность

- 27 июля 2020, 10:46

- |

В 2019 году интернет-магазин одежды и обуви продал товара на 175,5 млрд рублей, в то время как OZON продал всего на 67 млрд руб! Если бы меня попросили сравнить их, я бы интуитивно сказал, что у OZON выручка раз в пять больше. Вот это шок! Самое интересное, что даже у Ситилинка, которым я всего 1 раз в жизни пользовался, выручка больше чем у ОЗОН.

Почему я так обескуражен? Мой мозг меня обманул! Потому я уже давно покупаю всё на OZON, и естественно мой мозг ошибочно думает, что все поступают также. А на озон я покупаю только потому, что всегда там заказывал книги, а потом постепенно начал брать все остальное.

Зашел на интернет-сайт Wildberries.ru, оказывается они уже не только одежду продают, а всё подряд. Вот это поворот!

p.s. Три года назад на ПМЭФ я брал интервью у директора OZON Дэнни Перекальски (посмотреть его можно тут). Тогда я реально воспринимал OZON как книжный магазин. Сейчас же я покупаю там всё, даже лампочки и средство для мытья обосанных котом диванов. На мой взгляд причина в том, что во-первых там всё есть, а во-вторых, доставляют бесплатно на следующий день.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал