Избранное трейдера Nikolay

Регулярный update американской стратегии (21 сентября 2019 г.)

- 22 сентября 2019, 23:17

- |

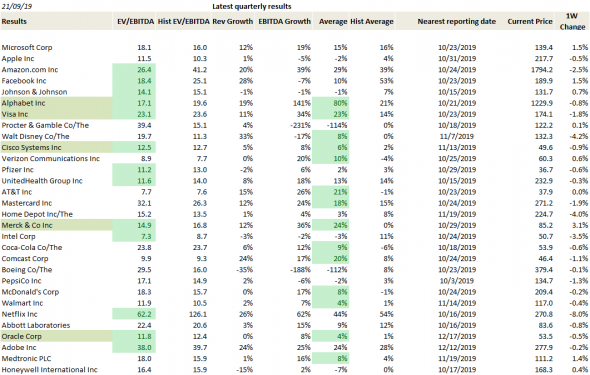

Уважаемые коллеги, направляем регулярный update американской стратегии за неделю:

На прошлой неделе снова компании выборки припали вместе с индексом, но по выборке падение в среднем было меньше / было во многом сглажено ростом Merck:

- Alphabet (Google): -0.8%

- Visa: -1.8%

- Cisco Systems: -0.9%

- Merck & Co: +3.1%

- Oracle: -0.5%

Справочно – также на неделе неплохо отчиталась Adobe: квартальный рост выручки ускорился с 16% до 24%, EBITDA – с 20% до 25%; Adobe не входит в рекомендуемую выборку, но хорошие показатели в целом являются аргументом против распространенного мнения, что компании США замедляют темпы роста.

В среднем выборка просела на 0.2%.

Индекс S&P 500 припал на 0.5%.

Текущая таблица компаний

(зеленым слева выделены компании, потенциально привлекательные к покупке по системе):

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Реалтайм данные по биржам CME

- 20 сентября 2019, 13:21

- |

Задача состоит в том, что подписаться на реал-тайм данные по фьючерсам/опционам на CME,

можно только на nymex, и получать их по некоторому API.

Подскажите, какие есть для этого варианты?

Сами биржевые подписки стоят недорого,

но например для IB нужно ещё

аккаунт пополнить на 2000$ минимум + комисс 10$/мес просто так + 10$/мес за подписку на данные.

Если возможно, перенесите топик в раздел алго,

вопрос по алготрейдингу.

Как найти прибыльную стратегию? Делюсь своим опытом.

- 19 сентября 2019, 09:00

- |

Если вы хотите начать стабильно уносить деньги с рынка, то первый шаг это поиск стратегии. Стратегия должна быть построена на утверждениях ЕСЛИ/ТОГДА. Вы должны специализироваться, найти свою нишу. Стать профессионал своего дела.

Во-первых, вам нужно определиться с контекстом который вы собираетесь торговать. На пример, я торгую гепы вверх (разрыв цены) на дешёвых акциях до пяти долларов на американских рынках NASDAQ и NYSE. Для меня важно чтобы геп был 30 процентов и выше, если нет, то потенциал у сделки будет не большой, и цена будет хаотично ходить в течение дня. Так же, для меня важно, чтобы у дневного графика был тренд вниз, и чтобы была история гепов. По мимо технических факторов, я так же учитываю характеристики акции (количество бумаг доступных для торговли или Float) и некие фундаментальные данные (новость, нуждаемость в деньгах компании, структура акций компании, имеются ли механизмы для выпуска акций). Я торгую всегда один и тот же контекст. Все вышеперечисленные параметры должны присутствовать у акций которые я торгую. Вы должны определиться с контекстом если вы хотите увеличить успех ваших сделок. Тот или иной паттерн может работать по-разному зависимо от контекста в котором вы его применяете.

Скажем вы определились с контекстом, что делать дальше? Теперь нужно собирать информацию. Как? Во-первых, вы должны делать ежедневно скрины графиков которые подходят под ваш контекст. Во вторых, вам нужна завести таблицу Excel где вы будете указывать как двигалась цена (открытие, закрытие, самая высокая/низкая цена за день, цена выросла на столько то процентов перед тем как начала падение, наторгованный объём за день и так далее), характеристики акции ( количество бумаг доступных для торговли) и фундаментальные данные.

После нескольких месяцев, у вас наберётся достаточное количество данных одного и того же контекста. Со временем, вы начнёте замечать некие закономерности как на графике, так и в таблице Excel. Важно это чтобы вы просматривали ежедневно графики. Если вы не будете этого делать, то вы нечего не найдёте. Так же, касаемо графиков, для внутридневной торговли, я советую использовать пятиминутный timeframe (меньше шума).

Вы нашли некую закономерность, какие ваши следующие действия? Вам нужно как можно детально формализовать эту закономерность. Вы должны дать ответ на следующие вопросы: 1) Что должно произойти что даст сигнал на вход?, 2) Какая моя цель?, 3) Где мой стоп?.

( Читать дальше )

Что взорвали в Саудовской Аравии

- 18 сентября 2019, 19:19

- |

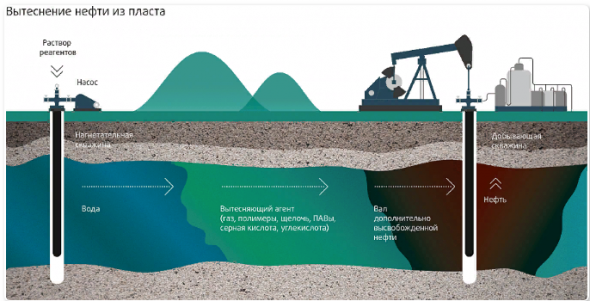

Что взорвали в Саудовской Аравии

Утром 14 сентября произошел пожар на территории национальной нефтяной компании Саудовской Аравии Saudi Aramco. Власти сообщили, что возгорание произошло в результате атаки беспилотных летательных аппаратов. Как отмечает Associated Press, ранее нефтяные объекты страны становились целями дронов шиитского движения «Ансар Аллах».

В результате добыча нефти в Саудовской Аравии упала более чем вдвое. Как же так?

Чтобы понять связь между уничтожением завода и нефтедобычей, обратите внимание, чем занимался взорванный завод. А он занимался отделением воды и песка от добываемой «нефти» — дело в том, что из скважин у саудитов вместо нефти уже идет каша из песка и воды. Это и есть та самая «скважинная жидкость» имени Ходора. Скважины по сути сдохли. Нефть кончилась.

Чтобы было понятно — вот вам картинка, как это работает:

( Читать дальше )

Сервис Simply Wall Street

- 18 сентября 2019, 13:01

- |

Подскажите, пожалуйста — кто нибудь имеет аккаунт в сервисе Simply Wall Street. Насколько полезен? Какие аналоги есть?

Если есть аккаунт зашерить, буду рад, если кто скинет. Спасибо!

Есть кто пользуется облачными серверами? Поделитесь информаций , пожалуйста.

- 18 сентября 2019, 12:57

- |

Что круче ФА или ТА? Возможно смогу поставить точку в битве тысячелетия. Палю ГРААЛЬ!

- 17 сентября 2019, 15:23

- |

Участники замеса приводят кучу доводов в обе стороны, не понимая, что вся правда как обычно между.

Идеальная точка для входа, находится в месте, где сходится и ТА и ФА.

Ну согласитесь, шортить бумагу в момент когда объявили байбек, выплату крупных дивидендов, сделки M&A очень не логично. Или шортить компанию в момент роста цены на основную продукцию. Пример как сейчас с нефтью. Я допускаю, что с дронами это все на неделю, но для меня комфортнее найти вход на покупку, чем искать откуда шортануть. Если выйдет новость, что СА полностью восстановила добычу, тогда можно начать думать о шортах. Хотя лучше совсем отказать от шортов:)

К чему это я?

Я перепробовал тысячу индикаторов еще со времен увлечения Форекса. И остановился на первоисточнике. Что для индикатора источник? Правильно! ЦЕНА! МАТЬ ее ЦЕНА!

Все остальное от лешего. Стохастики, мувинги и тд. Я конечно понимаю, что возможно я просто не умею их готовить… но так вышло.

( Читать дальше )

Техника безопасности с опционами

- 16 сентября 2019, 18:34

- |

Опционы удивительный инструмент, позволяющий очень гибко и эффективно реализовать ваши инвестиционные или торговые задачи. Это как набор инструментов на любой случай жизни.

Но с опционами, как с любым сложным инструментом, нужно научиться обращаться. Один мой приятель открыл грааль — 90-95% опционов экспирируются в неденьгах, то есть если вы их продаете, то премию оставляете себе. И он стал продавать дальние страйки на недельных опционах и не получал вообще убытки. Бизнес рос и он набирал обороты. Затем он задумался вложить больше капитала. Но в один день рынки дернулись на новостях и вдруг его опционы колл стали в деньгах. Он потерял все за сессию, что заработал и что было в капитале. И это очень больно. Что же пошло не так? А случилось то, что он сильно недооценил риск. Продажа опциона без хеджа это в теории несет в себе бесконечный убыток и обращаться с ним надо очень аккуратно.

Важно понимать две особенности опционов, когда вы реализуйте свои задачи:

( Читать дальше )

Часть 2-1. Как я начал платить себе пенсию в 2032 году.

- 16 сентября 2019, 16:47

- |

Как я начал платить себе пенсию в 2032 году.

Часть 2. Как я начал платить себе пенсию в 2032 году.

В мае исполнилось ровно два года с начала инвестирования для выхода на пенсию. Что по ощущениям? Ещё месяц назад что-то чувствовалось, а сейчас стало уже как-то всё обыденным. Каждый месяц вносить на счёт депо средства — это как, для меня, завтракать кашей по утрам.

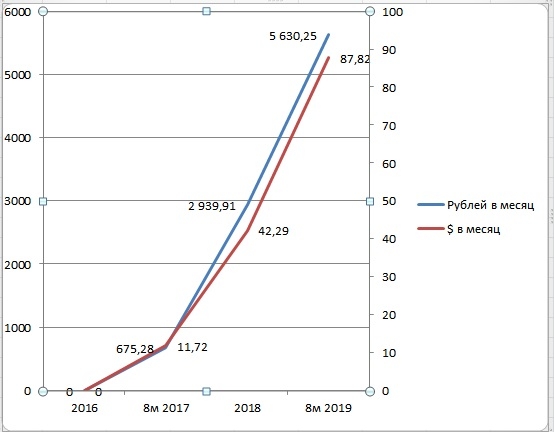

За первые 8 месяцев этого года мне пришли на счёт средства от дивидендной и купонной доходности в размере 67563,03р. Тем самым я досрочно достиг пессимистичных целей по этому параметру за этот год. Среднемесячная доходность (если брать весь год) достигла 5630,25р. на графике это будет выглядеть примерно так:

Почти сотка зелёных денежных знаков в месяц, при ещё не окончившимся годе. В начале этого года я писал, что планирую не менее 5к рублей в месяц и оптимистично надеялся, что подберусь к цифре 6к в месяц. Полагаю, что есть все шансы, по итогу 2019 года, выйти на 100$ в месяц минимум. Подождём специалиста, который подскажет сколько это в сахаре.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал