Избранное трейдера The Archie Slap

Какой же трейдинг выгоднее, а?

- 12 марта 2017, 21:45

- |

Думаю есть два противоположных полюса, а все остальное в какой-то степени лежит между ними. Что собственно выбрать, зависит наверно от жадности выбирающего индивида и его адекватности в целом. Безусловно и любопытство и здоровый спортивный интерес так же играют здесь свою роль, но я бы не стал ее сильно преувеличивать. Мозг, при его хотя бы минимальном наличии, тут конечно рулит, что говорить!

Самый выгодный трейдинг в РФ, я думаю вот такой:

1. Вежливо выслушав разговоры про ничем не обеспеченную зеленую бумагу, тупых «пендосов», огромный долг и про #авотжемыужевсталисколен, патриотично покупаем доллары, без разницы когда, где и по какому курсу.

2. С каменным лицом, садимся на баксы и терпеливо ждем обвала типа 2008, или, если совсем невтерпеж, то хотя бы как в 2011. Он обязательно будет! Услышав про дно, нереальные уровни, про смешные цены ниже баланса, садимся по-крепче и продолжаем упрямо ждать.

( Читать дальше )

- комментировать

- ★55

- Комментарии ( 39 )

P/E, P/B или EV/EBITDA?

- 10 марта 2017, 18:46

- |

Джеральд Лоэб: «Когда вы думаете, что нашли ключ от рынка он меняет замок».

А вот еще одно мнение:

Легкие способы заработка на фондовом рынке постепенно исчезают. Этому способствуют два фактора. Во-первых, естественная тенденция взаимообразного движения курсов акций, приводящая к появлению среднего тренда. Во-вторых, быстрое освоение схем выбора акций большим количеством инвесторов, которые «вваливаются гурьбой» и портят все удовольствие от использования этого метода первопроходцами. Б. Грэм.

В практике фондового рынка, как и в философии, можно с успехом использовать одно из высказываний Спинозы: «Все неповторимое настолько же трудно, насколько и редкостно».

Хороший рынок, плохой рынок

- 09 марта 2017, 17:00

- |

Это микс тикового и минутного чарта, чем быстрее идут сделки (тики) тем плотнее стоят бары на графике. Правило простое — если хер разглядишь — не хера там и не высматривай!

Роуты и ECN (NYSE,NASDAQ) - Секреты и фишки

- 09 марта 2017, 13:26

- |

( Читать дальше )

"Ты помнишь как все начиналось" (с)

- 07 февраля 2017, 21:03

- |

В перерывах между делами, попалась статья «История возникновения в мире бирж» ( www.dengi-info.com/archive/article.php?aid=2432 ) решил я взглянуть, где происходило действо до введения в дело умных железяк :) :

The Amsterdam Stock Exchange was established in 1602

The Philadelphia Stock Exchange, founded in 1790

( Читать дальше )

Кто не понимает, тот и не поймет часть 2.

- 29 января 2017, 17:58

- |

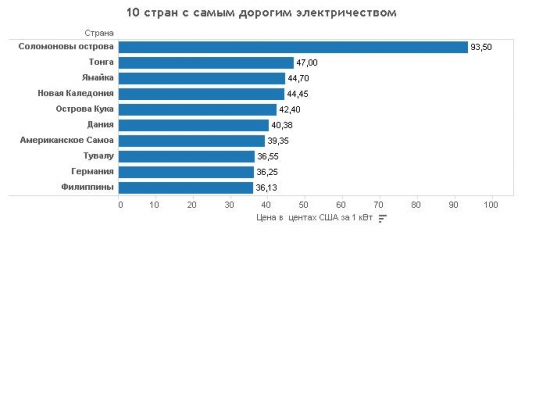

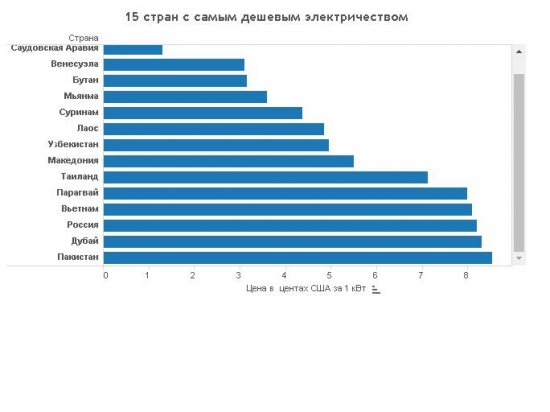

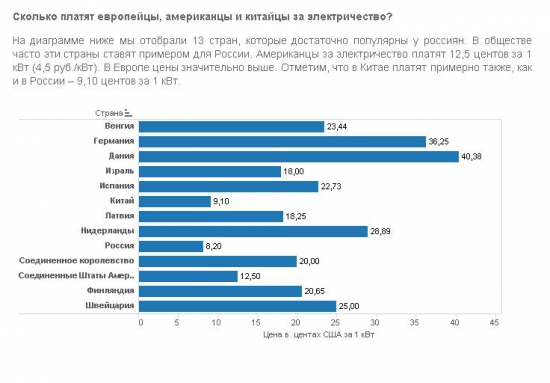

Любимые его темы, это альтернативные источники энергии (ветряки, солнечные панели и электромобили, ВВП). Россия 1-ая в мире по гидроресурсам и использует она их всего не более чем 30%. Из за того, что у нас рентабельней ГРЭС и АЭС. В России есть такая компания Русал, с самой низкой себестоимостью производства алюминия, так как на это производство работает на ГЭС по спец тарифам и конкуренцию в мире ему мало кто составит из за высокой цены электроэнергии. Так что если в будущем и будет в России внедрятся возобновляемая энергетика, то она будет проходит точно не за счет ветряков и солнечных панелей, а за счет ГЭС, которые он специально игнорирует ведь у него цель не объективная подача информации

А теперь графики.

Искуственный интеллект

- 26 января 2017, 23:17

- |

Для того чтобы конструктивно рассуждать о предмете, нам нужно сначала его хоть как то определить, а не просто бросаться модными словечками.

Кратко и по-существу.

И так, чем отличается *обычная* программа от программы ИИ? Изложу свое видение.

ИИ-программа отличается способностью к обучению, к приобретению навыков, которые в нее изначально не заложены.

Чтобы рассуждать об этом в наиболее простой манере, лучше всего пользоваться терминами и аналогиями непосредственно предметной области — мозга животного, биологической нейросети. Тут есть достаточно прямолинейная аналогия: условные и безусловные рефлексы. Безусловные рефлексы, в принципе похожи на «обычные» программы, это врожденные программы, написанные природой, эволюцией. Это аналог наших «обычных» программ. Для нас интересны как раз вторые: условные рефлексы. По-сути дела, вся проблема ИИ упирается в вопрос: как реализовать систему, которая способна к приобретению условных рефлексов. Эта способность и есть то самое пресловутое обучение в его первозданном виде.

( Читать дальше )

Мовчан об алготрейдинге

- 17 января 2017, 22:02

- |

Мимо меня в бумажном, электронном, вербальном и разве что не тактильном виде пролетают, проносятся, проплывают, протаскиваются и проковыливают туда-сюда многочисленные предложения дать денег на алгоритмическую торговлю (чем угодно – акциями, валютой, нефтью, деривативами и пр.). Предложения разные – безграмотные и очень аккуратные, с указанием подтвержденной успешной истории и без таковой, для ритейла и для крупных клиентов. В обратную сторону мимо меня летят мнения инвесторов – от «как это круто» до «опять мошенники спамят». Я по роду службы хорошо осведомлен вообще о управлении инвестициями и в частности о алгоритмических стратегиях – может быть пора мне высказаться по поводу гомеопатии, астрологии, алгоритмов инвестирования.

Рынок инвестиций огромен и игроков на нем очень много – просто как в живой природе. Относительно реальных стоимостей инвестирование – это игра с очень небольшой положительной суммой (формируемой перетоком части доходов из реального бизнеса на рынки в виде платы за предоставляемый рынками капитал), в которой участники перераспределяют в основном то, что принесли на рынок, между собой, не забывая платить дань банкам, брокерам, юристам, налоговым органам, мошенникам и пр. То есть, в переводе на butthead language, подавляющее большинство игроков просто отдает свои капиталы более умелым и приспособленным, или – жуликам. Десятилетия опыта и миллиарды долларов конечно дали множеству игроков возможность приспособиться к рыночной среде и приспособить рынки – так же, как в живой природе одни вырастили зубы, другие – когти, третьи стали очень быстрыми, четвертые – очень большими, остальные — умерли. Кто эти выжившие чемпионы? Это инсайдеры. Это – крупные посредники, глобальные игроки, которые способны видеть потоки и опережать их своими действиями. Это пиратские команды, состоящие из профессионалов высочайшего класса, с опытом в десятки лет и железными нервами, которые даже не видят – чувствуют качество той или иной инвестиции, просто потому что уже не раз наблюдали что-то подобное на рынке. Это монстры, способные вложить больше других, провести анализ на месте силами десятков аналитиков и экспертов, договориться с теми, кто определяет политику, организовать рыночные манипуляции, заставив толпу пойти в нужную сторону. Наконец это те, кто сумел построить технологии, гарантирующие им опережение остальных игроков – мощнейшие сервера, уникальные процессоры, программы, замечающие арбитражные возможности раньше всех и раньше всех реагирующие на них. Эти «технологии» стоят сотни миллионов долларов просто потому, что они постоянно становятся быстрее – в этом деле первый получает все, второй – убытки. И тем не менее, даже все эти чемпионы устойчиво зарабатывают не впечатляющие обывателя цифры. Лучшие (если мерять на скажем 10-тилетнем горизонте) показывают 11-12% годовых. Нормальные, осторожные и умные – 7-8% годовых, зато значительно стабильнее. Вполне хорошо если инвестор получает и 4-5% годовых – он все равно выигрывает у рынка и у инфляции с запасом. О, да, есть конечно получающие любые доходы, хоть 1000%, хоть 1000000%. Это те, кто выиграл джек пот, случайно попал в яблочко. Один раз. Два раза – не исключено теорией вероятности, но в природе не встречалось. А если говорить все же о устойчивых показателях, то показывающих 15% годовых на вменяемом горизонте (те же 10 лет) – просто не существует — за редким исключением тех, кто (а) получил случайную сверхприбыль 1 раз и с тех пор ее еще не проел (ну, скажем, взял Apple с плечом в нужный момент), или (б) достаточно тупо стоял в позиции, а эта позиция росла (например если в 2008 осенью взял РТС и дожил до конца 2013го). Ни в том, ни в другом случае нет ни искусства ни технологии – есть везение.

( Читать дальше )

Реальность трендовой торговли

- 06 декабря 2016, 07:35

- |

В продолжение этой темы добавлю пару копеек о реалистичном взгляде на трендовые роботизированные системы.

У них практически нет иного способа для входа-выхода из позиций, чем делать сделки по рынку.

Это очевидно, исходя из того, что система строится на стат.прогнозе… если он хоть сколько-то верный,

то делать сделку нужно, чем быстрее, тем лучше.

У таких систем, как правило, чтобы была возможность загрузить большой капитал (от 2000 контрактов в SR, от 200 в RI, от 400 в Si) появляется необходимость в овернайте и в среднем позиция удерживается в районе пары дней, часто кроется внутри дня как в 2016 году, иногда держится до недели. Обычно расчетная просадка таких систем это от -20 до -10% при первом плече. Соотношение доходность-риск от 2-3к1 до 5к1. Не представляю, как можно соорудить систему, которая бы на нескольких годах нашего рынка давала более 5к1 с учетом указанных нюансов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал